这些重疾险,可以“返保费”

慧择小马老师 · 7月前249 人看过

人们对“返还型”保险的追求,似乎是一种与生俱来的深切渴望。

你说这份保险生病能赔钱,消费者总是摆摆手,

你说这份保险,有病了可以拿钱治病,没病可以到期返钱,多少人争着抢着说“给我来一份”。

今天就跟大家揭露4种能把重疾险保费退回来的方法,

这篇文章是顶着保险公司和保险代理人的双重压力去写的,可能会触碰很多人的蛋糕,所以建议大家点赞收藏起来,错过就真的错过了。

4种方法,有的暗藏猫腻,有的则是含金量满满,所以一定要看到最后,做好甄别。

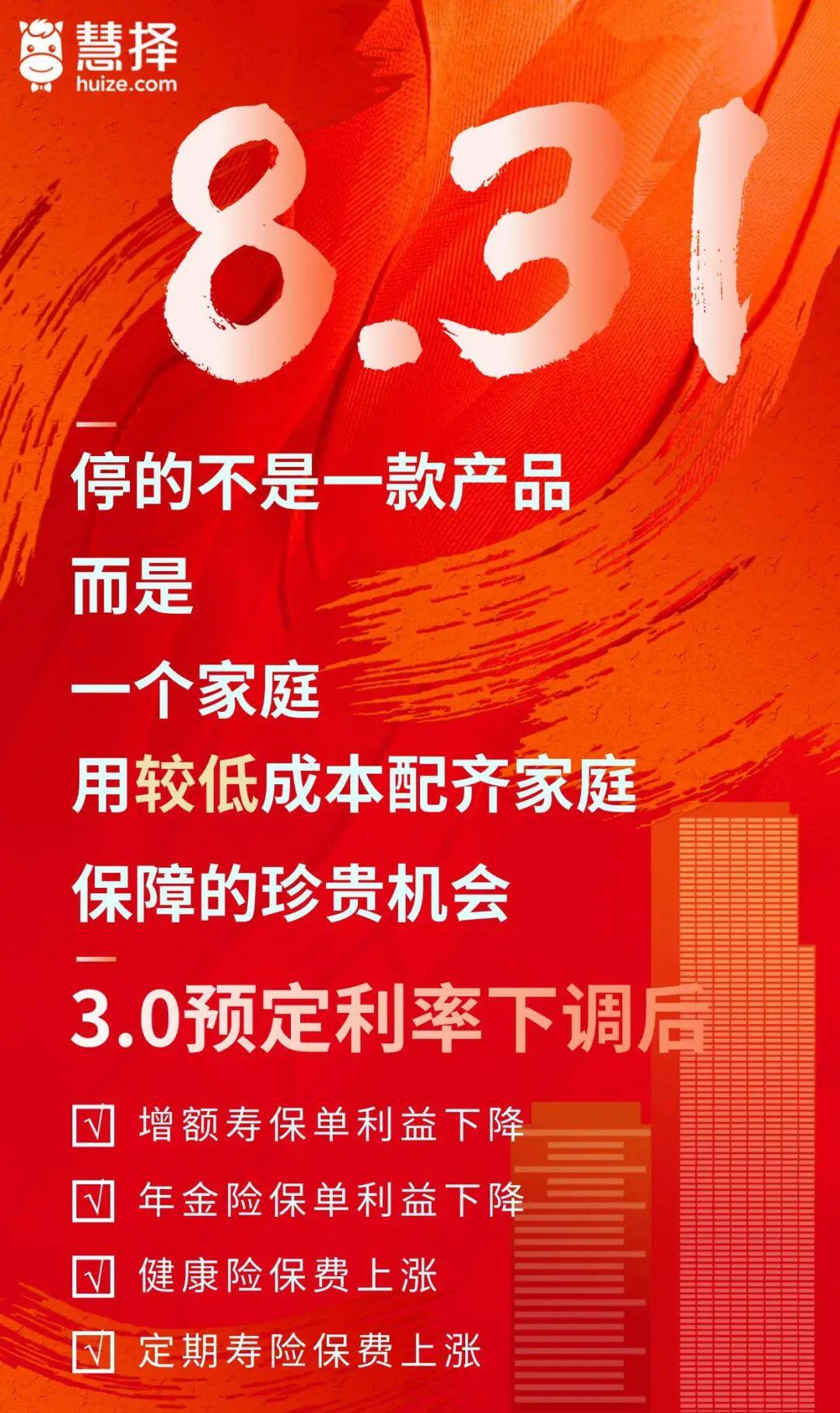

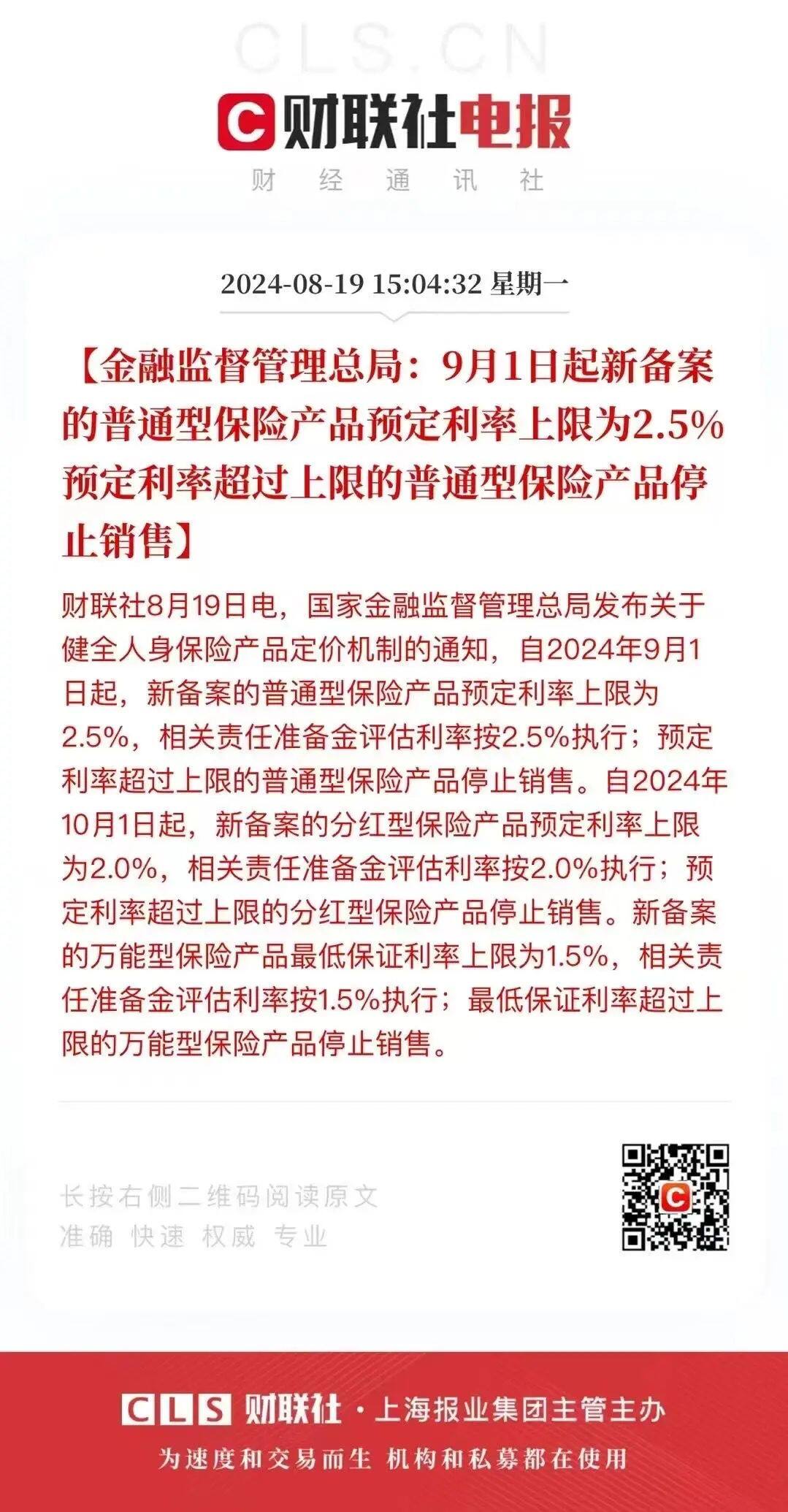

顺带提醒一句,8月19日监管再发文:

9月1日起新备案的普通型保险产品预定利率上限为2.5%,预定利率超过上限的普通型保险产品停止销售!

也就是说,目前所有第一梯队的高性价比重疾险、年金险、增额寿、定期寿险,最晚将于8月31日挥泪告别市场,留给大家决策的时间不多了。

最后几天,有保障配置需求的朋友,可以点这里>>>预约咨询,为您1V1定制专属方案。

返还型保险,返还保费

常规的返还型重疾险,号称“有病治病,没病返本”,听起来就像是个“神奇宝贝”。

不过,咱们得扒开这层华丽的外衣,看看它的真面目。

这保险啊,其实就是把重疾险和两全险强行绑在了一起。

重疾险是用来赔病的,这个咱都知道,至于两全险,就是用来“返钱”的,只要咱们能活到保险公司定的那个岁数,比如60岁、70岁、80岁,而且中间还没得啥大病,那咱交的保费就能全拿回来。

拿老牌保司的一款经典产品举例子,

30岁的哥们儿想买50万的保额,

单纯重疾保障,年保费只需要6200元,

如果还想返还保费,需要再支付7150元,一年需要13350元,

要是他顺顺利利活到70岁,没生啥大病,那他就能一次性拿回13350×209=387150元。

不过返钱的时间可不是随便选的。保险公司可精明了,越早返,价格就越贵。

60岁返的话,一年得交13950元;65岁返,一年9550元;70岁返,一年7150元;80岁返,一年5350元。

为啥呢?因为越晚返,钱就越不值钱,保险公司当然就赚得越多啦。

这种保险就是利用了咱们“不想亏钱,想占便宜”的心理,它有几个“暗坑”:

①不确定性太大了。要想返钱,既得活到一定岁数,中间还不能出啥意外。这难度可不小啊!

②为了这点返还的钱,咱们得多交一倍的保费。这划算吗?

③忽略了货币的时间价值。假设通货膨胀率为2.5%,现在的10万,四十年后,可能就值 2 万左右。

与其买这种保险,不如把钱存到增额寿里去。算笔账啊:返还保费的钱一年需要7150元,29年就是20.7万元。

要是把这笔钱分10年存到福有余增额寿里去,到70岁的时候啊,账户现金价值已经达到53万元了!不仅能覆盖掉已交的保费,还能赚上一笔呢!

所以啊,我觉得咱们还是得多留个心眼儿。

别光盯着眼前的利益看,也别花里胡哨的宣传语给忽悠了。这种产品啊,往长远一算啊,性价比真不太高!

储蓄型重疾险,100%赔保额

接着聊储蓄型重疾险这位“全能型选手”,其实就是带上身故责任的重疾险。

它也有个响亮的口号,“生病能赔钱,身故也能赔钱,不管怎么样,钱不会白花”。

毕竟人生这条路,重疾说不定就绕道走了,但身故可是终点站,谁都得去报道。

关键它有个隐藏技能——万一不幸得了重疾,可偏偏跟理赔标准还差点火候,治疗路上人就没了,它也能赔。

这是因为,在重疾险的世界里,不是所有大病都是“一纸诊断,立马赔钱”的。

有的还得等你动完指定的手术,或者病情发展到某个程度,才能拿到理赔金。

就拿严重脑中风后遗症来说,条款中要求的是,神经系统要达到永久性的功能障碍,也就是在确诊脑中风 180 天以后,身体仍然存在一些特定症状。

比如患了比较严重的脑中风,即便的确符合条款中写的“有严重咀嚼吞咽功能障碍”,但还没到180 天,人就不幸身故了,不符合条件,重疾险是不赔的。

所以啊,这份带身故的重疾险,简直就是给你的人生多上了一道保险锁。

不过,它也有两个明显的不足:① 保费贵了一倍还多;② 重疾和身故责任的保额是共用的。

如果你追求经济实惠,更建议大家投保一份不含身故责任的重疾险,再搭配一份定期寿险:

不难发现,同样的缴费条件下,重疾险附加定期寿险要比直接附加身故便宜2000多,而且身故和重疾保障相互独立,保额不共用。

当然,每个方案都有局限性。定期寿险中的身故/全残只能保到70岁,而重疾险中的身故责任能保终身。

不过我认为,买身故责任的目的就是为了覆盖关键年龄段人走了给家人留下一大堆负债的风险,

到了70岁,已经卸下了身上的重担,身故责任就没那么重要了,这样的保险组合不失为一种明智的选择。

消费型重疾险,退回现金价值

用大白话说,“消费型重疾险”就是不含身故责任的重疾险。

不少朋友有疑虑:若终其一生都未遭遇重大疾病,那我交的钱岂不是成了“沉没成本”?

还真不是!长期险种普遍有“现金价值”这属性。

也就是说,即便健康生存到八九十岁高龄,咱们手里的重疾险保单依旧蕴含着不小的经济价值。

哪一天你决定不再需要这份保障,完全有权利通过退保的方式,将现价转化为实际的现金回流,相当于“返还”保费。

但前提是保终身的重疾险,保定期的重疾险,比如保到70岁,保障期满的时候,现金价值会逐渐归0。

举个例子:30岁男,50万保额,保终身,30年缴费,投保i无忧2.0重疾险(不含身故)。

每年缴费7400元,30年累计缴纳总保费222000元,到了七八十岁的时候,保单的现金价值已经趋近于已交保费。

到了90岁,仍然还有15万+的现金价值。

所以,不用担心,没有身故责任、没得重疾,保单就“打水漂了”,保单的现金价值依然是拿的回来的。

这种形态的重疾险也是目前市场主流,性价比真的高!

创新设计重疾险,赔保额+返保费

说了这么多,如果你还是担心买重疾险是白花钱,

那下面两款重疾险绝对长在你的心巴上,可以说是集“返还型、储蓄型、消费型”重疾险所长,避之所短,性价比拉满。

两款宝藏产品,分别是成人重疾险——达尔文9号,和少儿重疾险——小淘气3号。

他们在保险市场还在内卷癌症多次赔、重疾多次赔这些传统附加责任时,已经开辟了“不花钱享终身重疾保障”的新赛道!

1. 达尔文9号

达尔文9号逆天升级后,首创了一项保障,叫“重疾补偿金”,保什么呢?在缴费期内发生重疾,所交保费可以全部返还。

举个例子,便于大家理解:

以30岁女性交50万保终身为例(30年缴费):

如果55岁出险,可获得

✔️50万重疾理赔款

✔️剩余保费不用再缴纳

✔️返还之前已交保费(5185元*25=129625元)

✔️保单还继续有效

这款责任行业首创,每年仅需多缴纳≈300元,不出险是最好的,但出险了能“不花一分钱”享受重疾保障,特别实用!

很多朋友或许也会问,如果缴费期内没有发生重疾呢?那后续也是可以退现金价值的。

2. 小淘气3号

小淘气3号的保费补偿金设计,甚至都不需要我们额外花钱附加,因为它涵盖在基础责任里面的。

有什么用?

简单来说,就是60岁前发生重疾,赔付重疾保险金,并可以拿回已交保费;60岁前没有发生重疾,可选择减保拿回已保费,保障继续有效。

即不管是否发生重疾,都能拿回已交保费~!实现“真不花钱”享受终身重疾保障。

为什么没有发生重疾,也能拿回已交保费?

因为小淘气3号的现金价值高于同类型少儿重疾险,没有发生重疾,可通过减保拿回已交保费,保障继续享受,减保和现金价值都写入合同。

(小淘气3号的合同条款)

以保终身,30年交,0岁,女宝宝,50万保额,选择基础计划为例,第60个保单年度现金价值接近3倍已交保费。

若申请减少50%基本保额,可拿回约1.5倍已交保费,相当于到了60岁能收到来自把爸爸妈妈的一笔额外的退休金。

选择不减保,“保额翻倍”,60岁后能收获一份翻倍的重疾保障,不怕看病贵。

备注:案例仅供参考,具体以合同约定为准。

保障这么好,价格贵不贵?测算了下,只需要2980元,8.2元/天,香的嘞~

写在最后

今天给大家提供了4个“返还型重疾险”的投保思路,信息量偏大,这里给大家做个总结。

1、这1种,不建议买

普通返还型重疾险——返还保险的本质就是保险公司拿你多交的保费去投资,几十年后再把贬值的保费还给你,性价比不高,达咩!

2、这3种,按需选择,尤为推荐最后一项

不带身故的消费型重疾险——发生疾病赔保额,身故后退回现金价值,可以把每一分保费都发挥到极致。

带身故的储蓄行重疾险——不管怎样,保额100%能到手,追求保障全面性,给自己稳稳的安全感,

达尔文9号、小淘气3号等第一梯队重疾险——保障好,价格还便宜,创新设计,实现“不花钱享受终身重疾险”

可见,在保险行业里,责任从来都不是“一分钱一分货”。

价格贵和保障好是两码事,如何用更低的投入,获得更全面的保障和更高的收益,选择权在我们手里。

遗憾的是,受预定利率3.0%下调影响,达尔文9号和小淘气3号,这两款第一梯队重疾险产品,都将最晚于8月31日挥泪告别市场!

如果有想买重疾险,或者有重疾加保需求,但在犹豫纠结的朋友,一定要抓好这次窗口期,

点这里预约>>>保险咨询顾问,抓紧时间协助投保。

推荐阅读

小淘气3号少儿重疾险,购买前必读12问

现在有一款产品可以,不管是否发生重疾,都能拿回已交保费,实现“真·不花钱”享受终身重疾保障,大家会心动吗?它就是一经推出,就霸榜少儿重疾险首位的【小淘气3号】那小淘气3号少儿重疾险的保障如何?保费会不会很高?怎么买更划算?

确定了!达尔文9号重疾险下架,怎么买更划算?

确定了!达尔文9号重疾险将于8月31日24:00正式下架,相信很多小伙伴都在纠结,到底要不要赶上这趟末班车。小马老师今天就来跟大家掰扯清楚2件事,看完再决定也不迟。①达尔文9号重疾险下架有什么影响?②不同人群怎么买?

重疾险全面涨价?涨多少钱?这5款产品千万别错过!

假设预定利率从3.0%下调至2.5%,除了影响增额寿、年金险保单利益降低外,重疾险会全面涨价。到底涨多少?要不赶上这趟末班车?有没有值得加保的产品推荐呢?这5款产品千万别错过!

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷