上新!3.0%时代的养老年金,利益怎么样?

465人看过

信泰人寿我们不陌生,不少火爆的产品出自它手,比如重疾险的达尔文3号、超级玛丽4号,比如年金险的如意系列。

7月31日,预定利率3.5%的人寿险全面下架后。

新推出的如意致享养老年金险承袭了“如意”的名头,必定是信泰比较看重的产品。

它的表现如何,我们一起来看看~

如意致享,长什么样子?

保终身的养老年金险,理解起来很简单。

前期投保一笔保费,到约定年龄,就能开始领取年金,领一辈子。

就像拥有一套终身可收租的房子,租金固定,还不用担心断租风险。

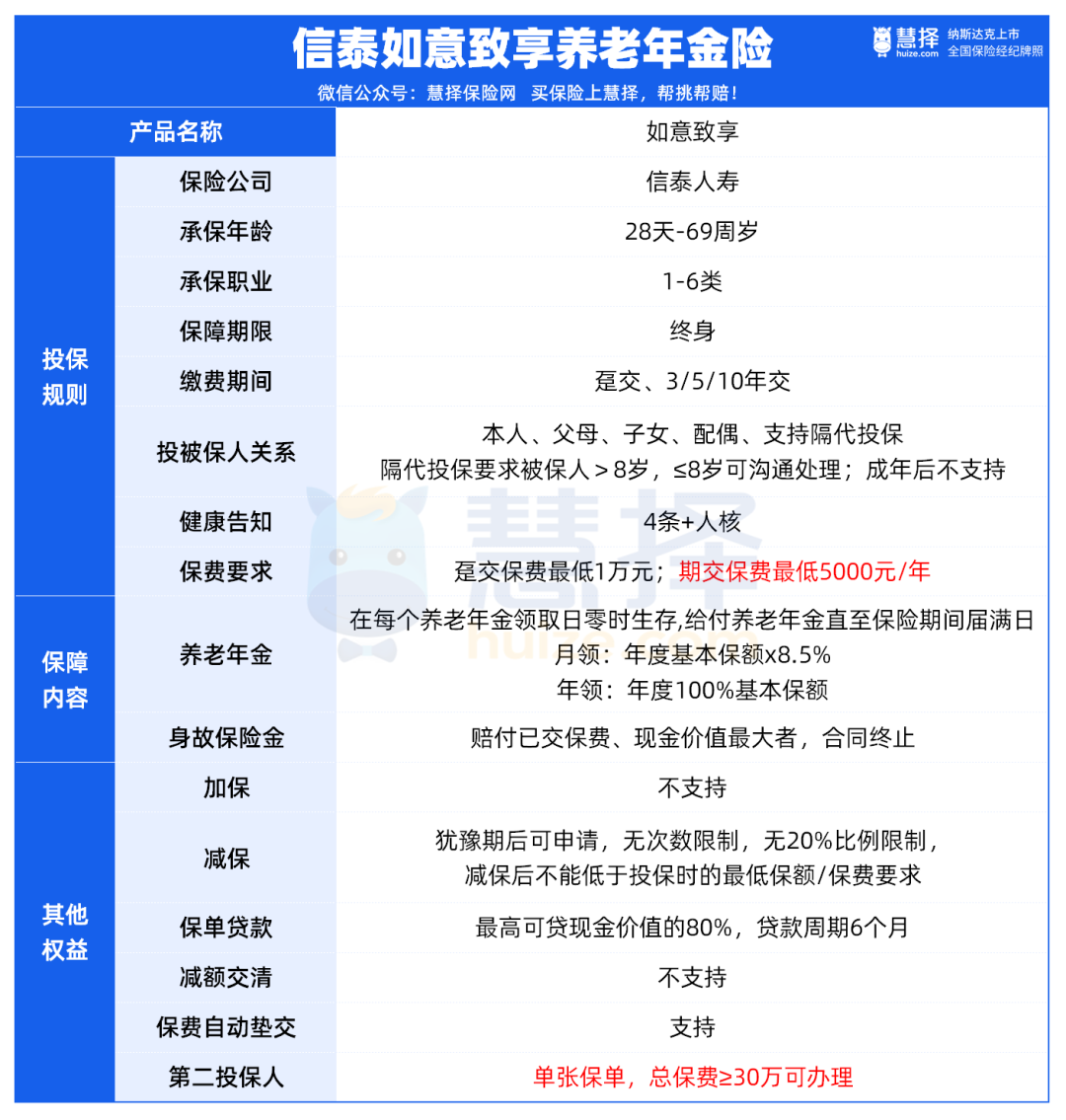

照例整理了一个产品形态表,如下图:

信泰如意致享的最高投保年龄是69周岁,只有4条健康告知,1-6类职业都能投保。

选择年交,最低保费是5000元

选择趸交,最低保费是1万元

投保门槛比较低。

普通上班族省下1个月的工资,就可以轻松上车了。

说完基础信息,来看看它的6大特点。

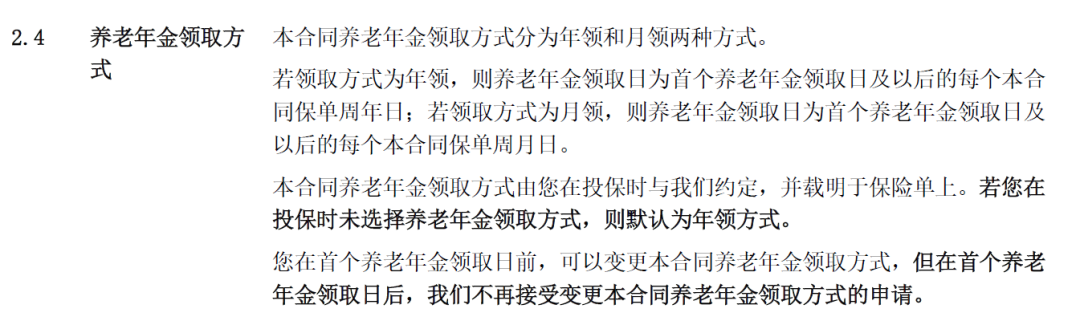

1、年金领取方式可变更,规则灵活

投保后,男性最早可以选择60岁开始领取,女性最早可以55岁开始领取。

最晚领取年龄都是70岁。

可以选按月领,也可以按年领。

而且,在开始领取之前,这两种方式可以申请变更,非常灵活。

(图源:信泰如意致享保单条款)

2、终身有现金价值

现金价值,是我们退保的时候,能退回来的钱。

市面很多养老年金险,都是80/85岁,甚至开始领取(55岁、60岁)之后,现金价值就会归零。

灵活性几乎没有。

而信泰如意致享养老年金,终身都有现价。

保留了一定的灵活性,能满足客户应急之需。

举个例子:

张三80多岁时生了场病,需要治疗。

但张三的积蓄不足以支付医疗费,这时就可以申请减保,或者申请保单贷款,补贴资金缺口。

3、终身有身故保险金

因为信泰如意致享有现金价值,被保人无论什么时候身故,都能给家人留一笔钱。

如被保险人身故,可赔付已交保费和现金价值的较大者。

这个保障可不是什么年金险都有。

大部分产品都是领取年金开始,或者保证领取结束后就没有身故金。

举个例子:

30岁女士投保10万,5年交,55岁开始按年领取。

55岁开始,每年可领取29,358元,领一辈子。

若该女士80岁时不幸身故,可赔付已交保费和现金价值的较大者786,548元。

加上已领取的年金733,950元(29,358元*25年);

总共获得的保单利益为:1,573,132元,是已交保费的3倍多。

因为多了这个保障,让保单的总价值得到很大提升。

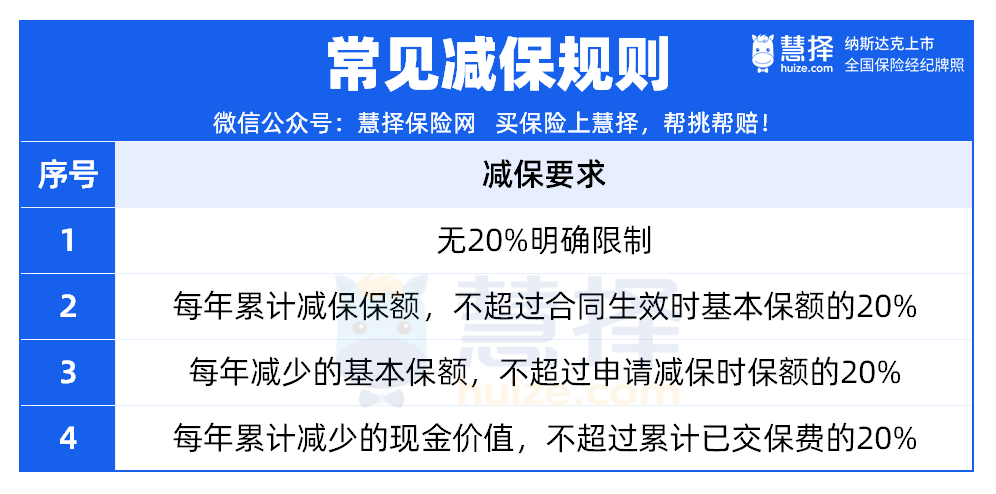

4、申请减保规则宽松,无次数限制

减保,相当于部分退保。

常见的减保规则有这4种:

信泰如意致享的减保规则属于第1种,无20%明确限制,非常宽松。

只要过了犹豫期(15天)即可申请减保。

减保没有次数限制,剩余保额不低于投保时的最低要求就行。

5、可指定第二投保人

投保人,就是交保费的人。

TA有缴费义务,同时也享有减保、退保、变更受益人的重要权利。

由于保单有比较高的现金价值,投保人身故后,保单可能会按遗产处理,引发财产纠纷。

这就会导致,原本这笔钱是要留给孩子/配偶的,却被其他人分走一部分。

指定第二投保人,就可以让保单利益更明确。

一旦投保人身故,第二投保人可直接享有对应权利,无需经过他人同意。

单张保费的总保额≥30万,就可以设置了。

假设是10年交,每年3万保费即可,门槛也不高。

6、支持隔代投保

也就是爷爷、奶奶、外公、外婆可以给自己的孙辈投保。

通过隔代投保,可以把对孩子的爱延续终身。

55岁或60岁开始,孩子每年都能收到一笔来自亲人的礼物。

有的朋友,还喜欢买养老年金险给孩子当嫁妆。

万一婚姻发生变故,也不用分割,保单只属于孩子。

如意致享,保单利益如何?

年金险的保单利益,包含了已领取的年金+保单的现金价值。

那么,信泰如意致享养老年金险,具体表现如何?

举个例子:

30岁的马女士,预计投入保费50万。

60岁开始,按年领取养老年金。

演示方案一:趸交50万

马女士60岁那年开始,每年领3.86万养老金。

开始领取前,还可以变更为按月领,每月领3282元。

活到老,领到老,不用担心没钱花。

假设80岁那年,临时要用50万,可以申请减保。

减保后养老年金领取金额是18396元/年,仍然可以领终身,保单仍有现金价值。

如果趸交压力太大,马女士也可以选择5年交或10年交:

演示方案二:年交10万*5年交

选择10万*5年交,

60岁开始,每年领取3.56万元,或每月领取3026元。

活多久领多久,有一笔持续终身的现金流。

到90岁这年,假设马女士身故,还有74.58万的身故金,赔给马女士的家人。

养老金累计领取了110.38万元。

实际这份保单获得的总利益是184.97万元,是已交保费的3.7倍左右。

演示方案三:年交5万*10年交

60岁开始,马女士每年可领取3.33万元养老金。

到90岁这年,保单总利益是175.43万元,是已交保费的3.5倍。

如果需要取钱应急,保单还有72万元的现金价值供支配。

几个案例演示下来,我发现信泰如意致享养老年金险,和增额终身寿险很像。

现金价值增长很快。

趸交:保单第7年的现金价值,超过已交保费

5年交:也是第7年,现金价值超过已交保费

10年交:保单在第8年,保费还没交完时,现金价值就超过已交保费了

后期的保单利益也是越来越高的。

60岁,保单的总利益(现金价值+领取的年金)约为已交保费的2倍;

80岁,保单的总利益(现金价值+领取的年金)是已交保费的3倍多;

100岁,保单的总利益(现金价值+领取的年金)是已交保费的4倍左右;

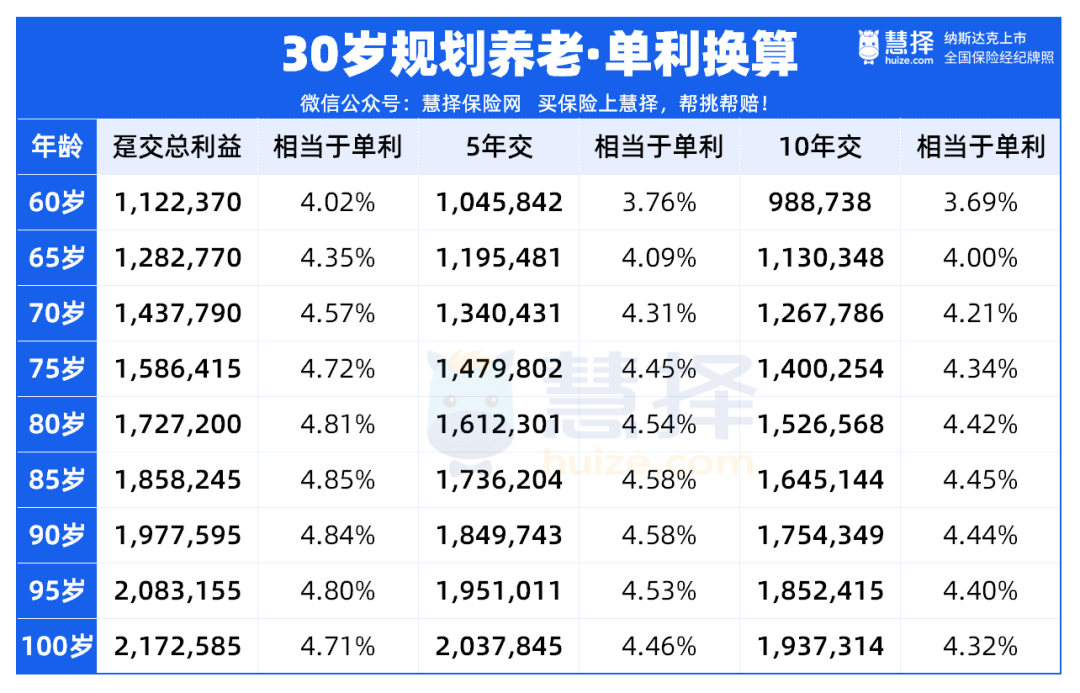

换算了一下IRR,大概在2.7-2.8%左右。

这个是什么水平呢?

目前,保单利益的天花板是不超过复利3%;

越接近3%,就说明保单利益越接近当下的TOP水平。

复利2.8%的信泰如意致享,表现相当优秀。

要是跟其他低风险的财务工具比,优势还能更明显。

我们看看同样投入50万,单利(国债、银行存款都是单利)多高,才能达到同等水平:

要找到一款利率在4%以上的、风险极低的产品,还要可持续几十年。

在当下的市场,相信也不用我多说了。

门槛高达20万的大额保单,利息都在3%以下,压根没戏。

总结一下,信泰如意致享养老年金险的2大测评结论:

1、保单功能丰富,减保灵活;

2、保单利益比较高,天花板是接近复利3%,它可以达到复利2.8%。

如果你属于以下人群,可以重点考虑信泰如意致享:

1、有中长期的财务规划,想给自己攒下一笔财富;

2、想规划养老又担心计划有变,希望保单有一定的灵活性;

3、 想兼顾养老和财富传承,身故可以留下一笔钱给家人;

4、 有隔代投保需求,想给年幼的孙辈留一笔钱;

5、 想给孩子准备一笔婚嫁金,又担心婚姻变故导致财富外流;

6、 经营企业,希望做家企资产隔离规划。

10年内用不上的钱,可以拿一部分来投保。

对了,养老年金险也有健康告知,投保时建议先预约保险咨询顾问,了解清楚。

写在最后

保险预定利率已经从3.5%下调到3%,保单利益也明显缩水。

不过,就当下的市场环境。

保险依然是最适合普通人规划养老、教育等刚性支出的金融工具。

它不受市场利率波动、政策影响,

什么时候领、领多少、谁能领……

投保的时候就已经白纸黑字写进了保险合同。

如果你已经对充满变数的市场,感到焦虑、疲惫和厌倦,

预约慧择保险咨询顾问,给生活多一点确定性。

推荐阅读

更多

预约咨询

资深顾问免费为你解答

第三方或用于其他用途

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷