分红两巨头,星福家VS悦享盈佳,谁更顶?

慧择小马老师 · 7月前236 人看过

“利率下行”时代,大伙儿手里的闲钱可愁坏了,都想找个安稳给力的栖身之所。

这时,下有保底,上有增益的分红险,凭借分红的优势和可以穿越经济周期的特殊属性,瞬间成了大家眼中的香饽饽。

可据监管要求,预定利率2.5%分红险最晚在9月30日停售,有不少硬核产品已经提前离场,比如中英的福满佳,9月5日晚上发布紧急停售通知,隔天中午12点就停止录单,根本不给反应时间!

向下滑动查看

压力给到了仍在坚守的两位明星大腕儿了——“复星保德信星福家”与“中邮悦享盈佳”,很多朋友们会在这两款中纠结,不知道怎么选。

今天专门给大家剖析这两大高手的过招细节,看下谁更能俘获你的心,让你的闲钱不仅安全着陆,还能偶尔蹦跶几下,享受点小确幸!

本文重点:

星福家PK悦享盈佳,哪个保单利益高?

各自还有什么区别?哪个更适合我?

星福家PK悦享盈佳

哪个保单利益高?

话不多说,我们先看下大家最关心的收益对比。

悦享盈佳提供3个缴别选择,分别是3/5/10年交,

而星福家的选择会更丰富,多了趸交选项,更加适合手头有大笔充裕资金,

比如刚发了奖金,卖了一套房,拿到拆迁款,短期内不会用到,一次性交清,不用担心未来资金流中断影响保单续费。

不同缴费方式,对应的IRR表现,也帮大家测算好了,

30岁男性作为被保人为例,每年投入10万为例,直接上表:

*利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

分红险的分红利益部分是不保证的

我们常说的保单利益就是现金价值,现金价值越高,表示我们能申请减保拿出来的钱越多。

👉️星福家的红利分配方式是保额分红,保险公司会把当年的可分配盈余,按一定的比例以增加保额形式的进入保单,不断累积。

👉️悦享盈佳的分红方式是交清增额,也就是说,每年红利会打到保单里,转成保额继续增值,并且同样参与分红,可以让保单利益更高。

因此,这里用悦享盈佳的交清增额分红利益演示来对比星福家的分红利益演示。

从上图可以看到:

✅星福家保证利益IRR在2.25-2.31%,悦享盈佳保证利益在2.20-2.35%,

✅星福家分红利益IRR在3.50-3.70%,悦享盈佳保证利益在3.40-3.75%。

单看IRR整体表现,悦享盈佳爆发力更强,但如果只按照交费期和每年度对应的保单利益来看:

趸交

因为悦享盈佳不支持此缴费方式,可选星福家,保单第50年保证利益IRR可达2.30%,分红利益IRR可达3.70%。

3年/10年交

保单前45年,星福家的保证利益IRR优于悦享盈佳,随后悦享盈佳厚积薄发,开始抢夺光芒;如果看分红收益,保单前50年,依然是星福家领先,之后悦享盈佳后来者居上。

5年交

无论是保证利益还是分红利益,保单前中期星福家都力压对手,直到保单第55年前后,悦享盈佳才有望弯道超车,赶超星福家。

因此,如果选择趸交之外的其他缴别,

家族有长寿基因,对预期寿命比较乐观,推荐选择悦享盈佳:

保单利益惊人,以3年交*10万为例,如果分红100%达成,在100岁时,现金价值可达380万,比星福家整整多出了12万,是已交保费的12.6倍。

如果更想要稳中求进,追求稳稳的幸福,推荐星福家,

60岁退休时,保证利益IRR可达2.17%左右,分红100%达成情况下,分红收益IRR可达3.5%左右,到70岁可突破3.65%。

但是,我们说过挑选一款优秀分红险,除了看保证利益及预期红利,还要结合过往分红实现率以及保司过往盈利/投资情况进行选择。

有什么区别?哪个更适合我?

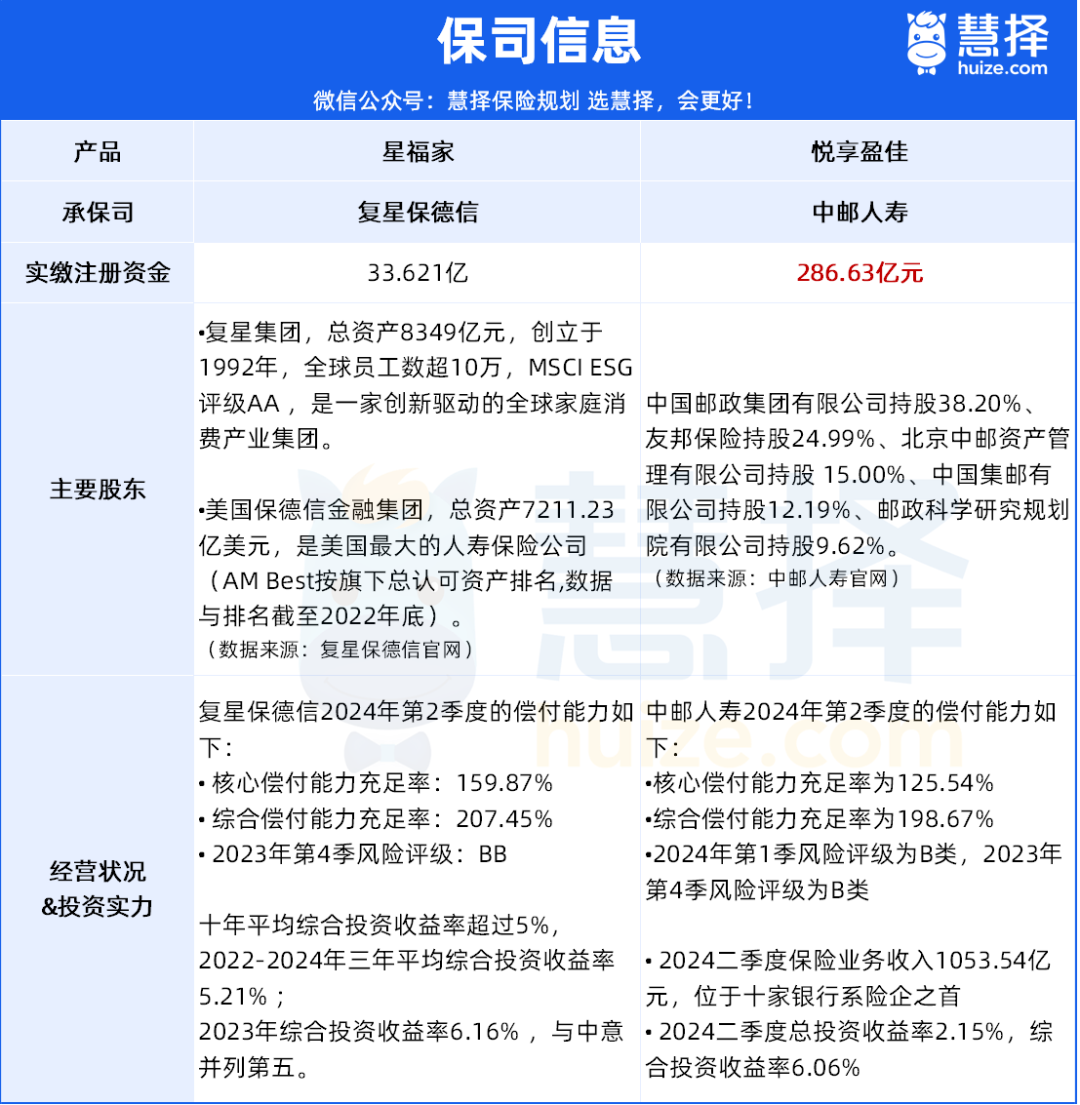

接下来我们一起来看看它们各自承保公司、偿付能力、风险评级,以及过往分红实现率情况。

1. 承保公司

星福家和悦享盈佳,两款明星产品的承保公司,都是保险行业的“泰斗”。

为了让大伙儿一眼就能瞅见这些大佬的风采,我把重要信息整理在表格里:

可以看到,“复星保德信”和“中邮人寿”,这俩老大哥的实缴注册资本,

一个实缴了33.621亿,一个则贡献了286.63亿!

按照一张百元大钞1.15克的重量估算,中邮人寿的实缴资本,得有328多吨重,相当于300多头非洲中年大象的重量。

而他们各自的主要股东实力、经营状况和投资实力,更是惊人。

✅先看复星保德信:

中方股东复星集团,总资产8349亿元,够咱们普通人数到手抽筋了。而且人家还是全球拥有超10万员工的“大家庭”,规模杠杠的!MSCI ESG评级A,简直就是企业界的“三好学生”。

股东美国保德信金融集团,总资产7211.23亿美元,还是美国最大的人寿保险公司,“国际范儿”十足。

✅再看中邮人寿:

中国邮政集团占股75.01%+友邦保险占股24.99%,背靠着中国邮政这颗大树,央企的身份,这背景资源就不用说了!

最后说说投资实力,两家保司都是真金白银赚回来的好名声。

🔶复星保德信

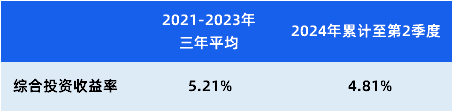

✔近十年平均综合投资收益率超过5%,2021-2023年三年平均综合投资收益率5.21% ;

✔2023年综合投资收益率6.16% ,与中意并列第五。

✔2024年累计至第二季度综合投资收益率4.81%。

数据来源:复星保德信公司公开信息披露

🔶中邮人寿

背靠中邮集团的央企地位,什么资源拿不到啊?!

“西气东输”、“南水北调”、“一带一路”、“国家管网建设”、重大民生的棚户区改造、京津冀协同发展、上市公司债务重组、长江经济带……等等,数不过来、根本数不过来

2024年二季度综合投资收益率6.06%,抢眼至极!

这么看来,星福家和福满佳在保司实力、经营状况、投资实力这些方面,也是不相伯仲。

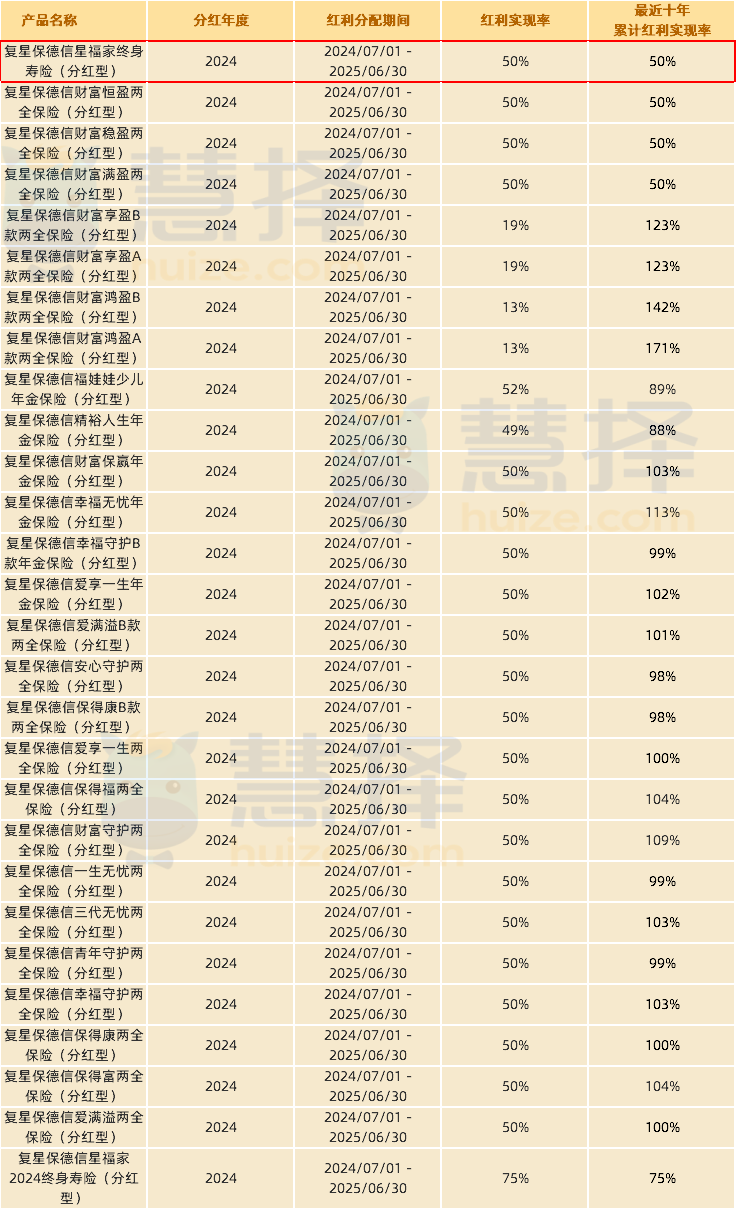

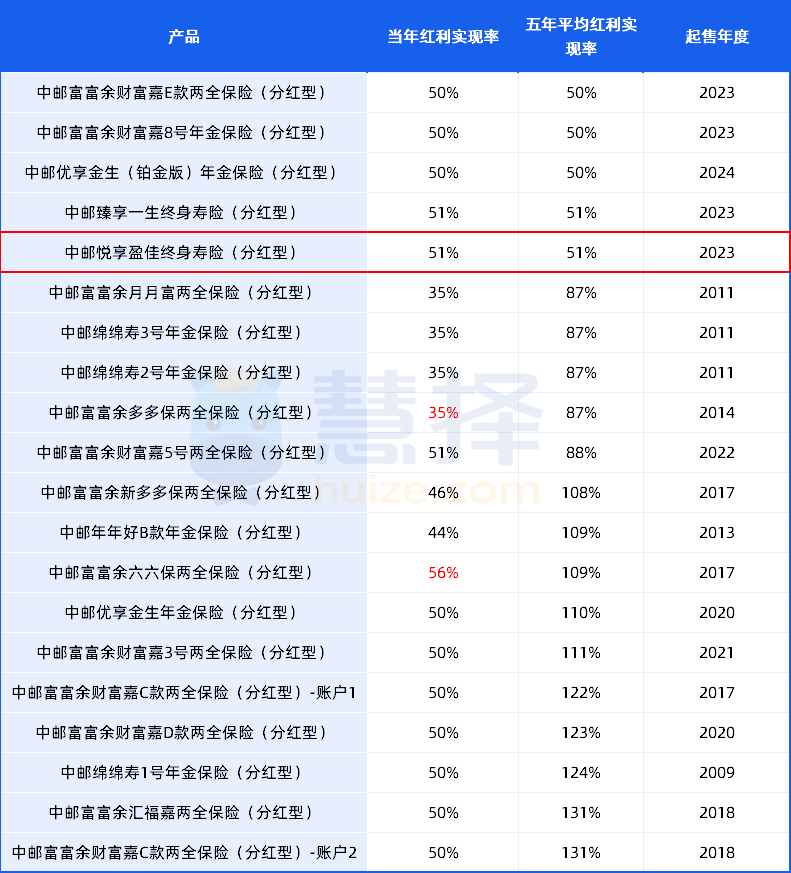

2. 过往分红实现率

再来看一下过往分红实现率。

星福家和悦享盈佳,新品上线时间较短,目前可参考的红利实现率数据太少,但可以看到各自保司过往产品的分红实现率作参考。

保司过往产品的分红实现率,一定程度可以反应保险公司过往的分红水平和投资实力。

• 复星保德信过往11年产品的分红实现率均在100%及以上,最高为259%,

• 中邮人寿在售产品,过去5年平均红利实现率,最高131%,平均93%。

两家表现都挺不错,但是要强调一下,过去的成绩,不代表未来的成绩。如果遇到极端情况,红利还是有可能会为0的。

眼尖的朋友发现了,在2024年多数分红险的分红实现率下降了,

比如星福家的红利实现率,就降到了50%,悦享盈佳也只有51%。

这主要受监管方面对全行业“限高令”窗口指导影响。▼

其实大家也不用太担心,要知道,当分红实现率达到50%时,和3%的增额寿保单利益相当;

当分红实现率达到85%时,和3.5%的固定收益类产品利益相当。

况且,限高期间未分配的红利也会放在红利准备账户,钱还是咱们的,未来还是可以分配的。

现在我们要做的是利用分红险穿越经济下行周期。

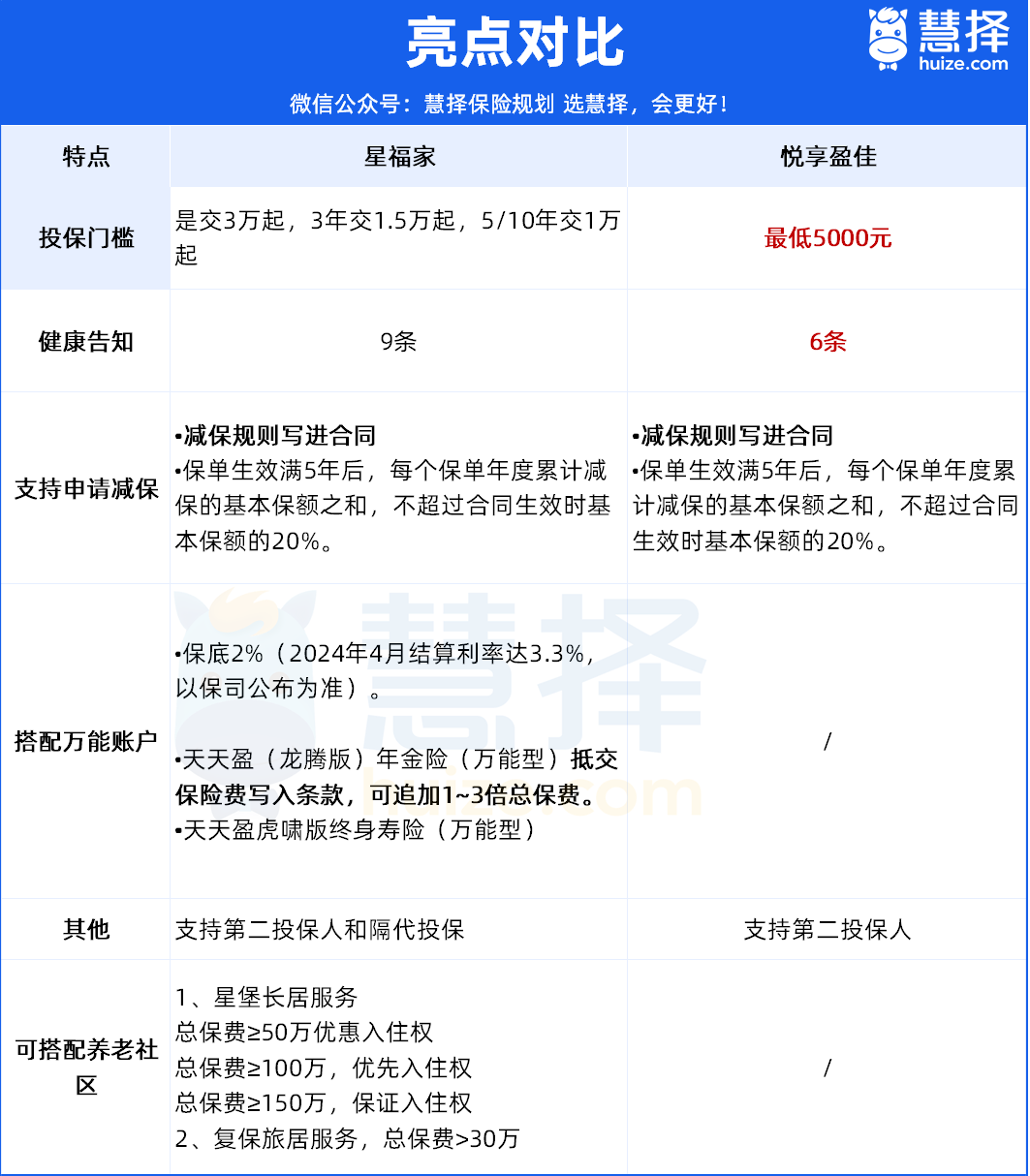

3. 功能权益

如果到这里还是选不出,我们再看一下它们的各自的优点是否符合自身需求。

可以看到,星福家和悦享盈佳,在保单权益细节上,差别还是挺大的。我们具体来分析。

1. 投保门槛和健康告知

悦享盈佳会更加亲民,无论是哪个缴别,年交保费5000元就可以投保,且健康告知只有6条。

星福家健康告知有9条,而且保费门槛高一些,趸交要求3万元起,3年交1.5万元,,5/10年交则要1万起。

大家可以根据自身预算,合理选择投保产品。

2. 申请减保

两款都是直接写进了合同,告诉你:“放心,咱们规矩都在这儿,保单生效满5年后,你想减就减,但每个保单年度累计减保的基本保额之和,不超过合同生效时基本保额的20%哦~”

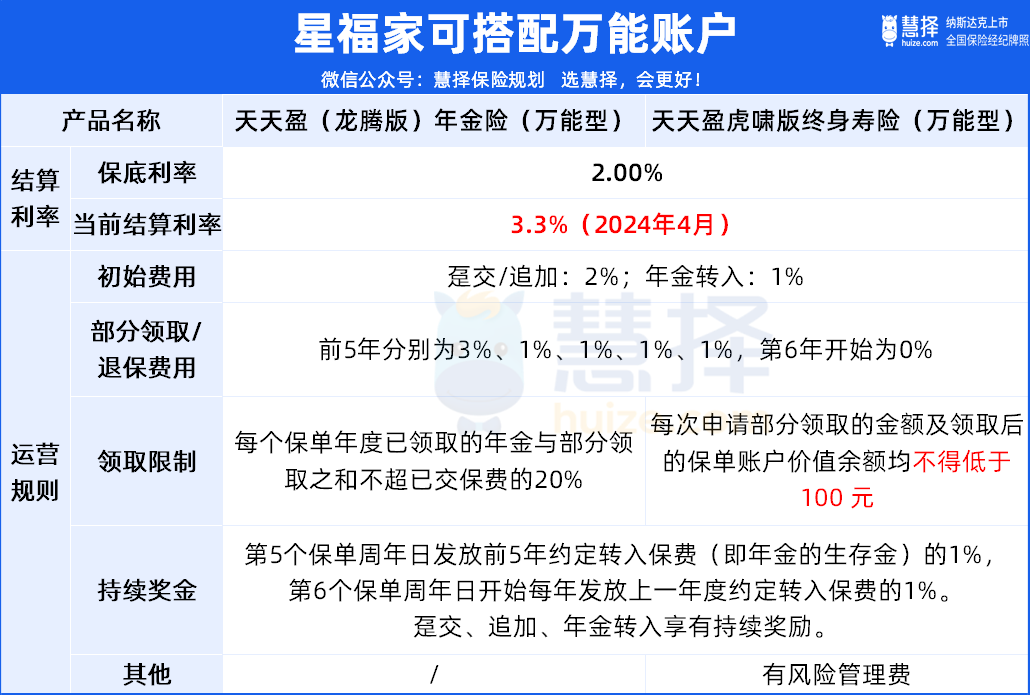

3. 万能账户

星福家2个可搭配万能账户可选:

1、天天盈(龙腾版)年金险(万能型)抵交保险费写入条款,可追加1~3倍总保费。

2、天天盈虎啸版终身寿险(万能型)领取限制是星福家和福满佳可搭配万能账户中最宽松的。

官网最新数据,2024年7月结算利率达3.3%。(万能险超过最低保证利率之上的投资收益是不确定的,以当期结算为准 )

遗憾的是,悦享盈佳不支持万能账户。如果想要多一个稳健的放钱之地,建议选择星福家。

4. 支持第二投保人、隔代投保

两款产品都支持第二投保人功能,但只有星福家支持隔代投保。

5. 养老社区

只要星福家支持对接养老社区。

①星堡长居服务

总保费≥50万优惠入住权

总保费≥100万,优先入住权

总保费≥150万,保证入住权

②复保旅居服务,总保费>30万

对比下来,综合公司背景,投资能力,产品利益,分红实现率来看,

如果对寿命比较乐观,想追求更高的利益增值空间,或者预算较低,优先选悦享盈佳,

如果想在获取高保单利益的同时,可以关联万能账户和养老社区,更推荐星福家。

当然,其实不管选择哪款,对比以后调整利率的产品来说,都十分值得。

因为调整之后,分红险的保底收益,就是以后固收类增额寿的上限,想想都知道,肯定是抓紧时间,买现在的产品更划算。

可以说,9月份将是抓住预定利率2.5%+分红的最后机会,

好产品不等人,希望大家能够抓住机会,赶上末班车,点这里预约>>>保险咨询顾问,1V1测算利益。

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷