分红险再度火爆!为什么大家都抢着买?

慧择小马老师 · 一年前491 人看过

从去年开始,分红险就火起来了!

随着一生中意的下架,达到一个小高峰。

但还有的朋友,可能对这个险种不太熟悉。

今天,小马老师来给大家聊聊,分红险的过去和现在。

曾经辉煌的分红险

要说这分红险的发展历史呀,可以说跟监管规定息息相关。

其实早在2000年,分红险就“出生”了,第一款分红险是国寿发布的“千禧理财”。

当时正赶上银行存款和国债不断降息,股市情况也不佳(跟现在的有点像)。

所以,有这么一种保本又有一定收益的产品出现,很快就大受欢迎。

产品设计的初衷其实是好的,问题出现在销售。

当时普遍有严重的销售误导行为。

不少代理人将分红险讲成一个保本+利息(+分红)的投资产品。不仅有保障,加上利息和分红后,整体的收益能超过当时的银行存款和国债。

对于分红的不确定性,却没有告知。

实际上,由于当时的《保险法》规定,2005年之前,保险公司的资金运用必须要遵循安全的原则。

分红险的资金投入方向,大部分也是银行存款和国债。

所以,实际的平均收益跟存款、国债相比,基本持平,也是很正常的。

这跟当初的宣传相差较大,购买者发现发现到手收益,远不及预期,很容易就觉得被骗了。

后面到了05年,保险公司的投资类型,才放松一些,可以投资股票了。

正好迎来了A股的一波牛市(2005.4~2007.10),分红险的分红收益也受益于此,最高的时候能达到10%以上。

虽然后面08年迎来股灾,但分红险因为它有保证收益,反而优势更加凸显。

分红险是什么时候开始式微的呢?

直到2013年,一直沿用了10多年的2.5%预定利率,上调到了3.5%,年金险甚至能达到4.025%。

很多保单利益确定的年金、终身寿、两全,实际长期利益也接近这2个数。

而分红型保险,因为可能有额外利益的存在,预定利率往往定得低一些,比如2-2.5%。

这么一来,用1-1.5%的保证利益,去换1%左右的浮动利益,感觉就不是很划算。

固定利益的产品逐渐替代了分红险,占据主导地位。

那问题来了,最近分红险,怎么又开始铺天盖地宣传起来?

重新出发的分红险

最重要的原因,还是经过持续的降息,大家没什么确定性强的好地方,能放钱了。

同时,又因为2023年7月31日后,人身险新产品的预定利率调整,保单利益确定的年金、终身寿、两全产品的预定利率上限下调到3%。

那就意味着,现在的分红险是用0.5%的保证利益,去换1%左右的浮动利益。

我们估算了一下,新的分红险长期IRR大概在在3.4%-3.8%之间。

分红险的优势,又回来了!

不仅如此,以前分红险销售误导的问题,也得到了严格监管:

① 分红实现率在官网披露

2022年12月30日前,分红险的分红情况,在公开渠道是找不到的,导致买分红险就像开盲盒。

2022年11月,首次提出要求保险公司披露分红实现率指标,用来展示“生效了N年的分红保单的实际红利派发情况”。(来源:《一年期以上人身保险产品信息披露规则》)

我们可以从保险公司的官网,看到分红型产品往期的分红情况。

*红利实现率=所有年度派发红利的累计值÷投保建议书上对应年度的红利累计值(不同的产品不一样),而并非单独一个年度派发的红利与演示红利的比值。

② 利益演示更合理

过去的分红险,演示利益有三档,低档是保底水平(分红为0),中档是4.5%,高档是6%。

容易给人高利益预期,于是新的利益演示要求下,演示利率变成只有“0”和“4.5%-产品预定利率”两档。

给投保人的预期会更合理一些。

这就意味着,如果产品选得好,现在真正能实现大家的期待:有保底,有较稳定的分红收益。

买分红险,具体怎么挑?

这么聊下来,大家就知道,选分红险,有3个因素需要特别注意。

以最近介绍过的复星保德信星福家,来具体说明:

保险公司方面

1、关注投资实力

具体可以参考保险公司过往5到10年的平均投资收益率,另外保险公司对分红险运营经验是否丰富(时间长短、产品多寡等)也可以适当参考。

不过,过去的成绩不代表未来的成绩,因为投资环境一直在变化,我们只能综合多个去考虑,然后尽量选择取得成绩概率大一些的公司。

比如在去年投资环境不太好,人身险公司的平均综合投资收益率是3.85%的情况下。

复星保德信的综合投资收益率达到6.16%,在非上市寿险公司中排名第5(数据来源:61家人身险公司偿付能力报告 )。

我们就可以认为,目前来看,复星保德信的公司实力和投资能力还是很强的。

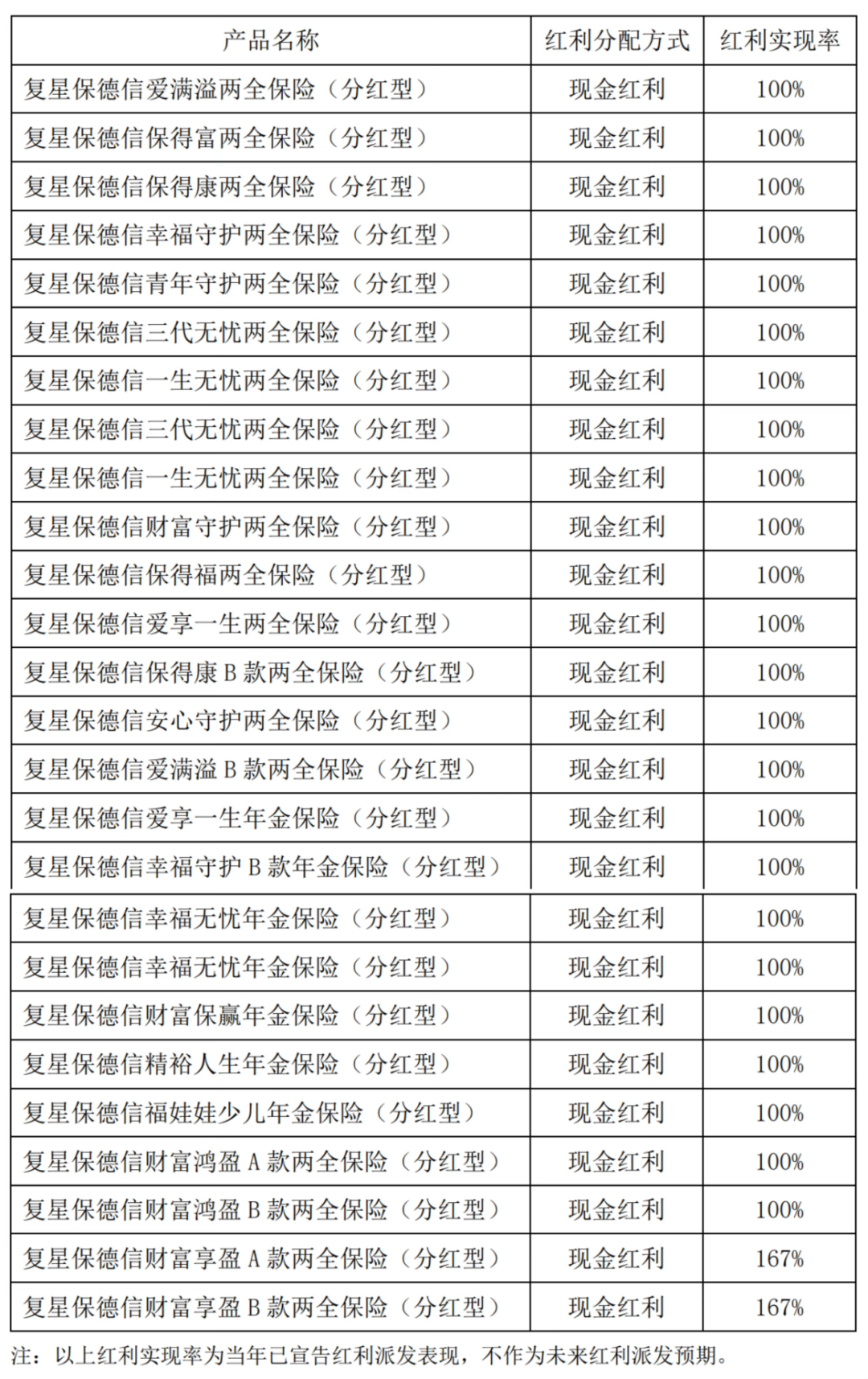

2、关注分红实现率

分红实现率就是体现保司的“预期实现情况”。虽然过去不能代表未来,但通过过去的成绩,好歹能了解一下保司的投资水平。

据复星保德信官网数据显示,2023年分红产品的红利实现率都在100%+,部分产品分红实现率达167%。

*该红利实现率适用于2023年7月1日至 2024年6月30日到达保单周年日的保单。

不过有2点想再啰嗦一下:

① 保险公司披露的分红实现率,是针对该产品所有保单的整体情况。

具体到你手上的保单,分红实现率可能会与官方的数字有一定的偏差。

② 不同产品的红利演示利率不一样,红利实现率高的,不一定实际分红就会高。

比如说,A、B两款产品,演示的预期分红分别是100元和110元,分红实现率则分别是110%和100%。

A拿到的分红是100*110%=110元。

B拿到的分红是110*100%=110元。

具体产品方面

3、关注具体产品的保证利益及(预期)红利利益

一个是保证能拿到的利益,另一个是可能拿到的利益。

以30岁男性,年交10万,交3年,一共投入30万到星福家为例。

*利益演示是基于保险公司的精算及其他假设,不代表保险公司的历史经营业绩,也不代表对保险公司未来经营业绩的预期,保单的红利分配是不确定的,在某些保单年度红利可能为零,实际红利按当年保险公司的公布派发。

星福家增额终身寿险在第7年时,保证利益的现金价值>总保费。

在90岁时,现金价值为1148824元,IRR为2.30%。

不过,买分红险,图的就是有保底收益的同时,又有分红收益,主打一个可进可守。

所以,分红利益部分,也不能忽视。

星福家增额终身寿险采用的是保额分红,假设红利能100%实现,红利IRR能达到1.2%左右。

保证利益叠加分红收益,综合下来,有机会突破3.5%。

长期来看,星福家增额终身寿险IRR有机会高达3.7%,还是很给力的(分红险保单红利的分配是不确定的)。

当然,不同年龄、不同性别、不同缴费年限最终的现金价值不一样。

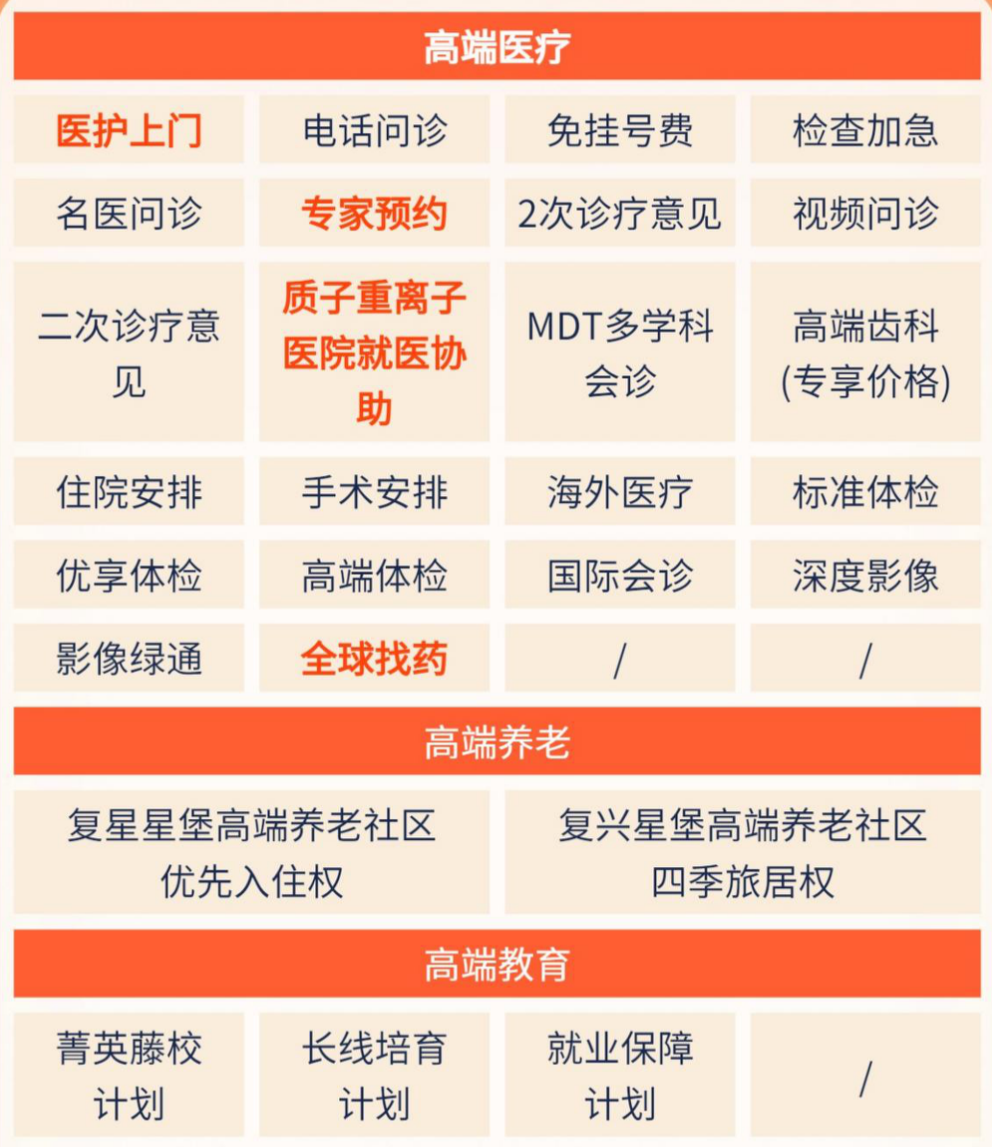

4、其他权益锦上添花

保险公司靠谱、分红实现率高、保单利益高,凑齐“3颗龙珠”后,我们就可以关注一下,是否有更多实用权益。

给大家列举几项作为参考↓

① 是否能关联万能账户:万能账户就像个单独的小账户,把钱转进去就能生息,且有保底利率。

在目前利率下行的大环境下,有一个【有保底、可增值、可追加】的账户,就相当于多了一个新选择。

星福家增额终身寿险目前可关联天天盈龙腾版或天天盈龙腾版万能账户。

② 是否能对接养老社区:往后老龄化严重,已经是可以预见的事情。老人多了之后,好的养老社区资源也会变得稀缺。

如果买保险,可以得养老社区入住权,一举两得。

在3.1-3.31投保星福家增额终身寿险,旅居权益门槛由30万总保费限时降低至20万总保费。

③ 其他增值服务

还是以星福家举例。

满足不同的保费要求,能享受不同的增值服务。

(全部增值服务如下图)

像高端教育权益,如果打算让孩子走国际路线,这项服务省钱又实用。

如果你对分红险还有疑问,或者想要定制专属财富规划方案。可以预约咨询慧择保险顾问。

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷