听说…保险公司破产,国家不再兜底了?!

慧择小马老师 · 一年前1775 人看过

11月10日,中国银保监会正式发布了最新版的《保险保障基金管理办法》。

本来想着,新版内容和之前的征求意见稿变化不大,打算偷个懒不再赘述了,反正这种专业话术太多的内容你们也不爱看。

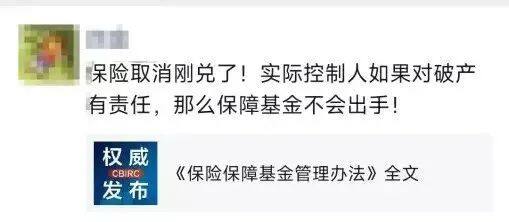

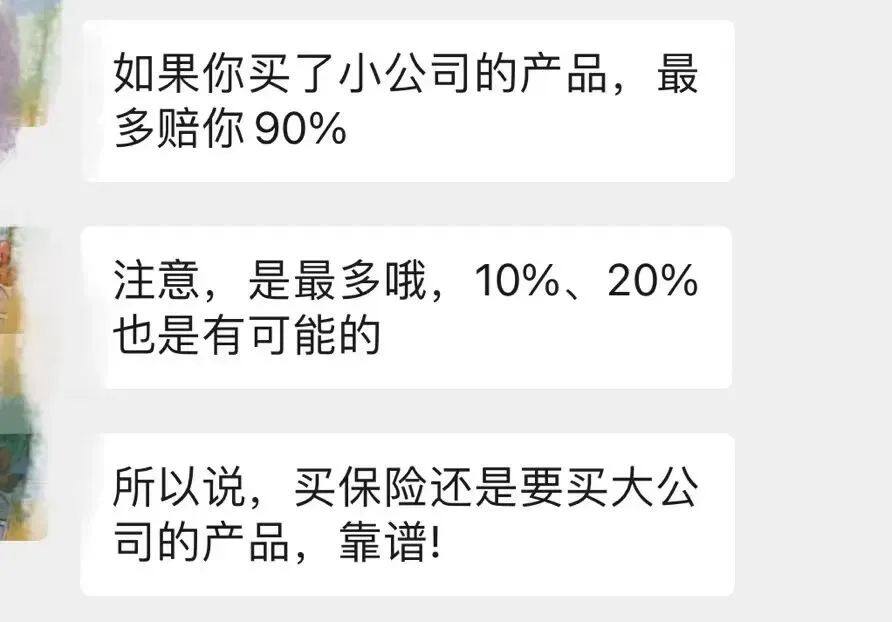

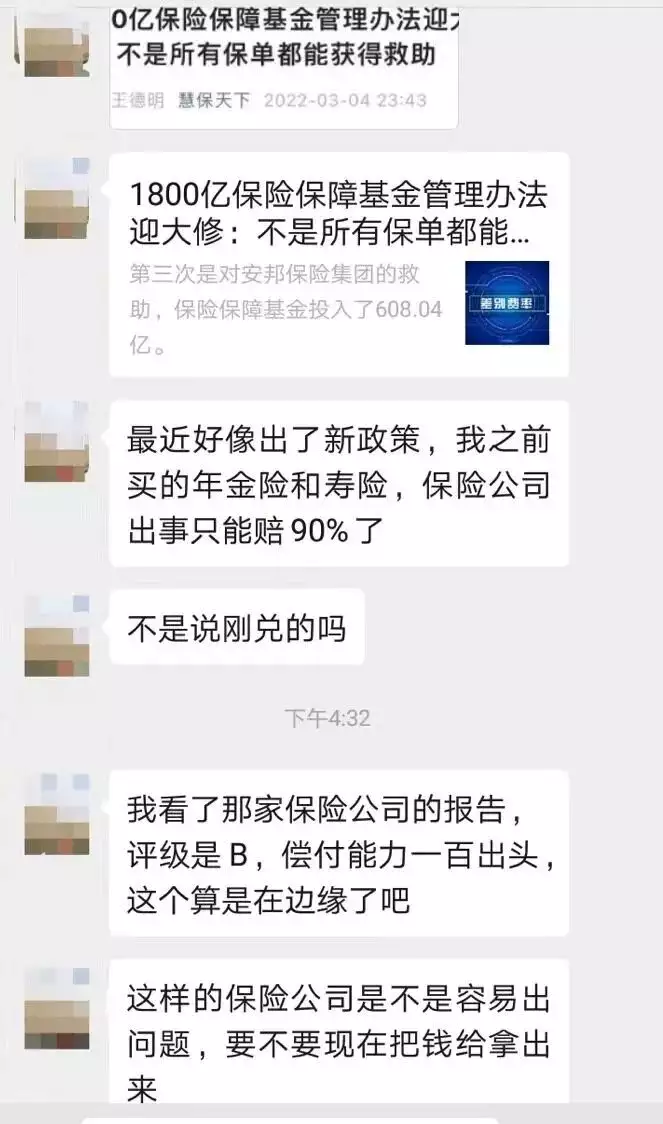

但架不住总有些别有用心的人,拿着这套新的《管理办法》四处造谣:

搅得人心惶惶,还有用户火急火燎地找到我,问:

她的保险如果出事,监管只兑付90%,纠结着要不要退掉把钱拿回来。

真的就是「造谣一张嘴,辟谣跑断腿」。

考虑到保险公司以及保单的安全性,是很多朋友都非常关心和重视的问题,怕你们被人误导,所以今天就干脆和大家好好聊一聊这个话题。

先辟个谣:

(1)实际控制人如果对破产有责任,保障基金不会出手救助的是该实际控制人的保单利益,而不是不管我们普通消费者的保单权益。

这是《保险保障基金管理办法》第二十七条条款原文:

为的就是防止股东、实际控股人等钻保险保障基金的空子,通过自持保单来进行套利。

(2)这个不超过90%的救助,主要是针对保险保障基金给接盘的保险机构的,而不是我们个人。

《保险保障基金管理办法》第二十二条条款原文:

这个条款下提到的90%、80%救助上限,针对的主体是保单受让公司。

简单来说就是,如果保司A要倒闭了,保司B来接盘。

保司A的清算资产,不足以偿付人寿保险合同保单利益的,保障基金会出手给保司B一些补贴,不至于让保司B充当这个冤大头,大家风险共担。

不影响保单持有人的利益。

这里插个科普:人寿保险涵盖的险种主要有三种,定期寿险、终身寿险以及两全寿险(增额终身寿险属于人寿保险的一种);其他长期人身保险主要包含:人身意外伤害保险(意外险)、健康保险(医疗险、重疾险)以及年金保险。

再结合《保险保障基金管理办法》第二十一条条款原文:

如果保险公司倒闭破产,人寿保险合同必须有人接盘;除人寿保险合同以外的其他长期人身保险合同,救助标准按照人寿保险合同执行。

也就是说,即使保险公司倒闭了,我们买的定期寿险、增额终身寿险、长期意外险/医疗险/重疾险、年金险等的保单权益不会受到丝毫影响。

那有可能会受到影响的保单是什么呢?

1.万能险非保证收益部分、投连险、分红险

这部分的具体救助办法,将来会另行制定。

小马老师也一直在给大家科普,对于这种不确定的浮动收益,要保持理性。写进合同里的,才是确定能拿到的。

2.财产险、短期健康险、短期意外险

《保险保障基金管理办法》第二十条条款原文:

我们个人购买的财产保险、短期意外险/健康险,万一保险公司撤销或破产,在其清算财产不足以偿付保单利益时:

损失在5万元以内的,由保险保障基金直接给我们全额救助;

如果损失在5万元以上的,则按90%补助。

短期意外险/健康险的保障期限也就一年,而保险公司资产清算至少也得一年半载的,等到保司正式破产时,没出险的,基本保障也已经过期了;

更何况在保险公司破产前,监管就已经提前介入了。

所以这块的风险也不是很大,你们也不用过于担心。

另外,这次发布的《保险保障基金管理办法》,还对保险公司提出了新的要求:

一、保司要缴纳的保险保障基金更多了

1.风险等级越高的保司,要上交的保障金越多

改变过去吃大锅饭的筹集模式,倒逼保险公司加强风险管理,提高自身的风险安全系数。

2.提高了保司缴纳保障金的上限

之前每家财险公司和人身险公司缴纳的保险保障基金,只要分别达到公司总资产的6%、1%,就可以不用再交了。

新版《管理办法》,把这个上限直接提升到了行业总资产的6%、1%。

这变动,可不是一点半点呀,毕竟行业总资产可比公司总资产要大多了。

二、保险公司受到的监管更严了

如果保司走到了需要银保监会接管的那一步,那么在原有的强监管基础之上,还可以采取限制高管薪酬、限制股东分红等措施。

总而言之,新版《管理办法》出台之后 ——

保险保障基金为我们保单兜底的钱更多了;

银保监会对保险公司的监管更严格了;

保司以及保司股东、实际控制人要更多地为自己的行为负责了。

实际上,保险保障基金,只是守卫咱们保单权益的最后一道防线。

在此之前,还有重重的关卡,用以监督保险公司的运营。

到底有多严格呢?

一、保险公司的成立,远比你想象中难

目前国内有4000多家银行,那么保险公司有多少家呢?

根据中国保险协会上信息披露一栏,人身险公司有91家、财产险公司88家,资产管理公司29家、集团公司、再保险公司各14家,加起来是200多家。根本不在一个量级上。

巴菲特曾说过,拥有一家保险公司,就等于拥有了持续的现金流。他创立的伯克希尔·哈撒韦公司,主营业务就是保险。

这么一块香饽饽,国内自然有很多人想要参与进来,2016年就有70多家公司说要参与设立42家保险公司。

但想开保险公司,首先,注册资本金至少2亿,还必须是实缴货币资本。你别说,很多A股上市公司都达不到这个标准。

而且2亿只是个最低门槛,很多保险公司实际注册资本远不止这个数:

弘康人寿:10亿;

国富人寿:19.26亿;

国联人寿:20亿;

光大永明人寿:54亿。

保险公司的股东也有明确要求,最基本的是,要有持续盈利能力,三年内没有失信、违法、偷漏税等行为。

持股比例越高的股东,要求越严格。比如持股15%以上但不足三分之一的战略类股东,净资产不能低于10亿。持股三分之一以上的控制类股东,总资产不低于100亿。

满足了基本条件,不代表就一定能开保险公司,监管还有很多的考量。

有些公司申请筹建保险公司,苦等三四年都没有得到批准,只能无奈退出。光2020年就有8家。

在种种严格的要求下,保险公司的成立并不容易。

所以,大家现在能看到的保险公司,个个都很厉害 ——

比如众安保险,是不是感觉有一点陌生?但人家背后大股东是蚂蚁金服、腾讯和中国平安。

二、每季度考核偿付能力,有风险立即调整

成立公司只是个开始,每个季度还要报送有关报告,进行偿付能力的考核,银保监会甚至还会现场做检查,确认报告的真实性、完整性等。

什么是偿付能力?

我们买的保单就像一张张未来随时可能要支付的欠条,而偿付能力可以理解为,保险公司偿还这些债务的能力。

偿付能力想要合格,必须同时满足下面3个要求:

具体是啥意思,解释起来比较复杂,大家也不一定听得懂。只要记住几点,就够用了:

1)偿付能力充足率会动态变化。

在合格线内都OK。

比如这个季度综合偿付能力充足率105%,下个季度可能就变150%了,都很正常。

综合偿付能力充足率也不一定越高越好,比如有些公司高达2000%,但这可能是业务不多或资金可能没有利用好,这个指标得长期去看。

业内一般认为,保持在150%-250%之间,是比较合理的。

2)偿付能力充足率不达标先别急。

因为监管比我们更上心。

核心偿付能力充足率<60%,或者,综合偿付能力充足率<120%,就会被监管列为重点核查对象了。

如果分别低于50%、100%,会直接上措施,比如监管谈话、限制给股东分红、增加资本金、停止部分业务、调整负责人等等。

最坏的情况,就是整改后依旧没有好转的,那么可能监管就会考虑,是接管还是让申请破产了。

这个我们在前面有具体展开过,如果是买的那几类长期保单,利益不会有影响,不用过分担心。

3)风险综合评级为B很正常,C、D的要关注。

风险综合评级,衡量保险公司总体偿付能力风险大小,分四级:

A级是尖子生,B级是正常生,C级有一定问题,D级代表有严重问题。

一旦到C或D级,银保监会就会采取针对性措施,转好后那就没事儿。

比如之前的百年人寿,2019年二季度评级为C,经过调整到2021年1季度回到了B,又是一名好学生了~

三、未雨绸缪,确保稳健运营

除了确保赔得起保单,保险公司能不能健康、长期地经营,也很重要。

在这方面也有非常严格、明确的规定,大家可以感受一下:

①责任准备金:每卖出一份保单,就提取一部分资金出来,用于以后理赔。

②公积金:每年要留一点盈余,当做存粮,以后行情不好啥的,也有钱用于公司正常的经营和运转。

③资金运用限制:保险公司拿到手的保费,不能乱投资。监管规定,可以用来买银行存款、债券/股票/证券投资基金份额等有价证券、投资不动产等。

④再保险机制:也就是保险公司也要上保险。不然,保险公司虽然赔得起保单,但赔了之后大出血,也不利于健康发展。

⑤破产转让:如果前面这么多的流程制度,都无法挽救,那么经过监管同意后可以申请破产或解散,但保单还得处理好。

今天说的内容比较多,我总结一下:

第一,不管哪一家保险公司,从成立到经营,都有明确又十分严格的监管制度。不管你听没听过,都不用担心;

第二,可以优先考虑偿付能力正常或优秀的保险公司,但评级是动态变化的,也不用因为一次两次在边缘线就否定这家保司;

第三,万一保险公司不幸倒闭或解散,保险保障基金会出手充当最后一道防线。

确保不影响我们个人购买的「定期寿险/终身寿险/增额终身寿险、长期的医疗险/重疾险/意外险以及年金险」的保单权益。

如果你还想了解更多保险相关信息,欢迎联系慧择保险咨询顾问,为您1V1服务。

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷