父母把房子送给你,千万别要!

慧择小马老师 · 一年前1231 人看过

大家都在讨论房子,降房价、0首付、再降息。

房子,中国人都爱买。

安居乐业,第一步是要先买个房子,安定下来。

我国的城镇居民,70%都有自己的房子,有些家庭还不止一套。

(数据来源:国家统计局,泽平宏观)

前几天听说一个故事,一个重庆姑娘,爷奶过逝留下2套房,父母手上2套房,姑娘自己买了1套房。

30几岁,未来手上可能有5套房子的产权,简直人生赢家。

但是问题来了:作为子女,真的能轻松拿到长辈的房产?

劝大家一句,父母给的房子,千万别急着要,搞不好多掏十几万冤枉钱。

过户方式没选对,多花十几万

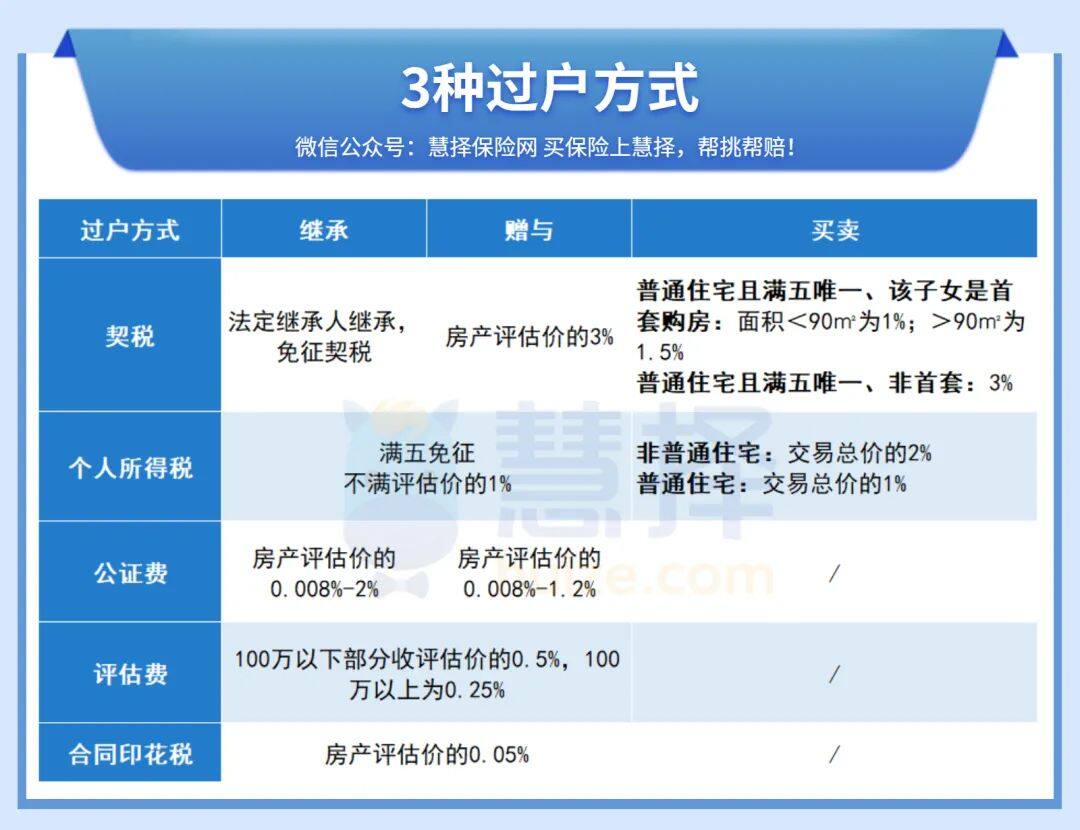

现在父母过户房产给孩子,主要有3种方式:继承、赠与和买卖。

每种方式,都不能白给,得交一些钱。

没错,即使房子是父母自愿送的,子女也要给钱。

3种过户方式的主要费用,给大家整理到表里了。

*不同地方的税率会有所不同,具体要根据当地的标准来进行计算。

举个栗子🌰

假设A有一套95㎡、价值300万元的普通住宅,满五唯一,要把房子过户给儿子B。这套房是B的首套房。

(*满五唯一:该省份内,登记在房屋权属登记系统里的只有这1套房子,且这套房子产权证已经满5年)

那么,过户需要的费用:

继承:300万×(2%公证费+0.05%印花税)+(100万×0.5%+200万×0.25%)评估费=7.15万

赠与:300万×(3%契税+0.5%公证费+0.05%印花税)+(100万×0.5%+200万×0.25%)评估费=11.65万

买卖:300万×(1.5%契税+1%个税)=7.5万

*继承的公证费,按普遍的收费标准2%来计算;赠与的按0.5%计算。

这样看下来,继承需要缴纳的费用最少。

但补充一个冷知识,继承或受赠的方式获得的房产,虽然一开始不用交个税。

但后续子女想要卖掉,这个房子如果不是满五唯一,是要再交个税的。

个税费用=(计税价格-原值-契税-相关税费-合理费用)×20%

就是父母买时价格和子女卖时价格的差额,再减去一些费用,剩余的值×20%。

这就是一笔不小的钱了,

过去10年里,很多地方的房产,不说10倍,翻个1倍总是有的。

100万买入,卖的时候值200万,个税就要交个10+万,肉疼……

综合来看,多数时候的过户成本,赠与>继承>买卖

很多人以为成本最少的赠与,其实需要花的钱最多。

爸妈的房子,未必都是你的

继承房产,不仅是钱的事,更重要的是产权问题。

不少独生子女觉得,爸妈的房子不留给自己,还能给别人吗?

还真不一定。

说个真实的事。

小郭是独生子,父母在09年的时候,50多万买了一套房子,房产证上写父母的名字。

13年的时候,父亲过世;17年,母亲也去世了。

小郭就想把房子过户到自己名下。

结果姑姑却找上门来,说这个房子也要分她一份。

原来,父亲去世的时候,奶奶还在世。

在小郭的父母没有立遗嘱的情况下,房子作为父亲的遗产,奶奶也有部分份额。

奶奶去世之后,她名下的份额,就均分给了她的3个孩子(大伯、姑姑、爸爸),姑姑能分到1/18。

除非大伯和姑姑,自愿放弃继承。否则小郭没办法继承这套房子的全部份额。

自己爸妈挣钱不容易,半辈子积蓄辛苦买的房子,最后还要分出去一部分,搁谁心里都会堵得慌。

所以,父母替子女提前规划好财产的继承方式,很有必要。

怎么能继承爸妈的全部房产?

开头说的3种过户方式,一般都能拿到父母房产的全部份额:

1、父母在生前,通过赠与/买卖的方式,把房产转移给子女。

2、父母订立遗嘱,指定子女继承自己将来去世后所遗留的全部房产。

只要在赠与/立遗嘱的时候,明确了房产的归属人。

或者在子女婚前完成房产买卖。

即使子女离婚,这个房子一般还是属于个人财产,不会被分割。

看起来很完美,实际上还有1个潜在风险。

因为以上3种方式,无论哪种,父母或早或晚都会失去了对房产的控制权。

7月份的时候,有这么一条热搜:

高某年约40岁未婚,去年因病去世,生前他立下遗嘱:

将名下价值400万元的房产、100万元的存款及一辆奔驰汽车,全部赠与交往一年的女友王某。

女友逼着高某年迈的父母要产权,还把高某父母告上了法庭。

想想高某的父母,有多心寒。

房产是他们掏空了半辈子积蓄买的,儿子是花半辈子养大的,转身都给别人做了“嫁衣”。

虽然最后房产保住了,但奔驰汽车和存款归王某,高某父母还要向王某支付补偿金60万元。

所以,提醒一点,有些子女是会“败家”的。

很多有钱人做资产传承,除了上面说到的3种方式,也会借助2种保险,来给自己的财富传承“打补丁”。

1、年金险(教育金/养老金)

部分房产转换为现金,给子女做储蓄保单。

自己做投保人,指定子女做受益人,什么时候开始领,领多少钱也约定好。

即使自己不在了,或者事业中途出了什么变故,孩子的教育、养老问题,也有兜底。

父母生前,牢牢把控好资金,中间就算有变化,也可以及时更改。

2、高额终身寿险

父母给自己买增额终身寿险,指定子女为受益人。

被保人身故后(父母),子女能拿到高额的现金赔偿。

这也是资产传承的一种好方法。

综上来看,用这两种保险,来处理一部分传承问题。

一方面,子女不用再额外交什么费用。

另一方面,所有权清晰,不用担心和其他人分割。

省心省事,不需要立遗嘱、不需要做公证,只要做好受益人指定就好。

而且,保单算是隐形财富,不像房产那么显眼,不容易被人盯上。

除了家族信托之外,也就保险能做到了,也难怪有钱人爱买。

(来源:《平安银行私人银行家族传承数据报告》)

给大家总结一下,今天聊了几个房产/资产传承的重点:

1、房产过户,以买卖的方式,一般费用最低

2、父母最好在生前,就立好遗嘱,明确房产的继承人,避免继承过程中的纠纷

3、除了房产之外,年金险和终身寿险做资产传承有独特的优势

想了解如何挑选好年金险/终身寿险,或想咨询具体产品,联系保险咨询顾问,给你1对1解答。