超实用!2022年孩子教育金指南

大择 · 一年前1577 人看过

身边有很多家长重视教育,有送孩子深造的打算,

但是要一次性拿出来几十万也有点压力,于是很多人选择分解目标,

在孩子还小的时候就开始存,小步而坚定地给孩子铺好求学路。

但是因为很多人对教育金了解的不够透彻,导致走了不少弯路,

今天给大家带来教育金保险全攻略,帮助大家买对教育金。

第三部分有教育金盘点,想直接看产品的朋友也可以直接跳转。

一、教育金的7大真相,你知道多少?

(1)教育金是高收益理财产品吗?

说实话,买教育金不会一夜暴富,

论收益,教育金比不了基金,基金行情好的时候,年收益10%以上不算难,

但对教育金来说,收益能超3%就不错了。

那为啥还要买它呢?

因为教育金就不是用来挣大钱的。它最大的优势,在于给你“稳定的现金流”。

哪怕是市场行情不好,你在股市亏得一塌糊涂,或者做生意失败,血本无归,

而教育金也能在约定的时间,按时拨给孩子。

比如保到孩子22岁的教育金,一般孩子上大学后就可以领钱,可以连续领取3、4年,

有的毕业后,还能领取满期金,这笔钱拿去做创业启动、婚嫁资金都行。

不论家里发生啥困难,给孩子储备的这笔教育费用不会断。

(2)教育金可以快速返本吗?

教育金不像养老年金,需要等到退休才能领,但也不像增额终身寿的现价快速上涨,

它属于中短期的保险,一般是保到孩子20-30岁可以领钱(刚好是孩子读大学、 深造、创业的时候)。

我知道,大多数人都喜欢快点拿钱的感觉,

但是教育金主打的就是专款专用,专门储备孩子的教育费用。

尤其是没有理财规划和储蓄习惯的人,东花一笔,西花一笔,孩子上学需要用钱的时候,可能就没米可花。

而教育金,家长每年按时交一笔钱相当于帮孩子攒钱,经过10-20年持有,在时间收益的加持下,教育金的利益会比较可观。

所以,买教育金,相当于跟时间做朋友。

(3)教育金的真实收益率是多少?

很多教育金写着最高可领投入的255%、270%、内部收益率3.8%、3.9%,

这么多指标,应该看哪个呢?

其实,就算IRR高,也不代表你到手的钱就多,最后还是看累计领取多少钱。

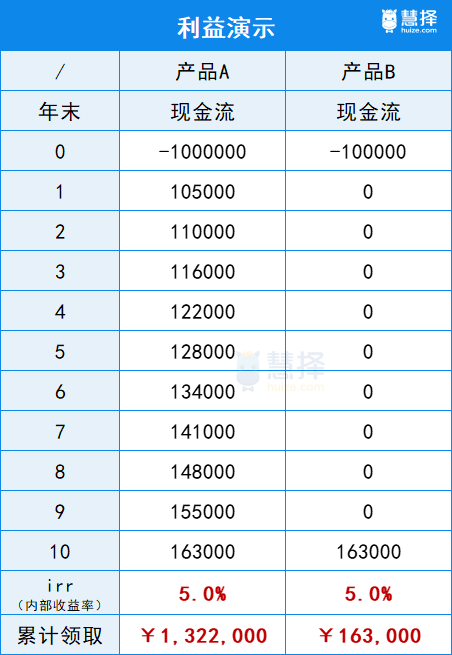

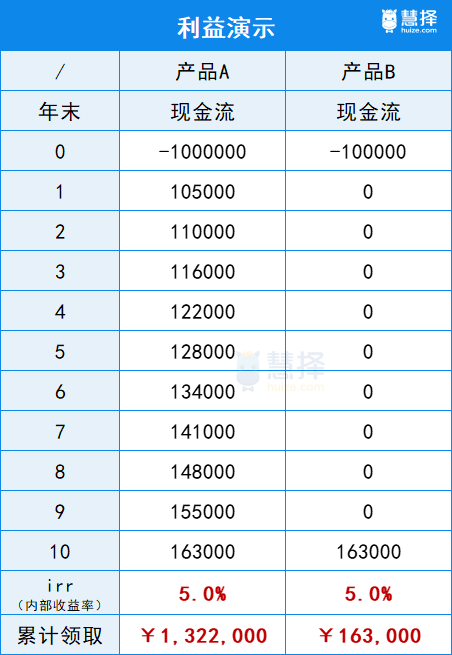

比如这两款产品,领取方式不一样,但是收益率一样,最终领的钱相差了几十万。

所以,我建议大家直接算教育金的总领取,总领取哪个高就买哪个。

(4)紧急用钱,退保取现划算吗?

教育金都是交完保费后,过了好多年才开始领钱,

但也有的人觉得不够灵活,中途要用钱,就想去退保,

实话实说,大择真不建议退保取现价。

因为通常来说,要想取回的钱>交的钱,基本上都要缴完费后的好几年,

如果你提前割肉,交的多、取回得少(现金价值<已交保费的情况),有损失不说还白折腾。

即使你退保取现的钱>已交保费,但提前取出另做他用,也背离了专门为孩子设立教育金的初衷,钱挪走了,孩子上学也没法兜底。

所以不到万不得已,大择不建议大家买了教育金后又轻易退保。

如果实在经济困难,有的产品有现金价值垫付功能,

比如你缴费第8年,没钱交了,这时保单的现金价值有60万,

你就可以用保单的部分现金价值,交上第9年的保费,解决燃眉之急(以具体产品条款为准)。

(5)同样投入,怎么交领得更多?

教育金本质上是一种年金险,你留给它增值时间越长,回报就越多。

投入多少、选择什么方案,完全根据自己的家庭状况和规划选择,

但明明同样是投入等额的资金,为什么有些人却能领更多钱?

因为他们用了这2个技巧:

1、越早买越划算

同样是投入25万给孩子买大学教育金,0岁、3岁、5岁投保,相差这么大:

所以,在给孩子配置好基础的健康保障后,有教育储备打算,

并且家里条件允许的话,可以根据实际情况给孩子买上教育金。

2、交费时间越短领取越多

同样是累计投入25万,不同的交费时间选择,累计领取的差距也有点大:

趸交(一次性缴费)是最划算的,但是也要权衡交费压力,如果因为买教育金而动用日常开销的钱,影响到生活质量就没必要了。

(6)教育金的所有权归谁?

简单来说,教育金每年领取的那份归被保险人(孩子),会打到被保险人绑定的银行卡内。

而现金价值归投保人(父母),投保人可以用来操作保单贷款。

比如:

小马的妈妈马太太(投保人)给小马(被保险人)投保了一份教育金,

如果小马急需用钱,他不能拿这份教育金做保单贷款,

因为保单所有权归马太太所有。但领取的教育金一般是会打到小马的账户里,

领取的教育金归小马所有,马太太无权拿来使用。

再扩展一下,也就是说,即使父母离婚,孩子已缴纳的保费和利益也不受影响。

孩子婚后,保单也是孩子的个人财产。

(7)先买教育金还是先买健康险?

很多人不知道给孩子的第一份保险应该买教育金还是健康险,

买教育金以后可以领钱,而买健康险没病则不赔,似乎是项纯支出...

但其实,在保险配置中,健康险的优先级是高于年金类的。

之前的用户朋友中,有人没有做好健康保障就忙着理财,

结果当疾病或意外来临的时候,一下子面临几十万的治疗费,只能拆东墙补西墙,

重重压力之下,教育金/年金险也交不下去。

但其实,有了重疾险和百万医疗险,经济压力就能小很多。

尤其像重疾险、百万医疗险这类保险,买多少保额就有多少保额,不像教育金需要长时间去积累,

当遇到疾病或意外的时候,数十万、百万的保额就在那,而这时理财保险说不定还没超过已交保费,

所以啊,一定要做好保障再理财,这才是正确的投保方式。

二、想买教育金,如何规划、挑选?

要挑到一款适合且不错的教育金,主要看4点:

领取规则——适合匹配教育规划

收益——这款教育金买得值不值

投保人豁免责任——兜底保障

缴费方式——哪种方式适合自己

① 看领取规则,是否契合教育规划

比如马太太想给孩子存大学、深造、创业金,

A教育金只能领取高中教育金

B教育金只能领取大学教育金

C教育金能领取大学教育金、深造教育金、创业金

C的领取更契合马太太的需求,当然选C教育金更合适。

② 看收益,直接看总领取金额高低,哪个高选哪个

很多人通过预定利率、IRR来判断一款产品的收益,但这都不够准确,

建议用相同投入的金额,测算不同教育金的总领取金额,再进行对比。

你会惊讶地发现,产品B利率居然和产品A一样,都是5%。

但二者领的钱却差了整整30万。

所以,简单点,再简单点,管它过程有多少花样有几种领取方式,我们看最终结果。

③ 看有没有投保人豁免责任

有投保人豁免责任的教育金,当投保人发生重疾、身故或全残,剩余未交的保费也不用交了,而约定的教育金依旧可以按时、足额领取。

比如,明明妈给女儿购买100万的AA教育金,每年缴10万,缴10年。

在孩子18岁的时候开始领取,最终能领回150万,

同时附加了投保人豁免责任。

在明明妈交到第3年的时候,检查出得了乳腺癌,

把报告提交给保险公司后,教育金剩余的未交保费就不用再交了,同时女儿在18岁起依旧可以足额领取教育金,能领回总额150万的教育金。

如果没有附加投保人豁免,

那么明明妈缴纳了30万的教育金,就只能按30万来获取收益和领取,

这离当初设定的100万的教育存款目标就相差很远了。

所以建议,能选上投保人豁免责任的就选上。

④ 关于缴费年限的选择

从前面我们知道,趸交的总领取高于其他缴费方式,但是不是每个家庭都能一次性拿出一笔钱当教育储备金,

那么大家可以根据自己的情况分为这几种方式进行缴费:

预算ok,缴费年限选择3、5年期缴费比较适合,

原因是缴费年限短,每年相较多交些,但总投入更少,这样更突出收益。

当前收入稳定,但家庭开支多,建议长期缴费

比如10年缴、15年缴都可以,分期投入,降低缴费负担。

孩子教育金怎么买?点这我帮你分析规划:

三、2022教育金,哪款值得买?

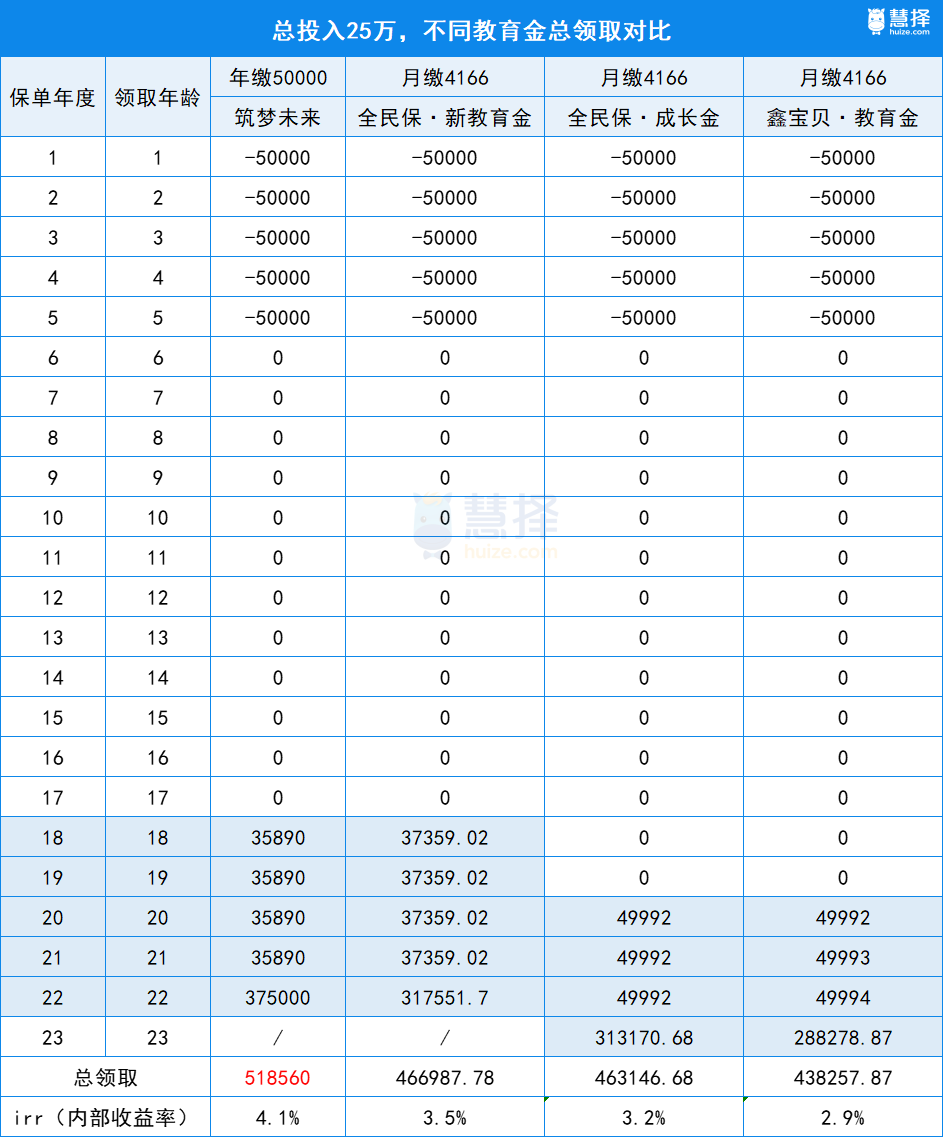

目前有4款热门教育金,分别是筑梦未来、全民保新教育金、全民保成长金和鑫宝贝教育金:

而我们在挑选教育金部分也说到了,看一款教育金收益好不好主要看它的总领取,

我们也来对比一下这4款教育金的总领取:

假设:0岁男宝,年交5万、交5年,总投入25万

这里大择直接说结论:

(1)总领取高——筑梦未来教育金:

相同投入,总领取更高;满期领取金远高于大学期间的领取,

适合作为孩子的大学教育金和深造金储备。

(2)随时加保、领取较高——全民保·新教育金:

投入方式灵活,可选月缴、周缴,1元就能起投,支持随时加保,且18-22岁孩子每年领取额度均衡。

适合自律性较强,想随时加保的家长。

(3)随时加保、领取晚2年——全民保·成长金:

和全民保新教育一样灵活:可选月缴、周缴,支持随时加保,

但领取时间比筑梦未来和全民保新教育金晚2年,适合上学较晚或者做硕博教育金。

(4)时间跨度大、灵活安排领取时间——鑫宝贝教育金:

领取时限跨度大,最快的领取时间是10年后,最晚可以在27年后领取,预留足够的攒钱时间。

可选10年、11年...25、26、27年后领取,父母可以灵活安排。

只能选择按月缴、不支持随时加保。

最后,大择想说,其实给孩子准备教育金,是每个家长都绕不开的事情,

无论是资产雄厚的中产家庭,还是奔小康的一般家庭,

如果你想好好培养孩子,都少不了花钱,

少则四五千报个兴趣班,多则20-30万出国留学,

而对于这些计划内的支出,咱们都可以根据实际情况、通过教育金工具提前准备!

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷