年金险是什么,有什么作用?

大择 · 一年前1056 人看过

如果你不了解年金险,真的很容易就被忽悠!

比如类似这样,55岁钱、55岁时、55岁后分别领取多少钱,看着收益诱人,买了就不用愁下半辈子↓

但坑起人来没商量:

1.领钱的日子都有规定,不到规定年龄,拿不到钱!

2.提前支取则会承受损失!——很多买了理财险亏损就属于这种情况。

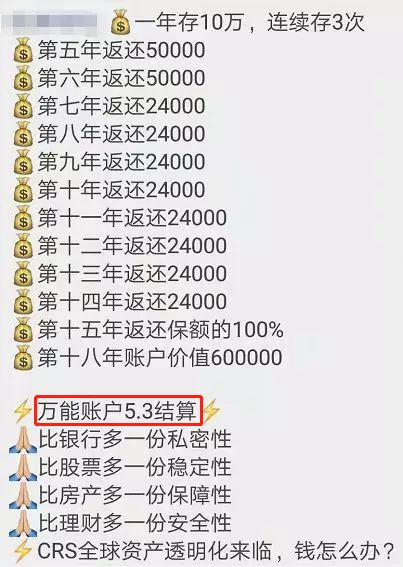

又比如,很多人在朋友圈刷到的“年金险返还”

相信你应该有关注到“万能账户5.3结算”这句话。

对比银行存款来说,确实不错。

但这个利率只是当时的结算利率,实际结算收益会浮动(在保底利率上浮动)。

浮动=不确定!

所以,搞清楚【一定能拿到的钱】和【可能拿到的钱】非常重要!

一、到底什么是年金险?

年金险就是前期先交一笔钱给保险公司,等到了约定的时间,开始领钱,一直领到合同期满或者身故。

也就是说,如果你买了份保终身的年金保险,那只要活着就有钱拿。

具体前期缴费缴多久、交多少,之后几岁开始领、领多少、领多久……

都可以根据自己的意愿去配置。

比如慧择在售的光明慧选年金保险,女性最早可以选择55岁开始领年金,男性则是60岁,保障期限可以选择20年,也可以保终身。

适合给小孩投保的天天向上教育年金险,领取年龄是18岁……

保费年缴5000元起,具体金额丰俭由人。

交的越多,将来领的钱也越多。

二、年金险有什么作用?

年金险的作用,那可就多了。

为了方便理解,我们以养老年金险为例,它可以:

(1)能补充现金流

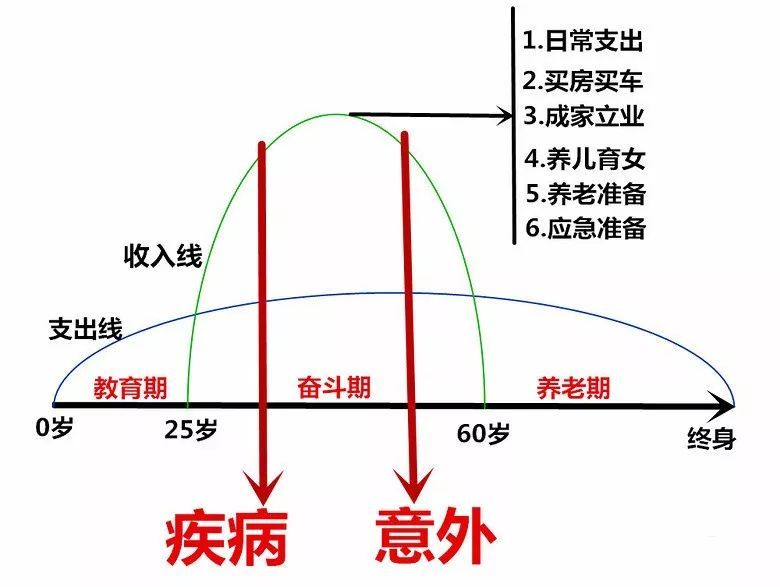

我们能工作赚钱的时间只有三四十年,而花钱却是一辈子的事。

收入,并不是随着年龄增长而一直增加的,而是一个草帽图。

即便一生顺风顺水,老年时也逃不过身体素质下降。收入少,花钱的地方却越来越多。有了年金险,就可以防止活得久,但没钱花的困境。职场退休了,还有它能源源不断地给到我们一笔钱。而且这笔钱稳健安全,能领多少都是确定的。

(2)专款专用

投保年金险之后,前期现金价值不高,退保有损失。这也是年金险被吐槽的一个“缺点”。

但正因为这个“缺点”——流动性不强,它反而更适合为特地愿景添砖加瓦。

比如很多人买养老年金保险,是想存一笔资金,保障自己的养老生活。

不管将来怎么样,只要有这份年金险,他都能每年或者每月领到一笔钱!

即使活到了120岁、130岁,储蓄的钱都花光了也没关系……

反之,要是养老年金保险的流动性太好,就可能让这笔钱提前被花掉。

股票突然暴跌了,把保单退掉,拿去补仓;

碰到技术高超的骗子,上来就劝你投资;

亲戚朋友要借钱,不好意思拒绝;

……

所以存钱这事,说起来容易做起来难。

而年金险可以让你“防剁手”、“更冷静”,养老钱就是养老钱,专款专用!

孩子想要拿不走,骗子想骗骗不走,就连亲戚朋友想借钱,也不好意思开口……

PS:当然,它还是可以通过保单贷款功能应急的。

(3)抵抗通胀,获得较高收益

很多人谈抵抗通货膨胀,背后其实是希望钱更值钱,根本诉求是收益。这里给大家介绍一个名词——金融不可能三角。

意思是安全性、流动性、收益性不可能同时拥有。

当你想获得更高收益时,可以问问自己是否愿意承担高风险?

如果不愿意,最好的方法,应该是这样选择:

牺牲获得更高收益的可能,换取安全的尽量高的收益。

虽然年金险未必能100%抵抗通胀,但可能比普通投资者瞎折腾要强很多很多。

年金保险牺牲了部分流动性,但是保证了安全性,而且把收益性也平衡得非常好。

还是以光明慧选年金举例,它能保证领取20年,如果选择定期计划,到期再领10倍基本养老金。

假设从60岁开始领,满期未生存,就相当于领钱到80岁;满期生存,就相当于领钱到90岁……

(4)操作简单,省事

在财务规划方面,年金险是非常让人省心的。

它不需要你操心、担心、不需要你学习,而且足够安全、长久。

本杰明格雷厄姆曾经说过:“牛市是普通投资者亏损的主要原因。

它会让人丢掉原有的风险意识,让人浮躁,生怕赚少了。

最后一顿操作猛如虎,还不如复利3.5%。

所以,对于普通人来说,本金多远比利率高一两个点更重要。

如果储蓄习惯没有养成,花费大量时间找的理财渠道,也无法发挥其最大的作用。

三、什么样的人不适合买年金险?

年金保险是规划养老非常好的工具,但也不是所有人都适合买。

(1)急用钱的朋友,不建议买

年金险需要占据一部分现金流,前期现金价值很低,

所以投保时,能做好5年、10年用不上的准备,再买。

注:时间够久有急用时,可以保单贷款。

(2)预算不足的朋友,不建议买

预算不足的朋友,还是要多评估自己的具体情况。

建议先做好人身保障。

覆盖意外、疾病等人身风险,再逐步做好养老规划。