真正决定一家保险公司口碑的,是它的保险条款 ——容!不!容易!赔!所以不要再【只】盯着保险公司的服务等级、注册资金、核心偿付能力啦!

有的保险公司为了降低保费、看起来很便宜,就把各种高发疾病都剔除的,但是你从来不看条款,根本不知道它有多坑......

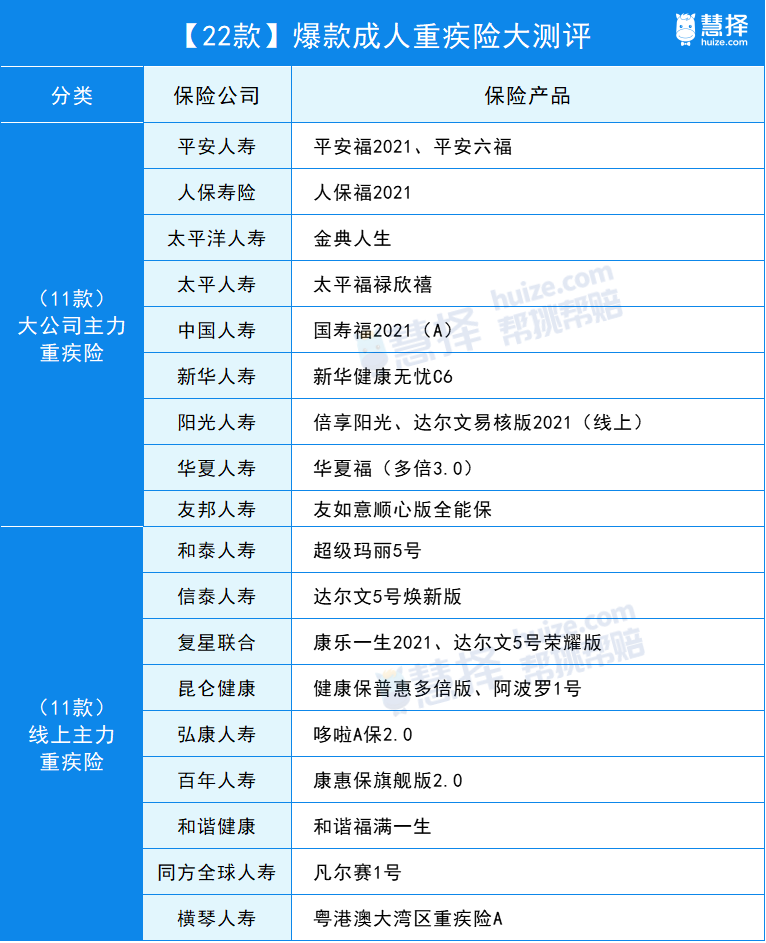

上个月,大择测评了16家知名保险公司、拆解了它们22款热门重疾险,通过层层剖析告诉你哪家保险公司的重疾险口碑最好!!

不想看分析,直接看结论也行,直接下拉看重点加粗部分即可。

下面就开始吧!

深扒大测评:22款重疾险测评分析+结论

最后,提醒一个投保魔鬼细节

本次测评的重疾险有这些↓↓)

![]()

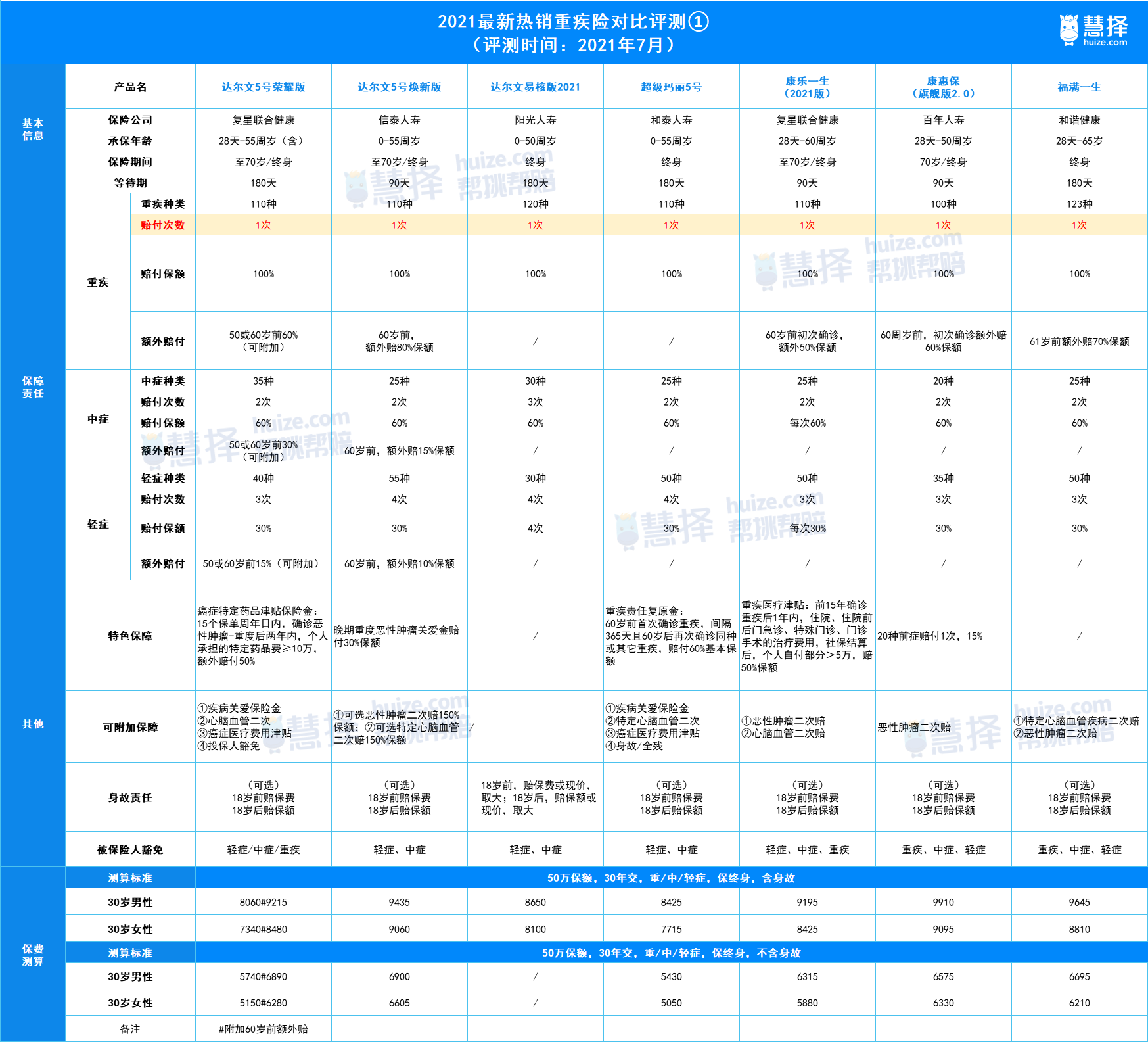

展开各项保障责任↓↓

![]() 表1

表1

![]() 表2

表2

![]() 表3

表3

下面通过4个方面pk出最靠谱的重疾险,然后看看背后的保险公司:

(1)第一回合:重疾险基础保障PK

重疾险好不好,核心就要看保的疾病全不全,有没有凑数、缩水的情况。

其中又包括了保障的重大疾病合不合理、和轻中症合不合理。

重大疾病不必说,中国保险行业协会已经帮我们划定了标准:28款统一赔付条件的重疾险。

而需要我们上心的,就是这些高发的轻中症了。

所以,大择我本人也非常重视重疾险里的轻症、中症责任,每每看一款重疾险我都要把这些高发的轻症、中症拆开来看,同样地,测评的22款重疾险的高发轻中症情况,我也做了深度扒皮,大家重点看红字和灰字:

红字是优势责任、灰字是缺失的责任。

![]() 22种高发轻症

22种高发轻症

高发轻症全覆盖的重疾险有:

福满一生2021、康乐一生2021、凡尔赛1号,并且,有很多疾病在其他重疾险里属于轻症,但在这3款中,被升级为中症,能赔付更多。

而其他重疾险多多少少都有缺失1-2款的高发轻症,在这些有缺失责任的重疾险中,如果看它们之间谁好点、谁差点呢?

主要看是否缺失了高发的心脑血管疾病:脑中风、心梗、冠状动脉介入手术

如果缺失了,那么对不起,要除名,这样排除下来,比较好的重疾险有:

达尔文5号焕新版、达尔文5号荣耀版、阿波罗1号、健康保普惠多倍版、达尔文易核版2021、金典人生、新华健康无忧C6、如意顺心版全能保、倍享阳光。

也有些重疾险缺失的较多的高发轻症,这类重疾险话我就不单独列出来了。

再来看看高发中症的情况,

![]() 10种高发中症对比

10种高发中症对比

很明显,在高发中症上,大家都做的不错,半数以上是全覆盖,比较不错的有:超级玛丽5号、康乐一生2021、达尔文5号荣耀版、达尔文5号焕新版、阿波罗1号、健康保普惠多倍版、平安六福、平安福2021、福满一生。

综上,结合高发轻症、中症责任来看,整体基础保障比较不错的重疾险是:康乐一生2021、福满一生2021、达尔文5号荣耀版。

康乐一生2021:

22种高发轻症、10种高发中症都覆盖,

并且比较多的轻症都提高至中症比例赔付,赔得多。

整体保障好。

福满一生2021:

高发轻、中症都覆盖,

并且较多轻症升级为中症,赔得更多;

以及部分病种理赔条件更宽松。

不过综合还是不错的。

达尔文5号荣耀版:

10种高发中症全覆盖,但缺失1项高发轻症(慢性呼吸衰竭),

并且1项责任降至轻症赔付,

整体保障尚可。

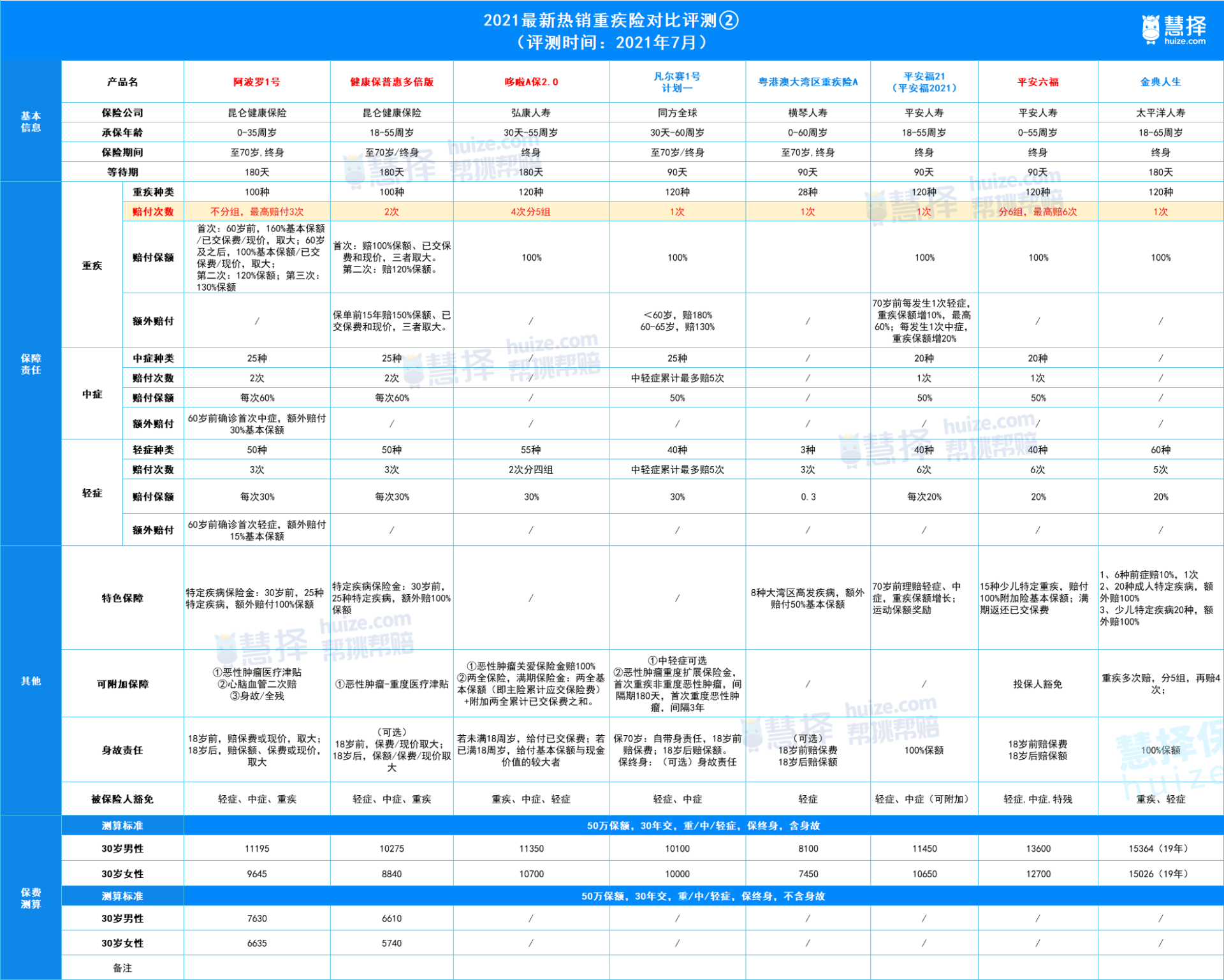

(2)第二回合:癌症保障责任,哪个强?

大家知道,癌症一直是重疾理赔的大头,所以除了基础责任,癌症保障是我们要关注的第二大焦点。

目前,癌症保障责任主要有4类,从赔付的实用性来说:

癌症津贴>晚期癌症关爱金、癌症特药津贴>癌症二次/多次赔

癌症津贴——门槛最低、赔付最快

确诊癌症后,按规定接受治疗,之后每年可以赔一定比例保额,一般最高赔3年。

“按规定治疗”,这样的赔付条件比较容易达到,赔付一年一给也比较及时,可以快速补充治疗费用。

晚期癌症关爱金——门槛中等、赔付快

一旦确诊晚期癌症,额外赔一笔钱。

如果确诊是晚期的癌症才能获赔,如果是早期、中期不赔,有一定概率性。

癌症特药津贴——门槛中等、赔付慢

在规定的时间,购买治疗癌症的特殊药品,花费达到一定金额,可以获得额外赔付。

需要先自己支付药钱,在规定的时间后(一般是2年),符合了条件才赔,这赔付时间又拉得比较长了。

癌症二次/多次赔——赔付快,但门槛较高

间隔一定时间后,癌症复发/新发/持续/转移癌症可以赔。

要等到下一次癌症的发生,挺不挺得过第一次大病都不好说,还下次,门槛更高了。

了解清楚癌症保障的实用性后,我们来看看有癌症保障的重疾险,都怎么样:

![]()

分下类:

第一梯队:赔癌症津贴的

荣耀版(+特药)、超级玛丽5(+癌二)、阿波罗1号、健康保普惠多倍版

第二梯队:额外赔晚期癌症的

焕新版

第三梯队:赔癌症特药津贴的

荣耀版

第四梯队:癌症二次赔的

焕新版(+晚期)、康2.0、康乐一生2021(间隔365)、福满一生2021(间隔365)

第五梯队:癌症多次赔的

凡尔赛1号、国寿福A、友如意顺心版全能保、哆啦A2.0(间隔5年)

分析下,在癌症保障上,做得比较好的重疾险是:

达尔文5号荣耀版

有癌症医疗费用津贴:可以在初次患癌1年后,再获得每年额外40%的癌症治疗津贴,最多3年。

有癌症特定药品津贴:在投保的前15年、且在确诊癌症后的2年内,个人承担的特定药品费≥10万,可以额外赔付50%疾病保额

超级玛丽5号

有重疾复原金:在60岁前患大病,如果在间隔1年、且在60岁后再次发生同种重疾或其他重疾险(比如60岁前患癌症,60岁后又患癌症)可以获赔60%基本保额。

有癌症医疗费用津贴(同达尔文5号荣耀版)

阿波罗1号、健康保普惠多倍版

有癌症医疗费用津贴(同达尔文5号荣耀版)

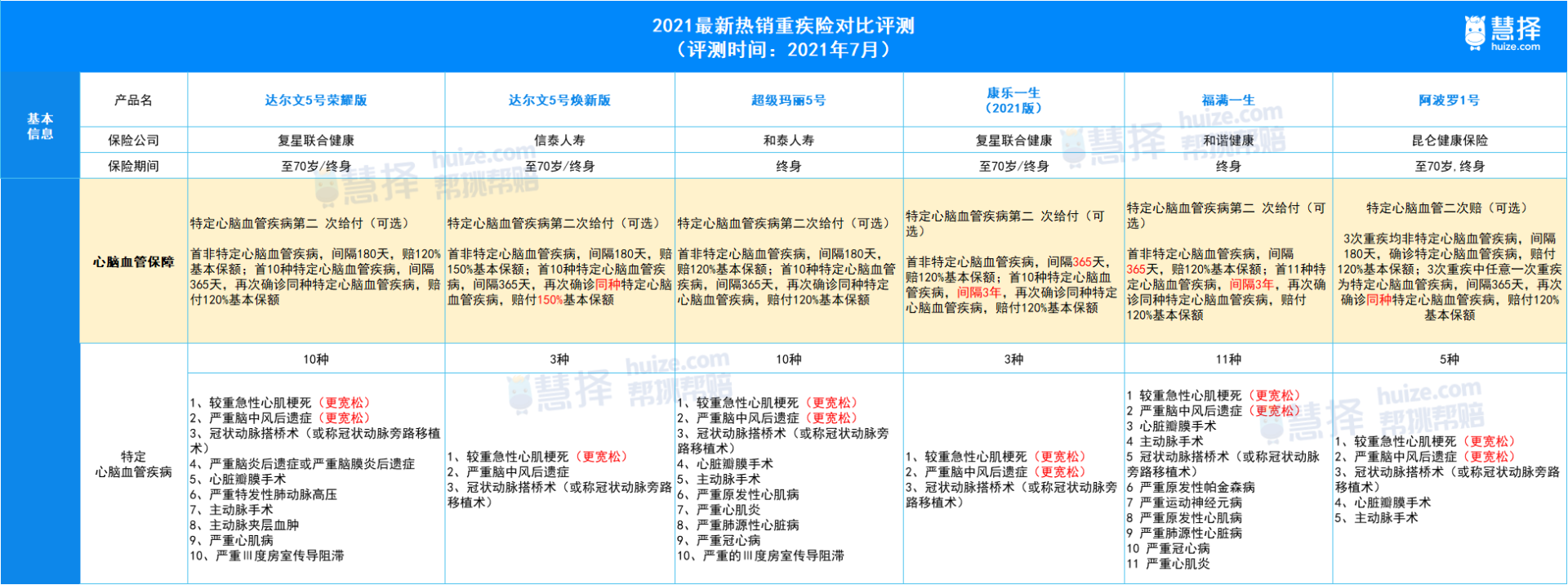

(3)第三回合:想加强心脑血管保障,选哪个?

心脑血管保障,主要指的是特定心脑血管疾病二次赔责任:

如果特定的心脑血管疾病,在间隔一定的时间后再次发生,可以获赔一定保额。

其中,有5项心脑血管疾病/手术尤为高发,它们分别是:

较重急性心肌梗塞

严重脑中风后遗症

冠状动脉介入

主动脉手术

心脏瓣膜手术

再结合间隔期、赔付比例、理赔难度,我做出了下表:

![]()

可以看到:

表现最好的是达尔文5号荣耀版、超级玛丽5号:

5种高发疾病都包含了,并且有2款赔付宽松,

同时还扩展了5种心脑血管疾病,

间隔期也比较短(180天/365天)

以及赔付比例比较高:120%保额。

其次是昆仑健康阿波罗1号:

5种高发疾病都包含了,并且有2款赔付宽松,

间隔期也比较短(180天/365天)

赔付比例比较高:120%保额。

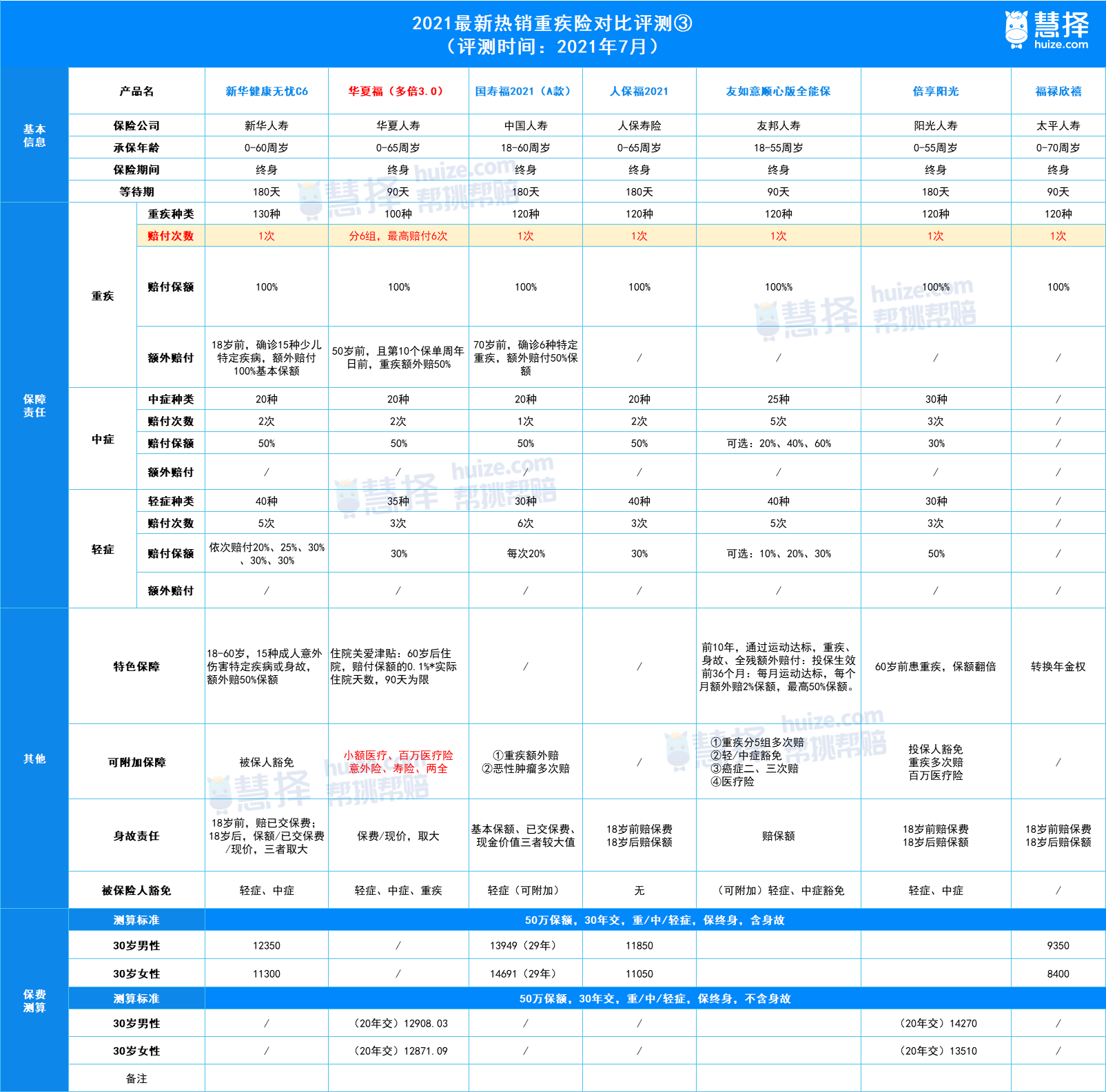

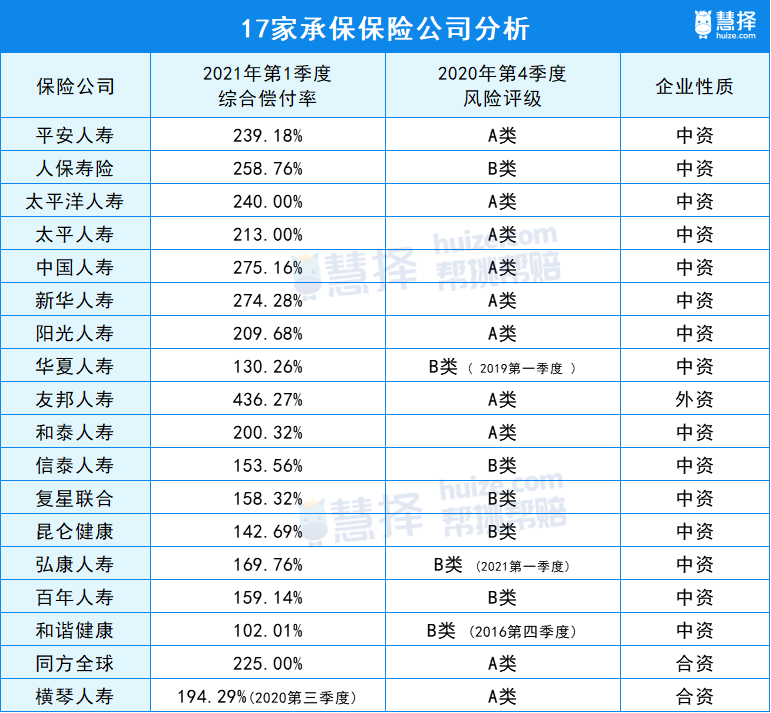

(4)承保保险公司分析

看了那么多产品、保障责任分析,最后来看看保险公司优劣。也是大家最经常看的2个数据:

①综合偿付率:

衡量保险公司的一个财务指标,偿付率>100%则表示这家公司经营状况良好。

17家保险公司里,除了横琴没有今年最新的数据,其他保险公司的经营状态都很好。

②风险评级:

是银保监会对保险公司某季度的评级,达到B级代表运营状况良好,A级更佳。测评的17家保险公司都达标了。

![]()

上图可以看到:

17家保险公司以中资居多,不论是你听过的还是没听过的,运营状况总体是很不错的。

所以,真正要区分保司公司口碑的,还是保险条款合不合理。

(5)总结:值得买的高性价比重疾险,有哪些?

盘点了各项基础责任之后,终于到了总结环节,最后的总评分为2组,按预算来划分,

第一组:【省钱组】强调基础保障、高性价比之选

第二组:【土豪组】强调多重保障、宽松投保条件

第一组:【省钱组】强调基础保障、高性价比之选

在22款重疾险中,选取了最低保费<1万的重疾险,拉出来对比↓↓

https://pica.zhimg.com/50/v2-940d7ffe820bd90f2db722bf5a041e95_720w.jpg?source=1940ef5c"/>

![]()

5星为22款重疾险中,该保障评级里排第一的,4星为该保障评级次好的,0星为该保障评级排不进前三。

可以看到:

综合实力最强:达尔文5号荣耀版

高发轻症、中症覆盖全面:包含21种高发轻症、10种高发中症

恶性肿瘤赔付条件最好:恶性肿瘤持续治疗津贴,投保前15年首次确诊癌症,买了特定药品。经社保报销后,2年内自付部分≥10万,额外赔50%基本保额。

心脑血管疾病二次赔赔付条件好:5种高发疾病都包含了,并且有2款赔付宽松,赔付比例达120%基本保额。

便宜,且保障灵活,可以选保至70岁

其次是健康保普惠多倍版:高性价比的多次赔重疾险

作为一款重疾不分组、可以赔2次的保险,多了一次重疾保障兜底,保障更完善。

而且性价比高:能赔2次重疾,但只比达尔文5号荣耀版贵5-600元,价格在多次赔重疾险属于佼佼者。

同时,癌症保障也不错,也是癌症医疗津贴,理赔门槛低、赔付及时。

然后是康乐一生2021、福满一生2021:保障全,理赔宽松

这两款重疾险最大的优点是基础保障非常好,22种高发轻症、10种高发中症全覆盖,其中福满一生2021有多款轻症赔付相较其中重疾险比较宽松。

价格夹中,不是最便宜的、但也不是最贵。

最后是超级玛丽5号:价格便宜

可以说超级玛丽5号是22款重疾险中最便宜的了,适合想便宜入一份重疾险的朋友。

总体保障尚可。

基础保障一般,缺失了1项高发的轻症:冠状动脉介入手术(非开胸手术)。

重疾保障有一个优势:自带重疾复原金,如果60岁前发生过一次重疾险,在间隔1年且60岁后再发生重大疾病,可以再赔60%基本保额。

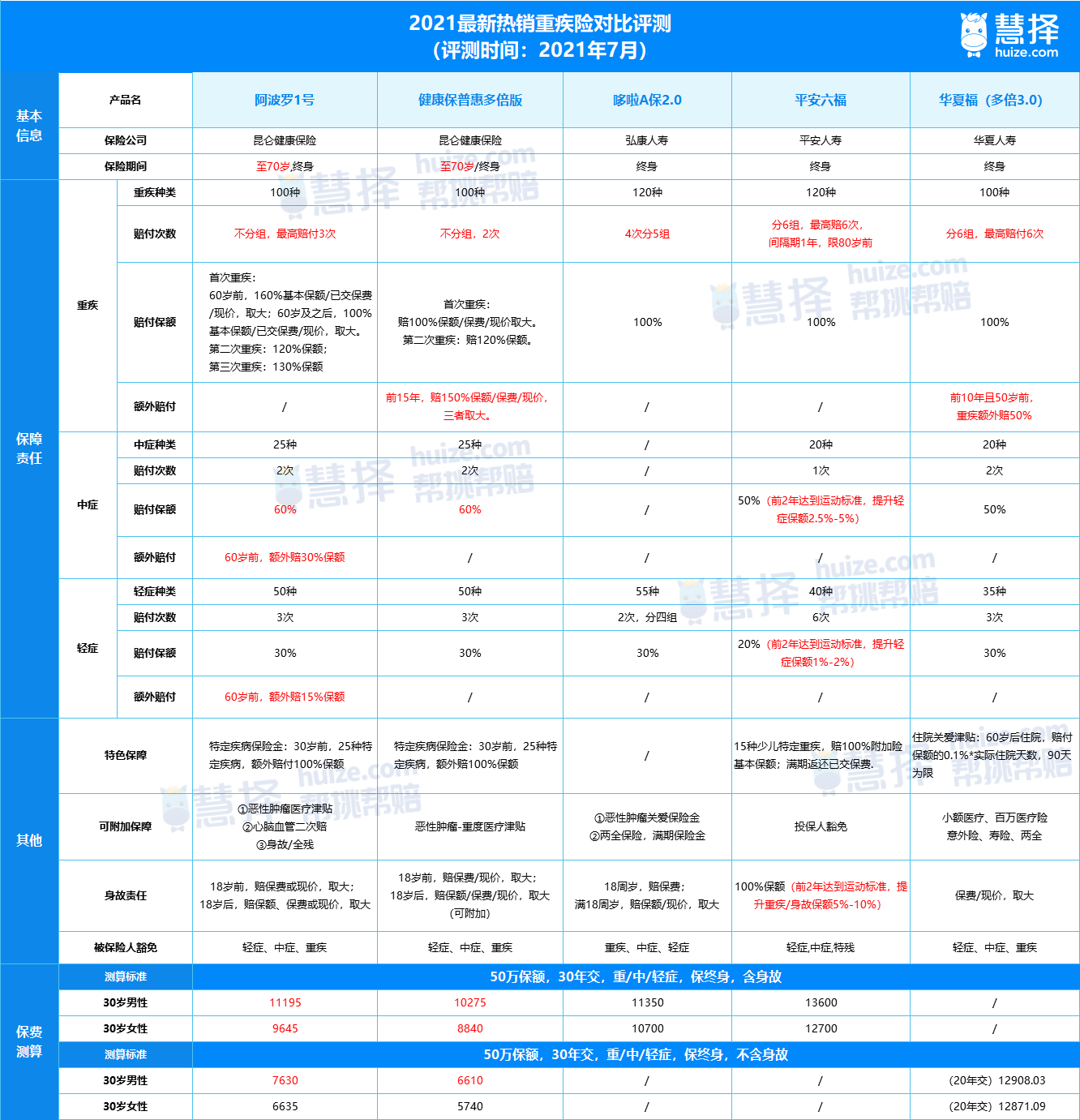

第二组:【土豪组】强调多重保障、宽松投保条件

重疾多次赔重疾险比单次赔重疾险保障更强,但也更贵,同时这些重疾险对健康告知的要求也更宽松些,

![]()

主要从重疾分组和综合性价比两方面来衡量一款多次赔重疾险的优劣:

(1)重疾分组优劣对比

重疾分组比较科学的是:

阿波罗1号:重疾不分组,最高赔3次(同种疾病第二次不赔)

健康保普惠多倍保:重疾不分组,最高赔2次(同种疾病第二次不赔)

重疾不分组,大大提高了二次重疾的理赔率。

分组不太合理的是:

哆啦A保2.0、华夏福3.0、平安六福。

重疾分组都不太科学,都是同样的问题:

最高发的癌症没有单独分组,与侵蚀性葡萄糖(多发于子宫)同组,对女性不太友好。

同时,把发生率较高的器官移植和严重慢性肾衰竭分为一组,降低了理赔率。

(2)综合性价比PK:

阿波罗1号、健康保普惠多倍保>华夏福多倍3.0>平安六福>哆啦A保2.0

阿波罗1号:各项赔付保额高,轻症、中症、重疾在60岁前均有额外赔付。

健康保普惠多倍保:是简版的阿波罗1号,赔付次数少1次、只有重疾有额外赔,价格也更便宜。

华夏多倍3.0:重疾有额外赔,投保前10年且50岁前,重疾额外赔50%基本保额。癌症分组不科学,其他的还好。

平安六福:疾病保险较全,但赔付比例较低,重疾分组不太合理,且限制比较多:平安六福第二次重疾赔付有时间限制,如果发生在80岁之后,就不赔了。不过平安有【运动达标送保额】的优势,适合有运动习惯的人。

哆啦A保2.0:基础保障比较一般:高发轻症都覆盖,但没有中症保障、轻症有间隔期、重疾分组不太合理。

总结一下:

高性价比:阿波罗1号>健康保普惠多倍版

如果预算高,选阿波罗1号;预算紧,选健康保普惠多倍版也很不错了。

大公司:华夏福多倍3.0>平安六福

大小三阳:哆啦A保2.0

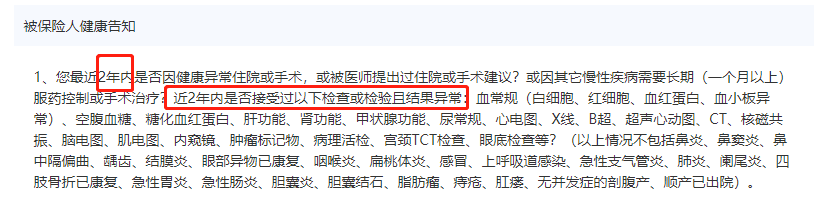

最后再提醒一点,重疾险的健康告知比意外险、寿险都要严格,

![]()

经常会问到在最近1-2年内有做体检异常的一些数值,比如血压血脂血糖、尿酸偏高的,请一定如实告知,避免后面的理赔纠纷。

都看到这了,相信大家也能看出来,每款产品的侧重点都不太一样:

有注重基础责任的,

有针对特殊保障的:重疾赔多次、癌症赔多次、心脑血管疾病,

有便宜的贵的,每款都有它的特点。

就像我们买保险的人一样,情况各有特点、要求各不相同:

年轻的、年长的、

健康好的、体检问题多的,

想要高性价比的、保得全的、大公司的

......

其实每种偏好都没错,重要的是了解自己、看懂产品,以及扫除投保前后的理赔问题。

如果你不知道如何挑选合适的产品,可以直接找我,我会根据你的实际情况,帮你从全网优选最适合的保险。