买年金险要注意哪些问题?

大择 · 一年前1276 人看过

你确定你要买的是年金险?

实不相瞒,理财险还真不容易分清楚,像:年金险、万能险、投连险、分红险,都有理财功能,但你知道怎么买收益最高?

怎么买取出最灵活?怎么买享受更多的权益吗?

大择历时1个月,复盘了多个买理财型保险被坑的真实案例,整理了 线上、线下,平安人寿、中国人寿、太平人寿等多家保险公司的王牌产品。

直接对比了他们的合同条件、收益情况!

给大家整理出了这篇理财险十全大补干货攻略。

一、【避坑篇】年金险等有哪些坑?

二、【原则篇】年金险等怎么买不掉坑?

三、【挑选篇】12款热销产品对比,哪个适合你入手?

(适合作为教育金、养老金、赚收益的分别是哪个?)

*已经了解过的,可以直接看产品大测评哦~

要是你也在考虑如何让自己的钱增值,建议点赞、收藏起来,一文顶百。

1

【避坑篇】年金险等有哪些坑?

每个人刚接触保险的时候,都有信息差。经验老道的保险人看产品介绍,就知道几斤几两。要是没了解过,很容易掉坑里!

1、“时间坑”——到期才能领钱!

大部分具有理财功能的保险,比如年金险、万能险,都有收益演示。类似这样,55岁钱、55岁时、55岁后分别领取多少钱↓

看着收益诱人,买了就不用愁下半辈子。但领钱的日子都有规定,不到规定年龄,拿不到钱。而提前支取则会承受损失——很多买了理财险亏损就属于这种情况。

所以买此类保险,要注意:领钱的时间自己是否能接受。避免想要用钱,取不出来。

2、“收益坑”——承诺的钱、能领的钱差太多!

前段时间,我在朋友圈看到这样一条动态↓↓

相信你应该有关注到“万能账户5.3结算”这句话。对比银行存款来说,确实不错。

但这个利率只是当时的结算利率,实际结算收益会浮动(在保底利率上浮动)。

所以,搞清楚【一定能拿到的钱】和【可能拿到的钱】非常重要!!

3、“信息坑”——被信息误导,对产品了解不清!

很多直接在银行换存单的时候,不知道怎么着就变成了理财型保险。

在签合同之前,只知道:利息比银行高、利滚利、有很多分红、可随存随取。

对于买的保险是什么,什么时候能领钱,一概不懂。除了没看产品,还有一些被人误导的情况,部分保险业务员为了自己的业绩,违规操作,刻意地误导消费者。

比如说,有些代理人在朋友圈制造紧张感:

上面说的10.2%的收益,厉害的操盘手都不敢轻易承诺,而且,保险对高风险投资标的有明确的限制,选择的一般都是安全、稳健增长的投资方式。

具体的保险条款还没看到,承诺10.2%就是耍流氓!

如果你碰到这样的情况,可以直接截图留证。

我们也一再强调:买保险,要清楚自己买的是啥!

2

【原则篇】年金险等怎么买才对?

各种有收益的保险其实不仅包含了年金险,还有:万能险、增额终身寿险、分红险、投连险。

1、选哪个?

年金险——规划教育金、养老金

万能险——打理闲钱,可搭配年金

增额终身寿险——给子女留笔钱

分红险——保投入、不保收益

投连险——高风险&高收益并存

下面总结了各自的特点,还有选择时的注意要点:

(1)年金险:收益稳定,专款专用

适合人群:有教育、养老需求;低风险投资偏好的朋友

年金险的一大优势就是安全、功能多!

安全:所有收益都白纸黑字写在合同上,承诺的钱就一定能拿到,收益稳健;

功能多:选预定利率高的产品长期持有,提前为自己养老、孩子教育做准备。

年金险主打中长期理财,也有不足:

短期收益能力差,需要至少3年+持有。

年金险流动性相对较差,中途退保有损失。

纯年金保险是目前大择自己目前看好的。

自己不太会管钱,也搞不懂基金、股票的,可以重点关注。我身边30+的朋友,真的特喜欢问年金险。主要是前些年自己理财,也没赚到什么钱,想想真的很亏!

一般买年金的时候,都会问你要不要开个“万能账户”。这个“万能账户”其实就是万能险的一种。

(2)万能险:打理闲钱,可搭配年金

适合人群:上班族、月光族、想开始存钱的朋友

它可以作为年金险的附加险,也能单独投保。因为跟年金险比,万能险可以弥补年金险的一些短板。

领取的方式更灵活;短期收益也不低,而且还有保底收益。

大部分的万能账户都有复利计息功能,长期投也不错。

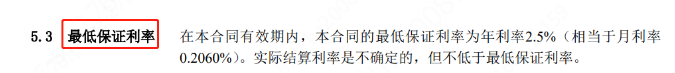

万能账户,得看保底利率和结算利率,这就是我们上面提到的“一定能拿到的钱”和“可能拿到的钱”,在挑选万能险的时候,这2种情况要综合考虑!

(3)增额终身寿险:保额递增、财富传承

适合人群:想留一笔钱给后辈、有财富增值需求的朋友

听名字就知道,它是寿险更高级的一种玩法。

保额会长大:比一般的终身寿险,保额会随着时间而按比例增长,比如说按3.5%、3.6%等

现金价值会长大:和增长的保额一致,增额终身寿险的现金价值增长很快

不好的地方就是:不能分批取出。

大多数产品只能退保,直接一次性取出;或者在身故后获取赔付。

这种特性呢,就比较方便想给子女留笔钱的朋友啦。

在收益和风险两方面平衡得比较好,在拥有较高收益的同时,非常安全稳健。

(4)投连险:高收益与高风险共存

适合人群:高风险投资偏好的朋友

投连险,全称“投资连结险”,它也有对应的“投连险账户”。

这个账户的钱,保险公司会把资金交给专业人士打理。相当于你请专业的人帮你管钱。

投资的领域也是有监管规定的,资产配置的范围包括:流动性资产、固定收益类资产、上市权益类资产、基础设施投资计划、不动产相关金融、其他资产。

范围会比较广,跟万能险不同的是,投资的账户分了3种:稳健型、平衡型、进取型。

投连险年化收益在5%-8.5%不等,风险高,不保底,投保人自负盈亏。

不保最低投资回报率,其实是银保监会针对投连险下发的规定。

投连险的锁定周期更长,投连险的周期一般5年起步。

高收益、高风险并存,如果感兴趣也可以多了解、谨慎选择。

(5)分红险:保本金,不保收益(不推荐)

分红险,这个也是大家经常听见说,但很多人都不知道,它并不是一个独立的险种,它的存在形式基本上是“XXXX保险(分红型)”。

这类产品的收益,一般会分为低中高3档:

① 低档分红:1.5%-2.25%。要达到这个档位的分红比较容易;

② 中档分红:4%左右。一般代理人会这么跟你说:“XX年来,实际分红都保持在中档…”。

③ 高档分红:6%+。这个档位是比较难实现的,可能几年才碰上一次……

跟前面的险种对比呢,短期收益比较高,最大的bug就是【分红不确定】,所以预期也不要太高。

目前看来,分红保险短期内分红能达到中高档。但长期来说,往往只能达到低档,也就是说实际的收益在1%-2.5%之间。不建议大家购买分红型的年金险。

关于分红险,还要提醒一个误区:只要买了分红保险,就相当于成为保险公司的股东了,但是【保险公司盈余≠一定有分红】。

2、理财险挑选的3大原则

一看需求、二看收益、三看领取!!

原则一,看需求

也就是说,你想通过理财险实现什么?

你是想要短期赚点钱要灵活、还是长期稳定收入总收益要高呢?

你是用来给自己做养老金、给孩子当教育金、还是给后辈留一笔钱呢?

知道自己要什么,才能找到实现目标有效的工具哦~

如果想做教育金、养老金——年金险

安全稳定,短期收益不高,但长期收益可观;年金险的一大好处就是可以在特定的时间,领到特定的钱。

而孩子的教育、自己的养老,都是我们可以预见的需要用钱的地方。

提前规划起来,未来要用钱的时候,压力不大!

如果只想打理闲钱——万能险

像奖金、年终奖、副业收入,或者是自己攒下来的一笔钱,放着暂时也用不上,我们就可以把这笔钱放到万能险里面。

万能险的短期长期收益均达到中上水平,可以搭配年金互补;而且相对灵活,类似余额宝,可以随时投钱进去赚取收益,也能随时取出来。

如果想给子女留笔钱——增额终身寿险

增额终身寿险强调一个险种实现多种功能,适合理财经验丰富的人。

长期来看,在保证稳定的条件下收益高。

分红险就不推荐了;投连险,如果大家感兴趣可以再开一篇说说。

原则二,看收益

大家关心的就是:自己投入到底能回多少钱!

买理财型保险,不仅要听他跟你解释了什么,还的看合同上的各种“率”。

【年金险】一定要看清楚这两个收益率:

① 预定利率——4.025%是过去式,上限为3.5%

2020年,银保监会就明确发了公告,年金险的预定利率上限由4.025%下调到3.5%。

这个预定利率是会写进合同的,不管出现什么情况都要兑付。

各家差不多,市场上只有一小撮4.025%的产品没停售的,其余的都是3.5%。

别看这个数不大,金融市场变化快,要几十年保证这个利率,也是不容易的。

② IRR内部收益率——产品实际回报率,可用excel公式计算(ps:产品测评中进行演算~)

【万能险】要看的收益率,有点不一样:

1)保底利率——万能账户的最低结算利率(确定的)

2)结算利率——万能账户当下的年化收益率(浮动的)

注意哦,万能险的结算利率是会变化的,我们可以从保险公司的官网找到历史的结算利率作为参考。建议多翻几页数据,看看最低的利率条件自己能不能接受。

比起结算利率,大家关注保底利率更好。因为当下收益率不太好判断。

确定能拿到手的钱,一定是有限考虑的。

如果两个万能险的预定利率一定,那就看存取规则是不是灵活,对应参考下结算利率。

原则三,看领取

理财险的领取,有2个重点:

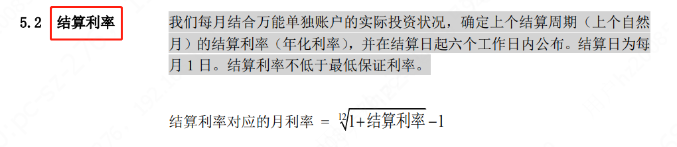

① 现金价值——也就是保险的价值,买得越久价值越高。决定了退保,你可以拿回多少钱。

② 领取方式——什么时候领、每次领多少、领多少年、一共能领多少钱,直接决定你的收益。

① 现金价值怎么看?

我们看一个年金险产品,页面或者合同上都有一个【现金价值表】。不同的保额,现金价值也会有变化;合同上的是较为通用的版本。

基本保险金额,可以理解为1个计算单位。

比如说,下面这个产品,你买了1份基本保险金额830.63元,交到第五年,保单就值893.33元,已经比你交的钱要多了,后面每年会继续增值。

现金价值不包括任何通过红利分配产生的部分。

② 领取方式怎么看?

理财险的领取方式都还比较灵活,可以根据你的需求来确定。

你可以趸交、年交,教育金的领取比养老年金要找,中间急需用钱也可以用保单贷款的方式。

一般分为2种领取方式:一次性领取、持续性领取。

【一次性领取】

产品表述:“到XX周岁或第X年时,返还xx金额”

一般教育金都是一次性领取的方式,方便在孩子上大学、出国留学或者出来工作后,有一笔比较大的资金保障,用现在的钱,实现未来专款专用的目的。

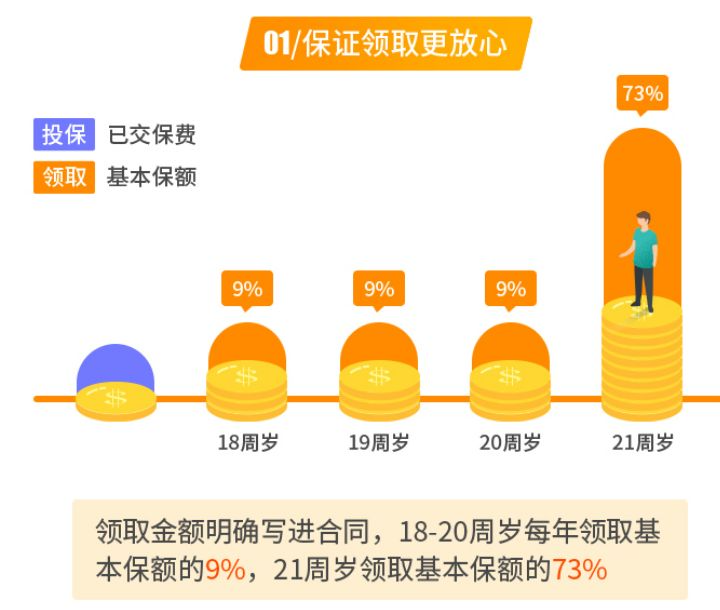

比如说,下面这种情况,18-20岁可以每年领9%,到孩子21岁全部领完。

【持续性领取】

产品表述:“到XX周岁或第X年时,开始每年领取XX%的基本保额/已交保费”

这种领取方式的产品,就特别适合为养老做准备。越长寿,总共领取的钱就越多!

也不用担心,自己老了赚不到钱成为孩子的负担,钱拿在自己手上,很灵活。

比如说,下面这个产品就是从保单投保的第5年开始,每年领取基本保额的20%,一直到身故。能领一辈子,真的不要太爽!

不同的领取方式,影响你购买产品的性价比。

这也是为什么同样的产品,有些人买亏了,有人买的价值就很高,这都是仔细考量过的。

推荐阅读

年金险

恒安标准恒盈年年年金保险现金价值如何 提供哪些权益

恒盈年年年金保险现金价会增长,如果自己有紧急用钱的需求,也可以申请办理保单贷款,灵活性很强。

小马头条

百亿私募发生了什么?警方介入调查!

真相如何?

年金险

爱心百岁人生禄享版养老年金险怎么样 健康告知严格吗

爱心百岁人生禄享版养老年金保险提供的养老年金额度高,产品保障期限为终身,被保险人活多久就可以领取多久,可以作为社保养老的优质补充。

惠民保指南

【宁惠保】高额特药目录药品精讲

宁惠保将治疗肺癌、前列腺癌、淋巴瘤、乳腺癌,卵巢癌等高发恶性肿瘤的11中特药及4种罕见病治疗用药纳入了《宁惠保特定高额药品目录》,那么都有哪些?

20多家银行解散,2024年钱存哪里更安全?

家里的保底资产,用增额终身寿险、年金险、两全险这3种分散配置,能打个组合拳。

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷