读文章不如听人讲,预约1对1免费咨询

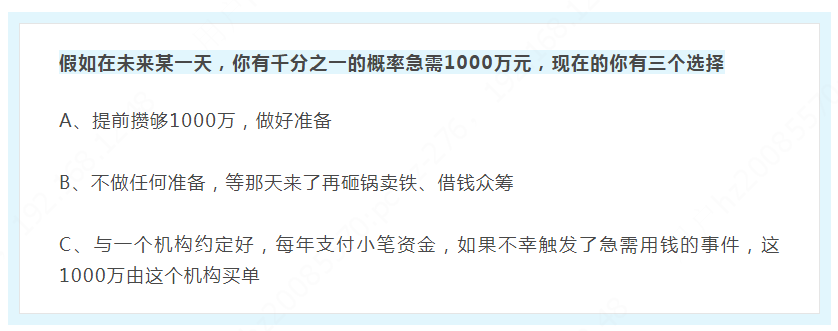

重疾险买不买,看似是个开放题,其实是个选择题:

![]()

A\B\C,三个选项,你会怎么选呢?

不得不承认,大部分人是做不到提前攒好1000万的;

第二个选择,会让你一直焦虑不安,时时刻刻面对生活的不确定;

第三个选择,就是典型的保险模式。

一个人的身价,是你的年薪及创造的价值、资产等等。当然,也包括了保险的附加保额。在风险来临的时候,保险可以帮助你减少身价的损失。

1、普通家庭有什么风险?

从财务角度来看,每个家庭都是一个小小的水池。有持续不断的收入,也有持续不断的支出。

在现金流正常的时候,收入能覆盖所有支出,还有结余,家庭生活蒸蒸日上。

如果现金流短期不正常,熬过去了也能回到正轨。

如果长期入不敷出,整个家庭就会深陷财务困境之中。

所以,家庭风险的核心是财务风险。

保险的逻辑,就是用较小的资金投入,对冲重大财务风险。

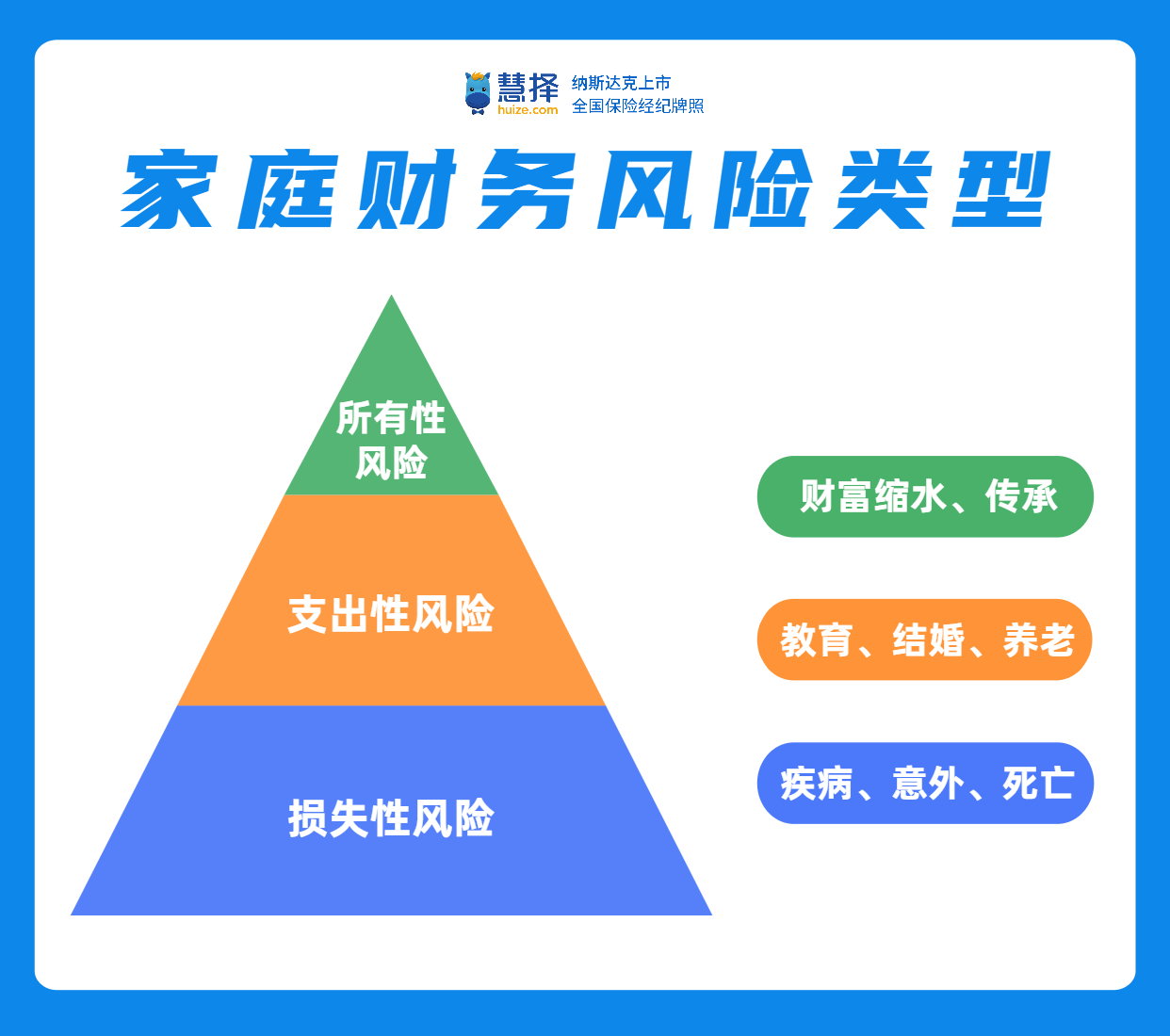

一个家庭会面对哪些财务风险?直接上图:

![]()

家庭的生命周期中,主要面临三个层次的风险:损失性风险、支出性风险、所有性风险。

三层风险自下而上,重要程度逐步降低,优先级依次递减。

如家庭中任何一个成员突发意外或疾病,都会造成大额支出,严重的会导致家庭收入中断。

比如养老金、教育金准备不足,会老年生活拮据,孩子无法接受良好教育等。

如家庭财富的保值和传承准备不足,利率下行,投资失利导致财富缩水,离婚或孩子离婚,钱财被分走。

对一般家庭来说,无论是家里的谁,都要优先考虑健康保障类的保险,这其中就包括了重疾险、医疗险、意外险和寿险。

再考虑保钱的保险,例如养老年金保险,教育年金保险等。

要注意的是,不同收入的家庭,所面临的这三种风险不同。

【高收入家庭】——所有性风险为主!

财力雄厚,重病、养老在他们眼里,都是小case,也有好的医疗渠道和资源提供服务。

他们反而更关注家庭财富保值、增值,财富分割、传承等问题。

【中低收入家庭】——损失、支出性风险为主!!

多是中产,或者白手起家的朋友,家庭财富的积累不容易。

癌症重病、进ICU等情况,几天内可以清空所有积蓄。一家老小的开销负担重,碰到高额医疗支出的时候,也只能变卖资产、理财等等。家庭收入越少,越是要提前考虑风险。

重疾险未必人人都需要。但重疾险,是普通家庭最后一道防线!

2、预算不多,怎么买重疾险?

省钱买重大疾病保险的4大技巧:

1)首选消费型保险

按照保障责任分,重疾险有消费型、储蓄型两种。

怎么判断一款是不是消费型呢?

看买的产品带不带“身故”责任。也就是,身体健康的情况下,保费会不会返还。不返还的,就是消费型重疾险。

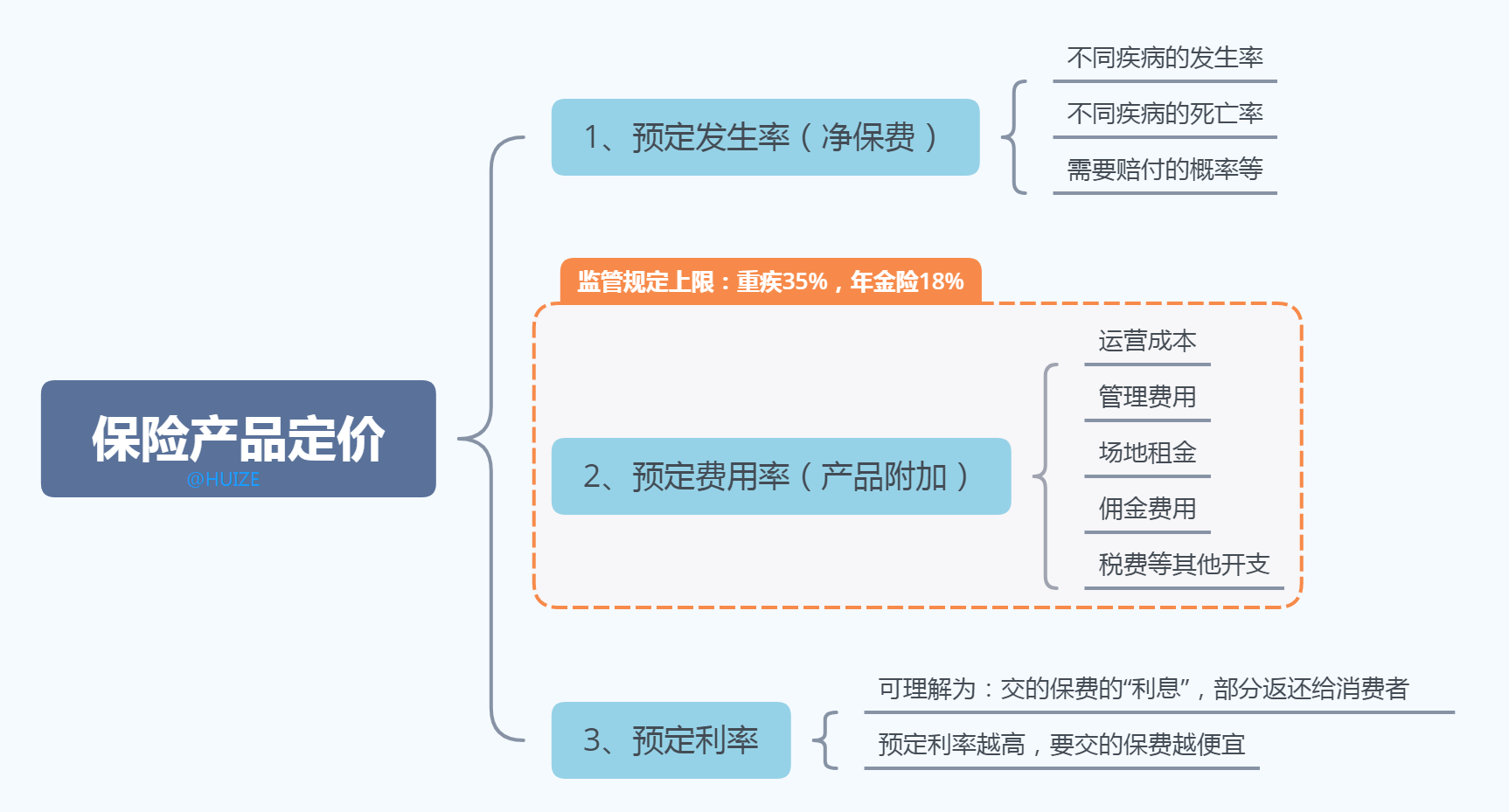

2)首选互联网保险

线上、线下买保险,最大的区别就是成本不同。

因为保险产品的定价,其他差不多,拉开价格差距主要在【产品附加】的费用上。

![]() * 详见橙色标记部分

* 详见橙色标记部分

门店多、品牌大的保险公司的主推产品往往溢价比较高,代理人也偏向于推荐储蓄型、保费较高的重疾险。

不是说一定不好,只是80%的概率容易买贵。

3)预算不多,可缩短保障时间

一般重疾险的保障时间可以选择“至70岁”“终身”等。如果预算不多,建议缩短保障时间,先有保障再加强保障。

保障时间短,对应保费压力也不大。

同样的条件,保费要便宜1500左右,不同重疾险产品不一样。

![]() 同产品、不同保障期限保费试算

同产品、不同保障期限保费试算

4)延长缴费年限

毫无疑问,缴费期限拉的越长越好。

一是考虑通货膨胀的原因,变相省钱;二是减轻当下的保费负担。

有30年交的,绝对不20年交。

对比下来,30年缴费年限的,要比20年的每年要少交25%以上的钱。

![]() 同产品、不同缴费年限保费试算

同产品、不同缴费年限保费试算

注意哦,以上选择的前提条件是:你的预算不多,想先做好基础保障。如果你特别想拿回保费,宁愿多给点钱,那就具体情况具体分析了哈。