买错保险求助退保专员,1000元保费,竟真能全额退保?

保保驾到solo · 一年前1376 人看过

之前,Solo提过一个“买错保险”的新闻↓↓

(图片来源:微博截图)

一大姐本想给孩子买教育金,结果交了9年保费后才发现是“终身寿险”。

有朋友问,能不能去退保?

退保当然是可以。

而且如果大姐买的产品不是特别差劲,这个时候现金价值应该超过所交保费。

也就是说,退保拿回的钱能比交的钱多。

这种情况比较特殊,寿险本来也有财富增值的作用。

但,如果买错了其他保险,也能有机会“全额退保”吗?

你别说,网上还真有这种服务。

你不知道的“全额退保”

正常的讲,保险有个犹豫期,一般是15天。

买了之后,15天之内觉得不满意,就可以“全额退保”。

有点类似于网购的X天无理由退货。

但过了这个时间,再想退保,就只能退现金价值。

上面大姐那个情况比较特殊,买的产品是终身寿险,交钱时间又长。

现金价值超过保费的概率比较大。

但通常来说,交钱时间短,现金价值都小于所交保费。

所以,不乏看到网上总爆出一些“交了多年钱,想退保却亏钱”的新闻。

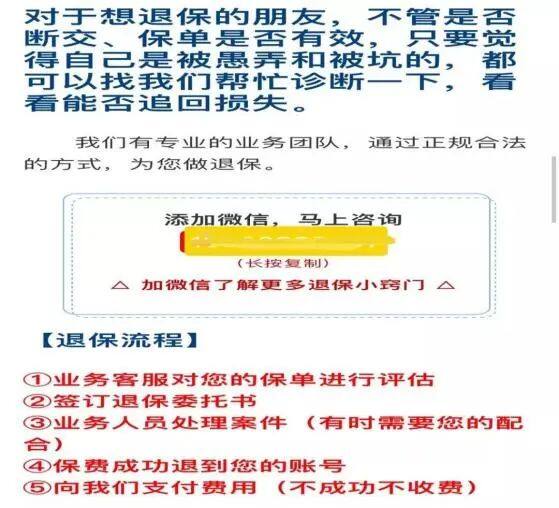

而网上推出的“全额退保”服务就是针对这种“退保要亏钱”的情况。

到X鱼上一搜,类似↓↓的广告有不少。

(图片来源:某鱼截图)

不过,先别急着下单,Solo先来扒一下他们的套路。

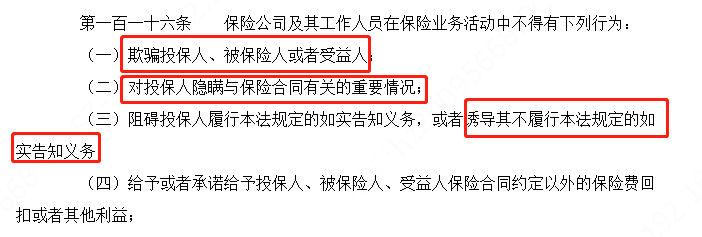

他们的“全额退保”手段,依据是《保险法》第116条规定:

(图片来源:保险法截图)

简单说来,就是投保时,保司方面有不合规的诱导行为。

投保人就能以此为依据投诉保司,要求全额退还保费。

有时候,保司为了顾及公司面子,就会选择妥协。

具体操作通常分了3步:

填问卷

这步是获取销售过程细节,看看保司有没有不合规行为。

如果没有也没关系,还有第2步。

钓鱼取证

指导你打电话给代理人,套话录音,获取“证据”。

有点请君入瓮的意思。

反正有了证据,一切就好办了。

向银保监会投诉,完成退保

这一步就是依据上面的原理进行。

至于怎么挣钱,通常分了两部分:

1.先收退保佣金

保费越多,收费越贵。

有时候,算下来,找他们还不如直接退现金价值。

(数据来源:贴吧网友分享)

2.再收投保佣金

退保通常只是第一步,紧接着还会劝你买其他保险。

总之,只要还有利益,就会不断的薅。

对于这种先收钱,后办事的服务,风险很大。

因为,最终能不能全额退保,并非100%确定,还要看保司对投诉量指标的控制。

而你被收取的佣金大概率是拿不回了。

甚至银保监会还专门提示过:

存在资金诈骗,信息泄露的风险。

(图片来源:银保监会官网截图)

国家反诈APP上就曝光了这样一个案例。

今年9月,四川的王先生因为心疼自己每月100元的保险费,就想要退保。

可他没找保险公司,而是看到网络上有无损退保的广告

(图片来源:国家反诈APP)

联系退保专员后,对方给他的保单做了专业的分析和评估,让王先生深信不已。

最后退保专员以资金验证、身份查验为由,要求王先生转钱到公司安全账户。

王先生也没多想,先后转了14万。

可最后退保没成功,转的14万也没了 。

所以,全额退保这事并不靠谱。

所以应不应该退保?

从经济学的角度讲,“退保”会造成无谓损失。

就是说,活干了,付出了,但事没成。

之前所作的交易无效,各个环节的付出都是白费。

对投保人来说,不仅钱丢了,精力浪费了,可能还得买新的保险。

(来源:dbbqb)

所以,我一向不主张退保。

当然,若是遇着大姐这种,离谱的买错保险的情况除外。

一方面,你可以自己打电话到银保监会投诉。

另一方面,你也可以自己算一算。

举个例子,

本来想买保障类保险,被引导买成了增值类保险。

这种情况下,可以分两步考虑:

理财收益>(退回的钱+剩余要交的钱)的投资的收益

可考虑继续持有,然后用额外预算添加保障保险

理财收益<(退回的钱+剩余要交的钱)的投资的收益

那就退回吧!

还有些朋友问,发现了更好的产品,要不要退保去买新产品?

在这之前,你应该想想这几个问题↓

“自己的身体状况,是否允许买新产品?”

“新产品的等待期是否能衔接上?”

“年龄上涨带来的保费上涨是否可以接受?”

可以肯定的是,产品一直会推陈出新。

如果身体允许,钱包允许,可以加保。

若不允许,就好好交保费,不要三心二意。

有时候,你真该庆幸你早早的遇到“它”。

否则以后,都没有机会再买保险了。

推荐阅读

年金险

年金险值得买吗?互联网保险新规实施在即,投保二三问解答!

这个年头,挣得多还不够,还需要将现有的资产化为长期稳定的收入,点这里,探讨年金险值得买吗?

少儿

少儿保险买哪个划算 如何配置高性价比保险方案

少儿保险买哪个划算?重疾险、医疗险、意外险搭配投保才最好,但是如何挑选这几类险种呢?今天就来介绍下,也希望家长在给孩子投保的时候别忘了自己的保障。

小白必看

你做的体检都是错的!这样体检才能真正发现疾病

为什么一查就是癌症?

惠民保指南

划重点!烟台惠民保的答疑来了!

烟台惠民保,是烟台人专属的惠民型医疗险。有烟台市的医保就能买,一年58块钱,200万总保额。医保目录内的住院医疗费用,医保报销了之后,剩下个人自付的部分减去2万免赔额,可以报销80%。

重疾险

消费型重疾险哪个好?11月榜单出炉,点这里获取你的专属重疾险

买保险是为了图安心,消费型重疾险性价比高、实用性强,少儿成人这么买没错!