吐血整理!挑选重疾险,保险公司不会告诉你的6个技巧

大择 · 一年前1687 人看过

不是所有的重疾险都叫重疾险。

有的保障责任缺斤少两,

有的条款暗中使坏,

有的不值那个价还膨胀的不要不要的,

...

如果不练就一双慧眼,十有八准就要着了它的套。

今天给大家总结了一套“武林秘籍”,一套组合拳下来,挑到适合自己的重疾险。

本文不只帮你省三五万的保费,更帮你找到真正有用、可靠的好保险。

1

你得先知道:重疾险是干嘛的?

1、重疾险——得病赔钱

重疾险是一种:得了约定的疾病、达到理赔标准,保险公司赔钱的保险。

而且,这些疾病也不是保险公司乱定的,

重疾险必须包含 中国保险协会和中国医师协会共同定义的28种重疾:

除了这28种,保险公司为了吸引客户,纷纷把重疾数量“拉满”,

有100种、有120种、有135种等等,

不管保多少种都是锦上添花,

因为真正关键的是这28种重疾,赔付占到了重疾理赔的90%以上。

2、重疾险——增加病后收入

一旦得了重疾险约定的疾病,保险公司就会把对应的赔款打到你的银行卡里,

我们收到的这笔赔款可以由我们自由支配,

不管是用来治疗疾病、做康复护理,还是用来偿还房贷 、车贷,都可以。

你说了算。

2

买重疾险,要看哪几点?

第一点:看基础责任

技巧(1):基本保额30万以上

既然是抵御重疾,那保额肯定不能少。

太少:5万、10万根本不顶用,一个疗程没有治完,钱花完了,后续治疗可怎么办。

要买多少才够呢?

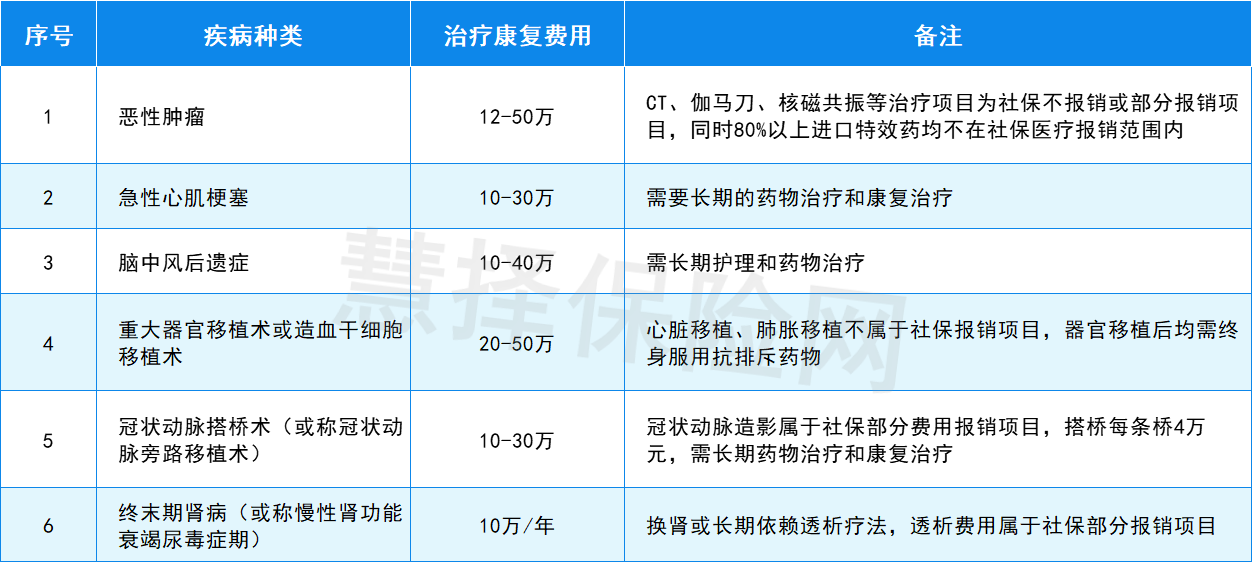

我找了份来自中山大学附属第一医院给出的常见6种重疾费用图,如下:

以恶性肿瘤(即癌症)来看,治疗康复费用在12~50W之间。

这只是个大致范围,涉及到治疗后续的护理、保养、用药成本(治疗白血病的靶向药格列卫国内2W/盒),成本只高不低。

再加上医疗通胀,医疗成本连年上涨,保额预多点总是好的。

所以建议大家:保额30W起步,预算高的,直接买50W及以上。

技巧(2):优先保终身

有人纠结该保70岁、80岁还是终身,我建议优先保终身。

人这一辈子,说不准什么时候会得病,但我们知道:年纪越大、身体越差、得大病的概率越高。当我们越老,我们越需要重疾险。

保终身直接把保障拉满,不用担心到期了保险裸奔的问题。

虽然保终身的会比保定期的贵不少,但是从长远看,是更合适的。

如果当下买不起保终身、又很怕会生病,

可以考虑买个保到70岁的重疾险,先把保障做上,以后再买保终身。

技巧(3):选上轻中症

轻症/中症责任建议一定要加上。

因为轻症大多都是重疾的前兆,比如,恶性肿瘤(重疾)对应的原位癌(轻症)。

而且根据保险公司的理赔概率:轻症的发生概率大约是重疾发病率的30%(各年龄段平均值),发生率并不低。

怎么判断轻症有没有偷工减料呢?

抓住这两点:

①看是否高发病种

保险行业协会只规定了3种必保轻症、对于中症并没有统一的要求,

所以各重疾险里轻症、中症的疾病保障会有所差别!

在该有的都有的前提下,凑数的就不说了,多多益善;

最怕的是缺失高发轻、中症的,

所以,这里我也给大家总结了一份高发轻中症疾病表,

大家对照着去排查,看看你的保单是否包含这些高发轻中症:

②看赔付方式是否合理

轻症的赔付方式有提前赔付和额外赔付两种:

如果提前赔付:轻症跟中症、重疾共用理赔额——(不好)

比如买了一份50万保额的重疾险,

发生重疾赔50万;发生中症赔30万;发生轻症赔15万。

如果是提前赔付:

假设先患上轻度脑中风后遗症,获赔15万;

之后患上中度脑中风后遗症,此时获赔30万-15万(对应轻症已赔付)=15万;

又患上了重度脑中风后遗症,此时赔付50万-15万(中症赔付)-15万(轻症赔付)=20万。

一共获赔50万。

如果食额外给付:轻症、中症、重疾分别单独赔付,不占用其他项保额——(好)

还是上面的重疾险,额外赔付则是:

假设先患上轻度脑中风后遗症,获赔15万(轻症单独赔);

之后患上中度脑中风后遗症,获赔30万(中症单独赔付);

之后,又患上了重度脑中风后遗症,此时赔付50万(重症单独赔付);

一共获赔95万。

显然,在同样价格的情况下,【额外赔付】优于【提前赔付】。

第二点:选择合适的附加责任

首先,这些附加责任不是必须的,可以选也可以不选。

其次,买这些附加责任是为了更加贴合个人需求。

说人话就是:缺什么补什么,可补可不补,因人而异。

比如有癌症家族史的,要加强癌症保障;

比如身材比较胖、血压比较高的,心脑血管疾病要注意了;

还有男性、女性、小孩面临的高发疾病不同,要补的也不一样。

如果你觉得无所谓,买个基础版也ok。

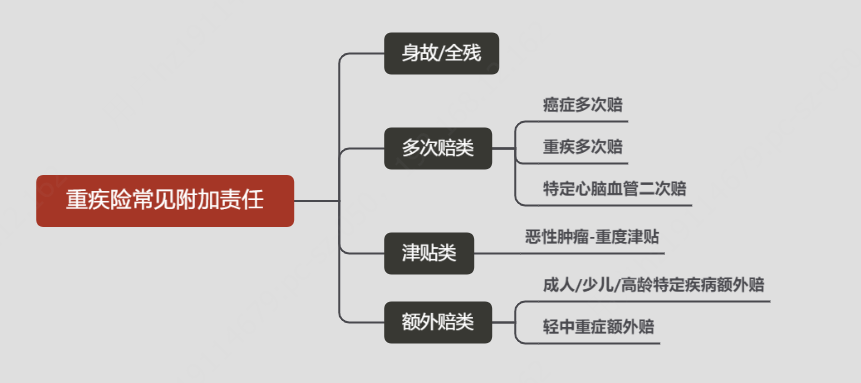

重疾险常见的附加责任有很多,你听过的基本都在这了:

重疾险那么多附加责任,怎么才能把每一分钱都花在刀刃上呢?

往下看↓↓↓

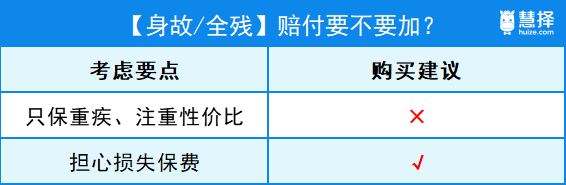

技巧(4):这样选【身故/全残责任】

带身故责任的重疾险,就相当于多了个寿险保障:

得病→赔钱,

人没了→也赔钱。

但要注意,重大疾病和身故,二者只能赔1个,

赔了重疾,不赔身故/全残;

赔了身故/全残,不赔重疾。

加了这项责任,一定能拿回保额。

但缺点就是贵!疾病身故二赔一。

所以,如果你抱着“不想吃亏、拿回保费”的心理,带身故责任更适合你。

如果你只是想保大病,不带身故责任更适合你。

技巧(5):这样选【疾病多次】

很多人担心自己会多次得病,万一赔完1次重疾后,合同结束了可咋办?

于是保险公司开发出了多次赔付责任。

根据不同高发疾病,有三类多次赔付形式:

①想要癌症保障,优先选:癌症不分组二次赔

癌症不仅高发、还高复发。

根据平安人寿2020理赔年报,恶性肿瘤赔付占大病赔付的第一位,

同时,癌症复发的概率高的吓人:

癌症一年内复发率高达90%,3年内复发率为55%。得了一次,后续基本都会复发。

所以,建议不论男女,建议预算够的,能加上癌症二次赔责任就加上,避免万一癌症复发、转移、新发,自己却没有保障了。

但多次赔的次数也不是越多越好,能发生2次以上癌症的概率还是比较低的,

所以癌症赔2、3次算比较实用,更高次数就比较虚了。

②重疾保障,优先选——重疾不分组二次赔

重疾多次赔,就是可以赔多次重大疾病,

比如15岁得了白血病,70岁又患上脑中风,这样能赔2次。

比较适合小孩和健康问题比较多的朋友买。

因为小孩的生长时间长,每个年龄段都有特定的高发疾病,如果在少儿时期患病用掉一次赔付,还剩余一次保障,防范中年、老年的疾病。

而健康问题多的朋友,更要附加,因为不知道身体潜伏的哪项疾病会先爆发。

其他人不知道自己要不要附加这项责任,可以点下方找我。

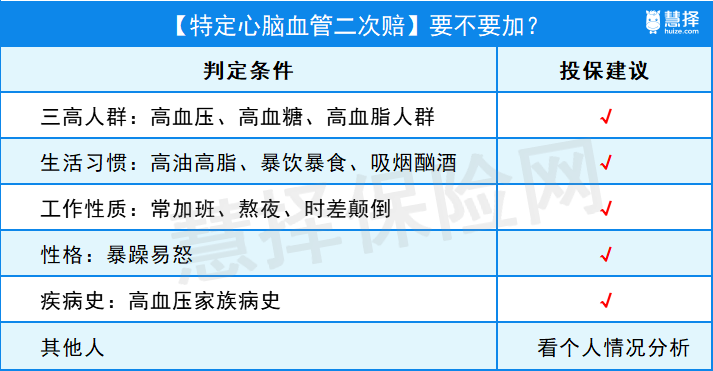

③心脑血管保障——高血压、肥胖、熬夜人群,尽量买

长抽烟喝酒、肥胖、高血压、脾气易暴躁的人士,可以考虑一下。

技巧(6):保额加倍这样加

附加 成人/少儿/轻中重疾等疾病额外赔,可以获得更多的赔付。

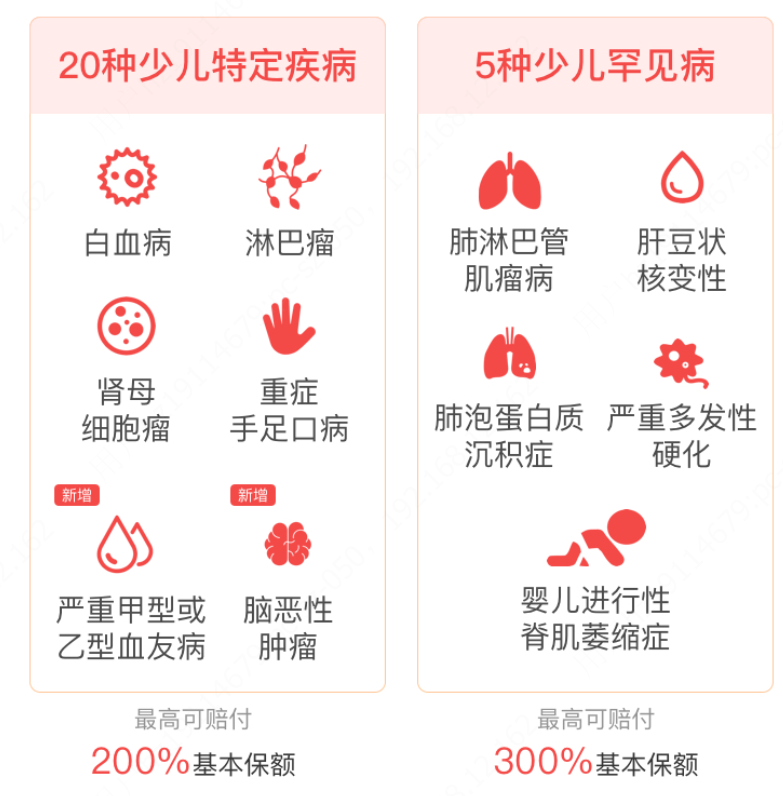

少儿特定疾病额外赔以妈咪保贝(新生版)的为例:

初次确诊少儿特定疾病,额外给付100%基本保额。

轻中重症额外赔,以达尔文5号荣耀版的疾病关爱金(即:轻中重症额外赔)为例:

可选保障时间:50周岁或60周岁,在指定关爱年龄前:

(1)第一次重症,额外获赔60%基本保额,只赔1次;

(2)第一次中症,额外获赔30%基本保额,只赔1次;

(3)第一次轻症,额外获赔15%基本保额,只赔1次。

其实不管是哪种,本质都是提高第一次赔付的保额。

购买额外赔适用2类人:

预算不够,保额买不到30万的人。

如果选择30万基本保额+额外赔付责任的保费<50万保额的保费,值得买;

反之不值得。

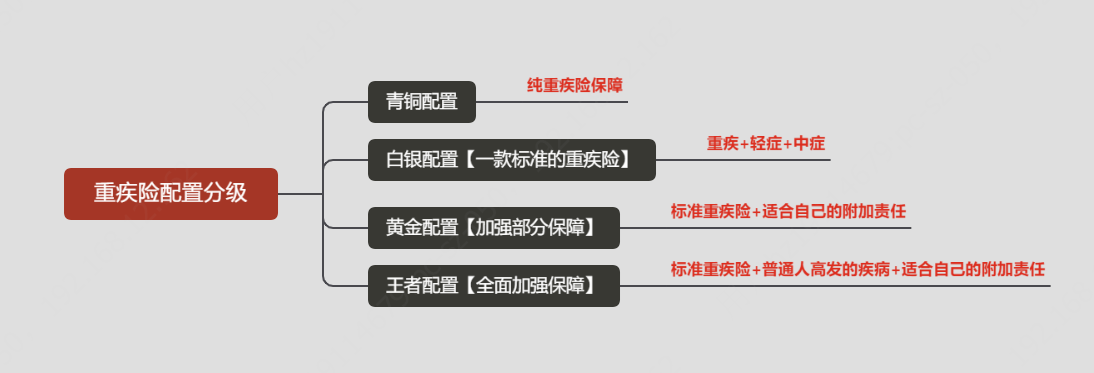

总结:根据不同的责任搭配,重疾险整体配置可分为不同等级:

该买哪种等级,大家可以对号入座:

年轻人没预算→青铜配置;

省钱+只要基础保障→白银配置;

重视潜在健康问题→黄金配置;

要全面的保障、所有一步到位→王者配置

选慧择,会更好

买保险不花冤枉钱保险方案规划,一对一服务

省时省力,海量产品帮你挑

理赔服务,全程协助

下载慧择APP

投保、理赔更便捷