为什么90后不愿意多交社保?靠养老保险过老靠谱吗?

保险马探长 · 一年前2231 人看过

90后的你,觉得自己能活到多少岁呢?

有人会说,我这生活习惯,我都怕我活不过60。

你看这一天天的吃外卖、熬夜的,老了身体也好不到哪去。

相反,有些朋友(我本人)就比较自信了,还亮起了数据:

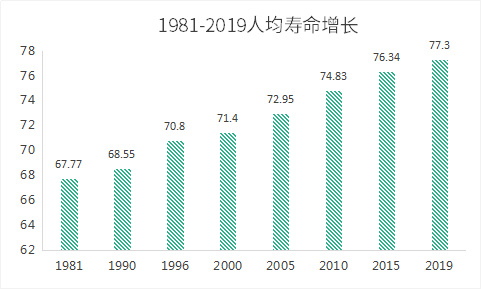

从改革开放到2019年,我国人均寿命增长了快10岁。

10岁啊,比之前的人平均多活上10年!!

而且,这还是全国平均的数据。分区域来看,北京和上海这两个地方,人均寿命甚至已经突破80岁。长远来看,我们能活得更久。

但仔细一想,好像又没有那么兴奋。

因为活得越久,也意味着,我们得面临更多问题。

怎么养老是一方面,怎么存够养老钱又是另外一方面。

你想想看啊,退休之后,自己没收入了,能靠啥。

儿女吗?轮流换地住?存的钱吗,只出不进又能支撑多久?

对大部分普通人来说,百万养老公寓全是梦,能安度晚年就不错了。

我想当年,春晚上赵本山说过一句话:

比“钱没了”这个更痛苦的是:活累了,还得看着钱眼睁睁地没了。。。

其实啊,老龄化这条路,隔壁日本从1970年就开始走了。

从他们身上,可以找到我们以后的影子。

2019年日本人均寿命:男性81.25岁,女性87.32岁。

这些老人可以享受老年公寓,介护式疗养院和社区护理等多种形式的服务。

不过有个前提:有足够的钱。(扎心了...)

具体要多少钱呢?日本政府也说了:

一对老年夫妻,即使每个月从政府手里领取了养老金,但活到90岁左右的话,至少每人还需要2000万日元(127万RMB)作为生活补贴,不然无法善终。

如果钱不够,很可能像下面这位一样:

88岁的大井四郎,由于没有足够的养老金,没法住进才可以长期居留的养老院,3个月内,他换了4所居留机构。

最后为了凑够一所民营福利机构的费用,他把住了40年的房子交还给政府,申请低保。

在先富才老的日本养老,尚且艰难。

那在我国,想要安享晚年,又要准备多少钱?

《2019年中国养老前景调查报告》给了一个答案:至少154万RMB。

其实如果要算上看病,通货膨胀什么的,可能远不止这个数。

90后的老铁仗着自己还年轻,只想着早点退休的事。

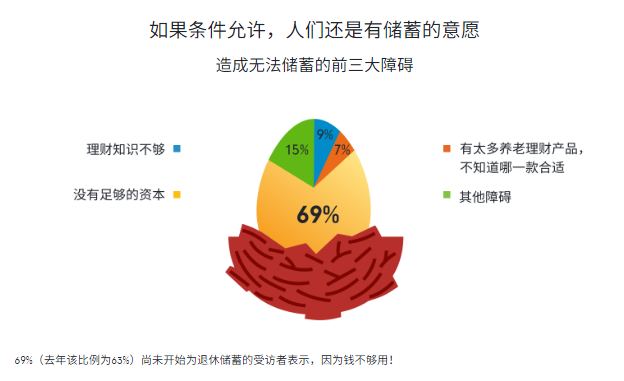

至于养老的钱,还没考虑到那层。现在赚到没赚到10万存款,还考虑存100万养老??

如果你是这么想的,那就大错特错了!

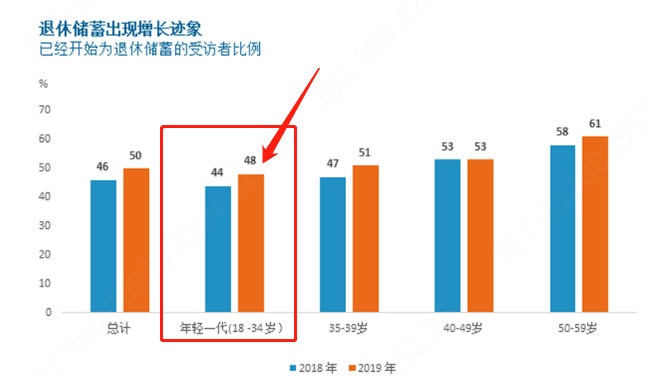

看看这个19年蚂蚁财富的调查,35岁以下开始为养老储蓄的都有48%,还有上升的趋势。

还有些有恃无恐地说:“交了社保不就是准备养老吗?”

我劝你别太自信,毕竟基础保障就是解决温饱。

直白一点,管你有得吃喝死不了。但你想三餐营养搭配、大鱼大肉什么的,真管不了这么宽。

这不是撺掇你不交社保了,如果你不交,流落街头的危险系数更高!

养老有社保啊,社保每个月是照例交了。

但是退休后,每月能领多少钱呢?其实,很多人都不知道。

退休后,每月退休金其实分为两个账户:基本养老金+个人账户养老金

基础养老金=(退休时全省上一年月平均工资+月平均缴费工资)/2X缴费年限X1%

个人账户养老金 = 实际账户累计额/计发月数(60岁退休按139个月计算)

看着晕,没事可以借助一下“退休金计算器”,就拿深圳来说。

如果是交15年社保,等到退休,你每个月就可以拿到基础养老金4425.9元。加上个人账户的养老金。按最低基数,大概一起4700元。

时间长一点呢,交个25年呢,大概每个月7500元。

养老保险就像个储钱罐,每次投几个硬币,该用的时候拿出来。越早开始准备养老压力越小,活越久养老保险的回报率越高。

但全指望这笔钱养老呢,也有点不现实。

有人说:延长退休时间,多打几年工。

有人说:理财。可余*宝收益率跌破2%,收益4%的银行理财暴雷,真不知道该怎么理……

而这,也可能是大部分打工人的困境。

但说到准备养老钱,其实还有个工具容易被忽略,那就是:年金险。

趁年轻能挣钱时,每年存入一定的钱,等以后退休就能领取“退休金”。

(别走啊,真的不是在恰饭)

一说到“年金险”,

很多朋友要么听过一耳朵,但不知道怎么用;要么就是对它误解重重……

误解一:年缴几十万,有钱人才能买

很多人以为年金险都是有钱人买的。

但实际上,门槛比较低的年金险,一个月只需要100元。

多少不是问题,关键是你想不想。

误解二:收益不高,不足以准备养老钱

比起收益跌破2%的余*宝,以及银行存款。

在收益上,年金险有3大优势:

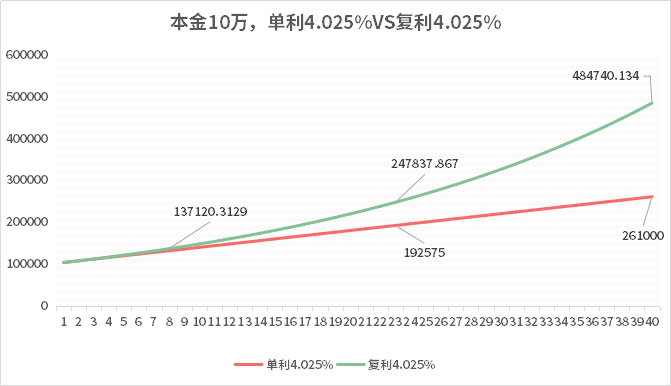

收益率较高,目前最高能达4.025%;

稳定,每一年能领多少钱都写在合同里;

钱滚钱,复利增长;(具体威力可以看看下图)

误解三:使用单一,只能养老

其实,年金险用途很多。

除了养老金,还可以当做子女教育金、婚嫁金。如果挑对了,还能用作财富传承。毕竟如果是留房产、股票什么的,不仅继承麻烦,还有可能收税。

当然,养老金的坑也不少。

万一不慎挑错,挑了个利率1%+的,真的不如买银行理财呢。

有些不错的年金险,我们自己在做产品测评的时候都心动了。

真正活多久,领多久。而且养老金的领取还按照每年7%增长,活得越久,领得越多。

完全不用担心活越生,生活越艰难的问题。

比起身体的老去,我们其实更害怕自己怂了!

因为年纪越大,越不能承受风险,理财啊投资啊,都很保守。而且这就是一个循环,越害怕越难赚钱,越难赚钱越担心没钱。

所以,在退休之前,我们的任务确实很重。

但为了滋润的晚年生活,一切都是值得的!

早一步规划,早一步享受!!

真心希望每个人都能拥有幸福舒坦的未来!