年终奖大变动!你今年到手可能少万元!

慧择小马老师 · 一年前1524 人看过

过完这个10月,许多上班族又可以默默期待丰厚的年终奖了。

一年到头,只有数到年终奖的日子才算完整。

比如小西欢喜盘算完自己的年终奖,税后估计有近3万元。

“不过,别高兴太早。”小马老师在线泼冷水。

“从2022年1月1日开始,年终奖纳税方式要大改革了,上班族年终奖要并入当年综合所得一起计税了。”

简单点说,在明年元旦前领的年终奖有两种计税方式可选:单独计税和合并计税。

而元旦后领取只能选按合并计税,全年一次性奖金的优惠算法就要失效了。

有些朋友年终奖在年前发、年后发,到手奖金或差上万元!

为了方便大家理解,大家看看小西的例子就清楚了。

年终奖两种计税方式,哪个更划算?

以小西为例,今年应纳税所得额(税前收入扣除三险一金、6万元起征点、专项附加扣除等后的金额)15万元,假设他的年终奖为3万元。

用这2种扣税方式,小西能领到年终奖情况如下:

往下滑动查看详细计算过程

不感兴趣的朋友可以跳过哈!

小西年应纳税所得额18万元,用【单独计税】比【合并计税】更划算,即今年领年终奖会比明年少交5千多元的个税(即多领5千元)。

那是不是年终奖采用【合并计税】后,扣的税都会比【单独计税】多呢?

并不是。

年终奖采用【合并计税】后,一般会有这3种情况:

1.在扣除基本减除费用(6万元/年)、三险一金等专项附加扣除后,全年应纳税所得额≤3.6万元,要交的税跟以前一样,不会有变化。

换句话说,加上年终奖的全年收入≤9.6万元的人(此处不计三险一金等扣除项),不用担心会被多扣税。

2.加上年终奖后,全年应纳税所得额>3.6万元,同时年终奖收入比工资低,那么要交的税比单独计税多,例如上面的小西。

简单说,年终奖合并计税后,中高收入人群会交更多的税,并且收入越多扣税越多。

但有一种情况例外,就是年终奖大于工资收入。

3.工资收入远低于年终奖收入的人,要交的税反而比单独计税少。

举个栗子,小明与小西薪酬相反,小明是应纳税所得额3万元,年终奖15万元。

如果单独计税,小明年终奖需缴税28590元。

如果合并计税,则年终奖需缴税18180元。

对小明来说,合并计税更划算,可以少交1万多。

两种扣税方式适用范围不一样。

一般来说,单独计税更适用于年薪高于年终奖的情况,合并计税则适用于年终奖远高于年薪的员工(仅供参考,具体以实际计算结果为准)。

计税方式,为什么要改?

简而言之,是为了避免税负不公平现象。

其实从上面举的例子,不难发现小西和小明税前收入(扣除起征点、三险一金等抵税项目)是一样的,都是18万元。

如果是在今年领年终奖,小西只要交900元个税,小明却要交18180元个税。

由于发放方式不同,导致他们缴税差了一万多,有失公平。

个税改革后,能统一将工资、劳务报酬等劳动性所得实行综合计税,有效避免了类似每月工资波动造成的税负不公平现象。

而且,国家充分考虑到我们的需求,为政策从单独计税转向合并计税设置了3年过渡期,到明年1月1日才开始实施。

虽然,这个年终奖的扣税方式已经确定实施,我们无法左右。

但这些减税福利政策,我们一定要懂!

别急,这样做可以少交税

看到年终奖个税改革,很多人担心自己的年终奖会大缩水。

别方,其实国家有给我们提供减税福利政策

——「个税专项扣除」。

请允许小马老师花20秒快速介绍一下。

它是指申报扣除项目后,可以少交点税,多留点钱。

虽然个税专项扣除是国家给我们的减税福利,但并不是每个人都可以享受。

满足以下条件可以申请:

1.累计收入达标:>6万元(低于6万不用交税)

2.有符合条件的个税扣除项目

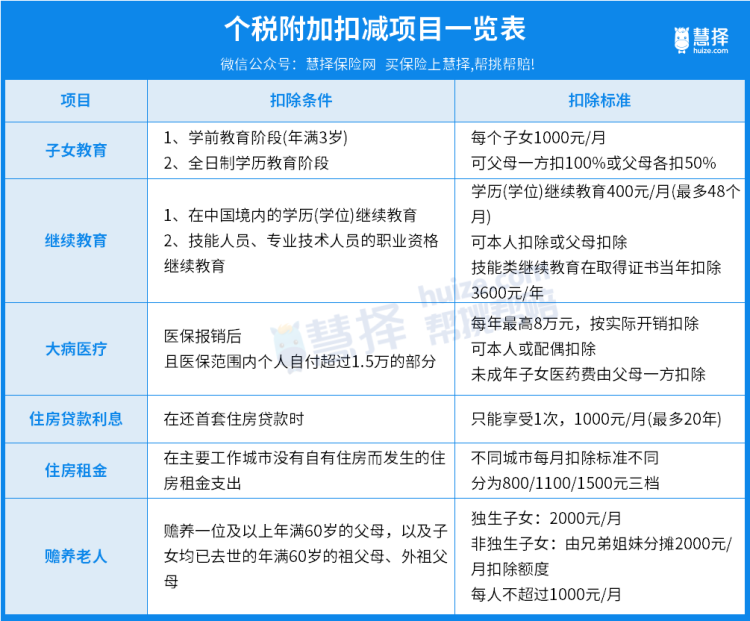

这6项扣除条件及标准,小马老师列了个表格,大家可以对号入座。

如果符合这6项的,一定要填。

(ps:每年大概12月份开始确认「个税专项附加扣除信息」,大家记得留意通知)

除了这六项外,其实买的保险也可以抵税的。

不过,能享受国家税费抵扣的保险,只有这3种:

我们平时买的重疾险、医疗险、意外险、寿险、年金险都不能抵税。

没享受到保险抵税福利的朋友也别灰心,可以看看上面的「个税专项扣除」是否有符合条件的。

今天就说到这,如果还有不太明白的地方,可直接拨打「12366」的税务热线咨询。

大家也可以分享文章给自己朋友。

多一份分享,可能就多一个人享受了解减税福利。

文章资料来源:《关于个人所得税法修改后有关优惠政策衔接问题的通知》相关规定